茅台暴跌,是见底信号,还是漫漫熊途?

今天A股继续延续上周年后开市两天的“杀茅”行情。不同的是,一边是以白酒崩为代表的高估值盘式暴跌,一边是有色资源为代表的顺周期板块全线疯长。

截止收盘,沪指跌1.45%,深成指、沪深300跌超3%,创业板甚至跌了4.47%,真可以用惨烈形容。

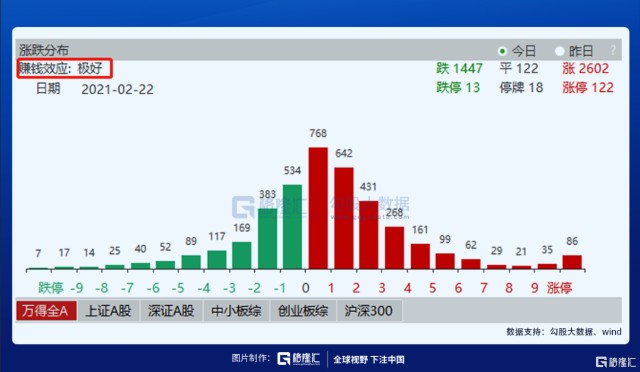

但实际上今天全部A股上涨个股差不多是下跌的2倍,122只个股涨停,是跌停股数的10倍,wind数据显示今天赚钱效应是——“极好”!

再上一交易日,在A股指数微涨情况下,有3627只个股上涨,495只下跌,上涨股是下跌股的7倍多,同样也是赚钱效应“极好”。

如果不看指数看整体,绝对让人以为是超级大牛市行情。

指数与整体行情背离的背后,是核心权重股的集体杀跌,同时低估值板块的周期股和小盘股的集体狂欢。最终白酒ETF跌了近8%,而大宗商品EFT差点涨停。

不仅是A股,香港的核心抱团股也同样未能幸免。虽然恒指收跌1%幅度不大,但恒生科技指数大跌了5.53%,前期被抱着往上冲的核心资产纷纷重挫,美团、小米跌超5%,腾讯、京东跌近4%,阿里健康、平安好医生、金蝶国家、比亚迪电子等更是跌到了8%左右。

冰与火的撕裂碰撞,在今天达到最高潮。

1

继续杀“茅台”,继续炒周期

开年回来,白酒股由年前的集体疯长直接转入集体崩盘,今天再次成为拉崩指数的罪魁祸首。酒鬼酒、山西汾酒跌停,五粮液、老窖、洋河跌超8%,茅台也暴跌了7%,整个板块市值蒸发超过6千亿。

作为如今各种行业“茅”的锚,茅台的暴跌也继续带崩了其他行业的核心资产。

新能源车、粮油、医药、眼科、互联网券商、光伏、医美、媒体、免税、化工等行业概念中的各种茅无一例外全线惨跌。作为去年涨势最妖的千亿大白马阳光电源差点被摁到了跌停板。

只有在去年全板块跌废了的猪肉股逆势走强。其实“猪茅”没跟跌最大的原因是在去年下半年已经整体深度回调,再加上作为有强业绩支撑的顺周期概念,所以能免遭洗劫。

在另一方面,今天的市场除了少数其他概念走强,最高光的有色大宗商品继续扛起逆势崛起的大旗。

今日,A股有色冶炼加工板块指数盘中涨幅超8%,板块中超过20只个股涨停,相关的有色金属ETF和资源ETF也已接近涨停。而在近6个交易日在A股开始分化“杀茅”之际,这个板块已经累计涨幅超25%。

现在的有色股强势到了什么画风?

铜产业的龙头紫金矿业,6天涨了50%:

代表中字头的铝产业龙头中国铝业,5天大涨41%:

还有一些有色小票代表章源钨业,差点5连板:

同时有色股也带动起整个周期概念,包括钢铁、煤炭、石油、化工、造纸甚至传统基建等在近几个交易日周期股都涨势持续强劲。

不仅是股市的盛宴,期货市场上,今天有色金属、能化品延续强势,国际铜收获上市以来首个涨停,沪锡、沪铜等开盘直接飙至涨停:

整体看,市场很显然的是抱团龙头出现瓦解,集体杀估值,然后流出的资金涌向当下最热点的顺周期领域。

因为大量资金是从消费、医疗、科技这些超大容量的资金盘集中流入到有色为主的小容量盘子,资金的拉升边际效用更高,更容易导致后者市值飙升。

这背后也就是流动性的问题。

2

流动性!流动性!

关于流动性,我们在此前的文章里面已经提示了无数次,说白了现在市场的一切表现就是流动性收缩带来的分化博弈结果。

现在的新变化是,在国内,今天央行公开市场开展100亿元7天期逆回购操作,今日又有500亿元逆回购到期,公开市场净回笼400亿元。上周四,央行净回笼2600亿元,上周五净回笼800亿元,连续三天的回笼,无不在显示央妈收紧流动性的决心超出了大家预期。

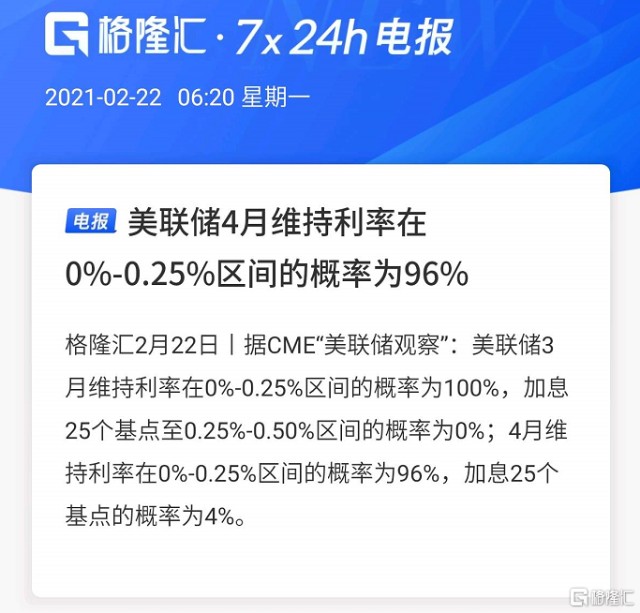

另一个增量的压力在国外。就在今天,美联储在货币问题上也临时踩了一脚。据CME美联储观察报告,美国虽然估计本季度利率会继续在0%-0.25%,但4月的利率加息25个基点的概率从0略微抬头了4%,虽然概率抬升几乎可以忽略不计,但这多少是一个资金面可能会转向的信号。

昨晚美国前财长萨默斯接受采访节目时也警告说,美联储可能会被迫早于市场预期实施加息,他认为很可能在明年(2022年)年底前就会采取加息行动。因为接连提示加息预期,今天美国10年期国债飙升3.53%,实际上,十年前美债在从去年中开始到现在就持续上升了0.8%,这可是一个比较大空间。

美国许多借贷成本是与10年期收益率挂钩的,10年期上升意味着成本上升,也间接说明流动性有走紧趋势。如果美联储在加息,流动性方面可能更加趋紧(具体回看《关灯吃面!抱团股继续杀跌!后市怎么看?》)。

所以消息一出来,今天的欧股早盘一篇哀嚎,美股三大指数期货盘前也跟着焉了:

内外夹攻之下,虽然流动性变化实际不大,但预期正在渐渐发生改变,这才是市场担忧的地方。

简单地说,现在的抱团股连续杀跌,就是因为流动性预期改变导致估值逻辑也悄然发生了改变。

自从2017年外资开始加快流入,同时叠加国际指数不断加快纳入范围,更加刺激外资对中国资产的配置比例。

因为外资风格偏好在业绩的稳定性和可持续的板块,A股具备此能力的核心公司集中在白酒、调味品、家电、医药等消费品领域,这成为外资配置的重心。

同时,国内不断喷发的基金机构资金也跟着抱团这些核心领域,导致这些公司的估值泡沫达到了从未有过的高位水平。

这导致这些资产已经附上了国际资产属性,从此不仅要看国内的央妈脸色,也会受海外资产流动性的波动。最简单的,美债收益率现在不得不看了。

但随着国内外流动性收紧预期渐行渐近,这些高估值的板块无法有新的更多的资金续命,舞会音乐停止,最终就是抱团股瓦解。

3

接下来怎么看,怎么办?

当下而言,短期这一风格加速演绎的因素之一还在于资金面,流动性逐渐微调趋紧可能还会持续一段时间,由此带来估值逻辑转变。

今年流动性收紧是大概率事件,但一定不会暴力去杠杆。因为这个代价已被证明太大,不是上策。况且又在疫情冲击尚在复苏,海外经济水深火热的大环境下,维持稳健是一切工作的重心。

另一方面,国家也需要企业通过上市平台融资,依靠市场的力量争取更好活下去,我们要深刻领会到国家对资本市场的重视程度。

所以我们的股市大概率不会跌全年,更多的有可能是在一些顺周期板块验证业绩预期下带来的结构化轮换估值增长,在震荡中估值中枢缓慢上行。

事情都是渐进变化的,现在没有全面性牛市,未来也不可能有全面性牛市,但足够性感的结构性行情一定是会继续有。

另一面,我们客观地问,如今的有色板块虽然涨得凶猛,但它们大多数有扎实的业绩支撑吗?现在的有色、化工、能源同样也存在很明显的估值溢价泡沫,有些甚至是长期出现亏损的夕阳行业。现在虽然是在顺周期行情下涨欢,但大概率是没有可持续性的。

而现在的茅台这些抱团股是在瓦解,那是因为前期涨太多,它们的业绩增长预期实际上没有被打破。所以现在只是杀估值,不是杀逻辑。

现在我们可以看到,虽然宏观流动性在缓慢收紧,但全面基金年之下,机构型基金是持续呈现天量增加的,这些基金可不是会去买那些没有多少业绩支撑,也看不到未来传统支撑,它们只会紧盯赛道更强,成长更好的那些核心资产,然后伺机而动。

也就是说,短期是顺周期板块的天下,但等待这一波抱团股杀完估值,那些核心资产大概率还会继续香下去。

那么什么时候会杀完估值,这要看两个方面,一个看是央妈的脸色,另一个看这些核心资产的估值与业绩增速之间达到以往的平衡水平。

2018年10月29日,市场在进入持续的去杠杆后期,茅台上演开盘即一线跌停的惊天一跌,很多投资者遏制不住砍单止损,全市场进入极致的恐慌气氛。

那时候的茅台,股价差点跌破500元,市盈率只有不到21倍。但没想到,茅台的终极一跌,反而成了市场见底的一个信号,很快市场重新开启新一轮强势上涨。

现在的情况会不会是这一次的重演,暂不得知道。但如果茅台还继续跌下去,一定就是会跌出机会。

现在四十多倍的茅台和海天,这样不容易达到,如果你真碰到了,那就千万不要犹豫了。

4

结语

机构这段时间一直也在表示今年要降低收益预期,事实再三证明你不得不信。

但事情是要用发展的眼光去看的,对于现在的行情其实不必过于担忧。

一年之计在于春,但凡一个经历过大风大浪的投资人不可能在一年才开始的2月份就开始对全年悲观。因为新一年的游戏才刚刚开始,市场有的是变盘和出现新机遇的时候。

只有身处熊市的时候才最能考验人性,在考验你投研能力的同时,也验证你是否是时间的朋友。

多看少动,不悲观,不冒进,等待时机。