中国黄金国际(2099.HK)产能提升叠加金、铜价格回暖预期,引估值修复

作者:格隆汇·Maxwell

近期,黄金多头势力渐强,包括瑞银等多家国际机构预期黄金或将迎来一轮牛市,多国央行也纷纷增持黄金,掀起“囤金”热潮。据了解,黄金期货价格时隔6年再次突破300元/克大关,降息预期或会带给金银市场一波明显的上涨行情。据机构预测,伴随金价上扬,黄金概念股及相关ETF都会涌现出不错的投资机会,复苏趋势有望延续。而港股市场上一只具备“黄金品质”却一直被低估的黄金股则再度引起我们关注。

正宗黄金央企股的确定性

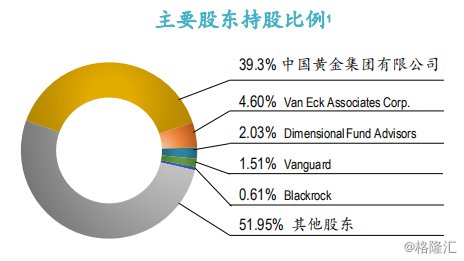

作为国内黄金行业唯一央企---中国黄金集团旗下唯一海外上市子公司,拥有多伦多及香港证券交易所双重上市架构,中国黄金国际(以下简称”中金国际”)在资金实力上具备得天独厚的优势。

(图片来源:公司文件)

其主营业务包括黄金及基本金属矿产的营运、收购、开发及勘探。其控股的两项核心资产最为引人注目:一是西藏的甲玛矿100%权益,此乃中国最大的铜金多金属矿(铜、黄金、银、钼、铅、锌)之一;二是内蒙古的长山壕矿96.5%权益,是中国最大的黄金矿山之一。

(图片来源:公司文件)

忽略业绩短期的波动,从2008年至今,公司营收增长近19倍,年均复合增长率34%,绝对算的上高增长公司。而拉动业绩增长主要动力在于矿石产量连续11年的增长,尤其是铜产量从2010年100万磅大幅增加至1.21亿磅,增速极快,2018年度铜产量比2017年同期增长54%。

据公司于5月16日公布的2019年第一季度财报显示,营收由2018年第一季度1.07亿美元增至1.46亿美元,同比增长36%;矿山经营利润由660万美元增至1530万美元,同比增长132%。铜矿总产量由7061吨(约1560万磅)增至14833吨(约3270万磅),同比增长110%,乃二期扩建商业化生产所得。目前处于业绩修复阶段。

金、铜价格决定业绩走势

据业内分析,这类资源型企业主要从矿石储量、品味及产能规模三个维度来透视其投资价值。其中,资源储量决定生命周期销售额,品味影响回收难度及成本,产能更多影响短期业绩变化。结合公司的2019年第一季度财报数据来看:

储量方面,其黄金储量达404万盎司,铜储量5.63亿吨。矿石品味方面,长山壕矿金品味0.45g/t,甲玛矿金品味0.29g/t,甲玛矿铜品味0.68%。整体而言,品味都不是很高。目前,黄金矿的工业品位要求达到0.1g/t,长山壕金矿属于中高品味。

产能方面,目前中金国际产能扩张主要在甲玛矿,其矿石处理能力2.8万吨/日,预计2019年新增2.2万吨/日处理能力,达到5万吨/日,近乎翻倍的产能扩张;长山壕矿石处理能力6万吨/日。长山壕滑坡的治理进度较预期理想,平均年产量调低,总产量不变,矿山服务年将限延长2年,其供给量基本稳定。

总体而言,中金国际是正宗的央企黄金股,手握的两个矿储量很大,不过品味较低,产能规模也已接近设计目标,业绩走势在很大程度上受金价和铜价的影响。

多因素支撑金、铜价格大概率上涨

就商品属性而言,黄金由于储量有限,且已开采空间较高,供应流量的波动并不足以对存量规模造成显著影响,所以金价主要受投资需求的影响最大且呈高度正相关。而黄金投资需求端主要有官方储备与个人投资两大主体。

一方面,在当前全球经济增长疲软,国际贸易保护主义抬头,美元降息及走软预期升温,黄金作为长期抗通胀效果凸显的避险资产,资产配置价值凸显。据咨询公司金属聚焦称,2019年全球将消费4370吨黄金,较2018年的4364吨略有所上升,创2015年来最高。今年国际黄金均价预期每盎司1310美元,为2013年以来最高。

另一方面,全球债务问题日趋严重,地缘政治和经济不确定性促使越来越多的央行国际储备多元化,各国央行通过增持黄金储备来支撑本国的货币体系意愿明显增强。尤其是来自新兴市场经济体官方的购买需求,由于较老牌资本主义国家过低的黄金储备比重,也是黄金价格被长期看好的一大理由。2018年全球黄金需求增至4345.1吨,同比增长4%。其中,全球央行官方黄金储备增长了651.5吨,同比增长74%,激增超七成。

这两方面的因素共同形成对金价上行的主要支撑,同时由于财务杠杆因素,投资黄金股票的回报要高于投资实物。

铜作为大宗商品,其价格价到供需关系和金融属性双重影响。

目前全球铜库存处于相对低位,供给偏紧。据世界金属统计局(WBMS)数据,2018年度全球精炼铜产量为2366万吨,铜消费量为2317万吨。目前的库存水平约为产量的1.3%,相比于2018年高峰时期的76万吨(占据产量的3.2%)下降明显。

同时,铜下游需求端以电力投资、基建建筑、电子、空调等为主,中国占据全球铜消费的一半左右,贡献了全球铜需求的大部分增量。按“十三”五规划计,今年国内电网投资增速有望回升。家电预期表现平稳,铜消费大概率保持稳定,铜基本面在下半年出现边际改善的概率较大。

预计今年供需紧平衡,铜价延续震荡。长期来看,铜供需缺口扩大,支撑铜价上行。全球矿山产能有限,2030年预计有570万吨的供需缺口;新能源及可再生能源行业将会继续拉动铜需求。

铜的金融属性对铜价影响规律与金价相似,主要表现为与美元指数的高度负相关。而伴随美国经济增速见顶预期升温,美元指数下行压力加大,对于铜价攀升形成支撑。

依此来看,铜价正企稳,且下行空间有限;短期内,金价上涨概率较大。而公司目前处于业绩修复期,是较好的买入时点。

结语

据分析看出,目前金、铜价格上行概率明显大于下行风险,将形成对公司业绩修复的重要支撑,伴随甲码矿产能扩张到位,推动产量进一步增长,望摊薄平均开采成本,改善盈利能力。

伴随甲码二期顺利达产,公司预期2019年黄金产量为21万盎司,2019年铜矿产量为1.32亿磅,继续增长。

此外,中金国际作为正宗的黄金央企股,依托母公司极高的信用背景,在国际资金市场上享有超低融资成本的优势,且资产负债率在业内处于较低水平,为其外延式扩张提供更多的空间。

(图片来源:WIND)

公司目前的估值水平处于历史低位,下行空间有限。且与同业比较来看,在港股贵金属板块中,其估值极具性价比优势。

(数据来源:富途;截至2019年7月17日收盘价)

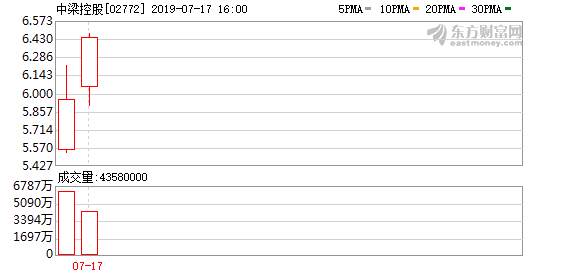

从股价表现来看,公司股价自2018年初以来,经过去年3月的高峰后,开始持续下行探底,但进入今年1月之后,股价已有企稳反弹的迹象,同业的股票也大都表现不错。

(行情来源:WIND,中金黄金国际2099.HK)