这周埋下了春季躁动的关键一笔

作者 汉阳树

数据支持 勾股大数据

1

上周四在《7月份至今,市场到底发生了啥,还能不能期待春季躁动?》,我提到7月以来的这波凶猛调整可能快要接近尾声,这个时间点上可能不用过于悲观了。

这周市场也挺赏脸的,不仅指数新高了,那些跌得惨的板块,这周都有不错的表现,比如医药、芯片、游戏等。

当然,这一切还是要拜央行所赐。

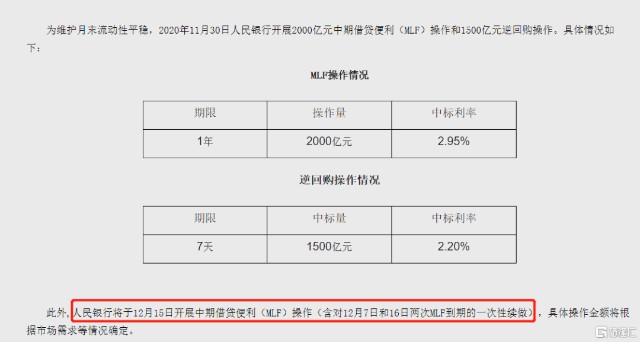

这周一,11月30日,11月最后一天,央行做了一笔MLF。

你可能会认为MLF是央行很正常的行为,但讲真,这笔MLF是极不寻常的。

2

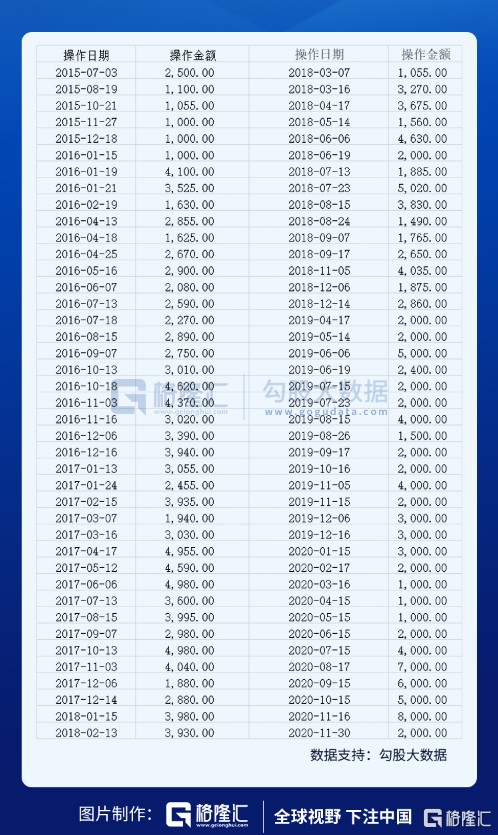

我给各位看一下今年央行MLF的操作路线,各位就能看出这笔的异常之处了。

明眼人可以看出,往年央行的MLF投放日期是有些飘移的,月初月中月末皆有可能,而今年央行明显做了调整,全部放到15号来做(碰上周末就顺延)。对当月有几笔到期的,央行会提前预告未来一起做,比如这个月。

所以,按照这个操作路线,11月30日是不应该会出现一笔MLF的投放的。

但这个异常值却出现了,为什么?

因为利率升得太快。

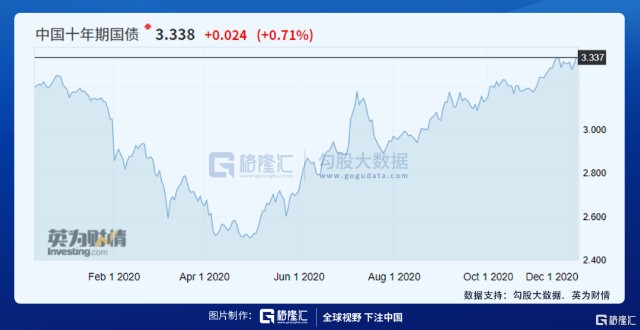

现在我们的国债10年期收益率已经超过了3.3%。

外行可能不懂,但内行一看,就能明白这个利率水平很高了。

历史来看,上一波的高点是2018年初去杠杆背景下,最高近4%,再往前就是2012年,4.5%。然而,2012年之前国内经济增速快,能承受更高的利率,2018年初是人为的强力去杠杆导致。

再对比美国,美国当前国债收益率不足1%,中美利差不断扩大,也是人民币不断走强的原因之一。

当前经济方面,不可能再出现2012年之前那样的增长,同时当前虽然恢复不错,但风险并非没有。

一是此轮经济复苏,出口功不可没。今年的出口,尤其是从下半年,可以说是过去几年非常好的一段时间(除2018年抢关税窗口那段时间外)。这个主要原因是国内疫情控制好,供应链恢复快,国外乱成一团。但这个的可持续性未来是存疑的。之前有个朋友说疫苗短期利空中国,并非完全无道理。

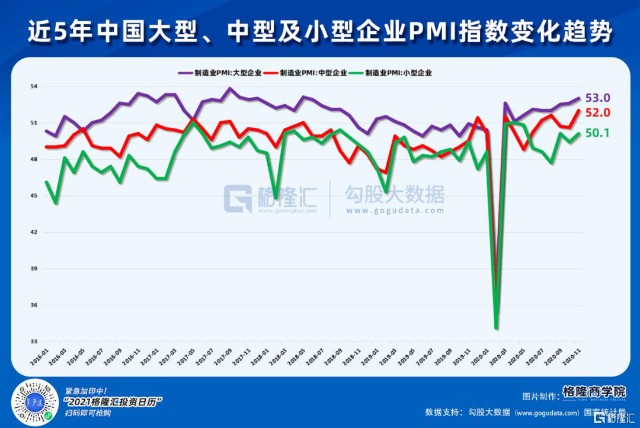

二是小型企业的恢复基础并牢因,从PMI看,小型企业恢复要慢于大、中型企业。

利率是一把双刃剑,从一个角度看,无风险利率上行(在没有通胀压力央行被迫收紧的背景下),是对经济投下的信任票,但另一个角度,无风险利率上行却是企业的试金石,因为它推高了经济运营成本,实力不强的企业将会感受到越来越大的压力,这又导致了经济的脆弱。

央行此处异常操作MLF,个人看法,表达的意思是不希望国债收益率继续上行。央行还需要看到更多向好的经济数据,才可能放利率继续上行,当前鉴于各种不确定性,需要按下暂停键,这可能是自5月不降LPR(伴随国债收益率一路上行)以来的一个关键流动性拐点。

周一因为超预期的MLF操作,国债收益率下行,但这两天因为还不错的经济数据,比如今天的PMI,这个指标又重新上扬了。

如果最近利率继续上行,12月15日我们或许会看到超预期的MLF操作,这个月到期是6000亿,届时看央行操作的规模。

3

上篇文章《7月份至今,市场到底发生了啥,还能不能期待春季躁动?》提到,一般来讲,A股往往有个春季躁动行情,可以走到3月两会召开前后,顺利地话,也可能走到4月。

而央行这关键的一笔MLF,大大提升了这波跨年行情的概率。

这周的行情挺有意思的,周一上午大涨,一副牛市要来的样子,下午却熊市了。

一根倒锤线吓退多少人,然后周二狂涨,包括周一上演反转剧情的银行都差不多涨回来了。这两天又开始纠结。

这样纠结不是坏事,有纠结,有分歧,上涨起来才更稳。否则当当当涨完了,股灾也该来了。

跟许多人聊了一下,普遍对明年的看法是觉得难。主要的原因是两个,一个是这两年涨了许多了,估值也不低,另一个是明年货币政策的预期。

第一个是无解的,只能与之跳舞。

第二个是可商议的,只是一个预期。这个预期确实是明年要注意的一点,但要知道的是,一是这一预期从今年7月之后就很明显了,市场也反应了这点,赛道股此起彼伏地崩盘。二是太平洋彼岸的美联储看上去还不打算行动,这可能多多少少会影响我们央行的决策。

市场不担心这点的时候,才可怕(比如今年7月份的时候),而市场现在心心念念想着这件事,反而不可怕了。

纠结中上涨,虽纠结,却安稳。