2019券业又“靠自营吃饭”,哪些券商自营最牛?自营盘扎堆哪些股

财联社(北京,记者 高云)讯,提起证行业,“靠天吃饭”一直是长盛不衰的提法,到2019年,更精准的是法,或是“靠自营吃饭”。

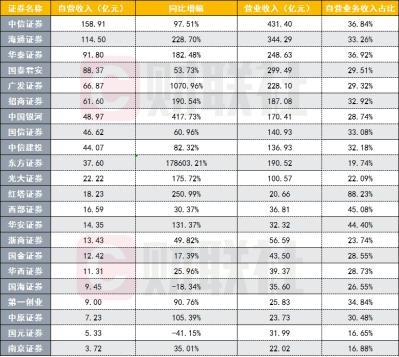

2019年自营再成券商第一收入来源,自营业务排名也初见分晓。中信证券、海通证券、华泰证券、国泰君安、广发证券位居行业前五,2019年自营收入分别为158.91亿元、114.5亿元、91.8亿元、88.37亿元、66.87亿元。广发证券自营业务收入增速高达10.7倍。

值得注意的是,市场认知有不少误区,认为券商的自营业务就是单纯“炒股”,事实并非如此,权益类、固收类投资等多项投资构成了自营业务。在2019券商的自营业务中,固收类业务同样录得高速增长。拿头部券商银河证券与华泰证券来看,银河证券自营业务中固收类量化投资业务规模增速较快,利率衍生品交易量突破万亿、同比增长8倍,公司债券质押式报价回购业务(产品‘天天利’)业务规模及客户数量稳居市场第一;华泰证券2019 年末固收证券及其衍生品的规模为1773.11 亿元,同比增长 114.13%。

投行人士何南野向财联社记者表示,去年自营业务的大幅增长,主要原因来自于2018年股市极其低迷,一度下探至2400多点,市场底出现,多数公司的估值都极其便宜,而后2018年底至2019年一季度,股市预期般快速回暖,这使得券商加大了对股市的配置比例,自营投资业务实现快速增长。此外,随着高层对资本市场的定调,使得股权融资市场迎来历史性机遇,证券行业普遍认同当时A股低估值,并加大资金布局。

从上市公司2019年年报中机构持股情况来看,贵州茅台被130家券商持有,格力电器、伊利股份、万科A、招商银行均被超过90家券商持有。从持股变动比例的排名来看,洋河股份被19家券商增持596.58万股,持股变动65.03倍;同仁堂被18家券商增持363.58万股,持股变动39.72倍。

投资收益成为行业第一大营收贡献

自营业务成为证券公司2019年收入的主要贡献部分。从已经公布2019年年报的22家券商来看,自营业务占营收均值为32.67%,红塔证券的自营占比最高达88.23%,西部证券、华安证券的自营占比接近五成,分别为45.08%、44.40%。

2019年营收前五的中信证券、海通证券、国泰君安证券、华泰证券、广发证券自营业务收入占比也在三成左右,分别是36.84%、33.26%、29.51%、36.92%、29.32%。

据东方财富Choice数据,证券行业自营收入排名前十的分别是中信证券、海通证券、华泰证券、国泰君安、广发证券、招商证券、中国银河、国信证券、中信建投、东方证券,2019年自营收入分别为158.91亿元、114.5亿元、91.8亿元、88.37亿元、66.87亿元、61.6亿元、48.97亿元、46.62亿元、44.07亿元、37.6亿元。

从证券公司自营收入增速来看,10家券商2019年自营业务增速一倍以上,包括东方证券、广发证券、中国银河、红塔证券、海通证券、招商证券、华泰证券、光大证券、华安证券、中原证券。

招商证券在研报中表示,从资产结构情况看,金融投资资产规模快速提升。2019年23家上市券商客户资产规模9853亿,同比+56%。自有资产规模46223亿,同比+14%。其中,金融投资资产规模25930亿,同比+28%,占比59%。生息资产规模11281亿,同比-2%,占比26%。

东方证券自营业务扭亏,广发增速超十倍

中信证券2019年实现自营业务收入158.91亿元,同比增97.51%。公司在年报中表示,投资收益增加主要由于处置金融工具收益增加。股票自营业务方面,公司将继续加强投研体系建设,深化产业基本面研究,灵活运用衍生品对投资组合进行更有效的风险管理,继续探索发展全天候的多策略投资系统,提升资本运用能力。

此外,东方证券自营业务收入实现扭亏,同比增1786.03倍,广发证券也是因自营业务抓眼球券商,自营业务收入增速高达10.7倍。

东方证券自营业务收入历年变动剧烈,2018年自营业务收入为-0.02亿元。对于2019年自营业务的大增,东方证券高管在业绩说明会上表示,近年来,公司调整了自营业务的布局、结构、策略,过去权益类股票投资的规模占比较高,从2019年起公司严格控制方向性投资规模,结合市场波动及时调整公司股票自营的仓位,与此同时也加大套保等非方向性投资的比重,降低市场波动对公司投资业务业绩的影响。

(截屏来自Choice)

东方证券高管还指出,今年公司对自营股票规模的控制会比去年更严格,对止损要求也是更加严格、谨慎。此外,今年公司自营业务将追求绝对收益,以减少市场波动对公司整体业绩的影响。

广发证券的自营业务大幅增长,主要是两方面原因,一是投资收益同比增加27.26亿元,增幅95.21%,为处置交易性金融资产投资收益增加;二是公允价值变动收益同比增加33.89亿元,主要由于交易性金融资产公允价值变动收益增加。

广发证券全资子公司广发乾和以自有资金积极开展另类投资业务,报告期内共新增19个股权投资项目,投资金额8.06亿元,截至2019年末,广发乾和已完成117个股权投资项目。

此外,国海证券2019年自营业务收入下滑,同比下降18.34%。作为其中主要组成部分的投资收益,同比下降38.99%。国海证券表示,根据财政部规定,自2019年1月1日起,调整列报口径,债权投资和其他债权投资持有期间利息调整至利息收入项目列报。

很显然,2019年头部券商的主营业务收入结构已发生重要变化:经纪业务、资管业务呈下滑趋势,证券自营业务、投行业务收入占比逐步提升。有非银分析师表示,去年券商业绩增长的主因之一就是投资浮盈增长。大券商无论是在牛市和弱市中都能较好的维持稳健的自营收益,这一方面得益于大券商较强的风控水平,尤其是下跌行情中可以较好地控制风险敞口,避免回撤;另一方面则由于大券商致力于降低自营投资的方向性,向多元化策略转型,通过衍生品对冲等手段,降低风险波动。

除此之外,受益于投行业务“马太效应”的影响,头部券商投行业务占比普遍较2018年微增;而在资管新规落地,券商资管业务回归本源的背景下,头部券商资管业务占比普遍较2018年有所下滑。至此,2019年头部券商的收入结构优化结果已基本出炉,雄霸多年的“老大哥”经纪业务退居“二线”成定局,自营业务雄起,成为头部券商收入的最大来源。

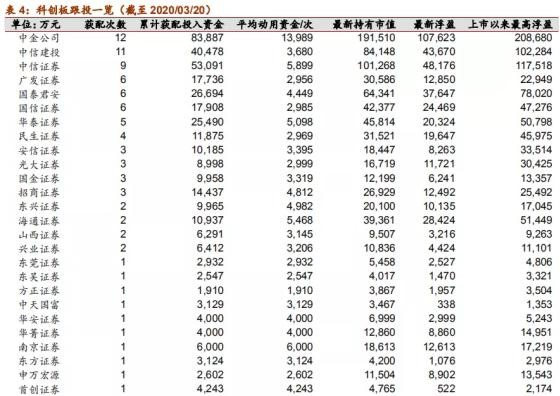

招商证券发布研报表示,市场收益率上行与负债成本下行驱动上市券商投资收益率显著提升。2019年股、债市场双牛,上证综指全年上涨22%,中证全债指数上涨5%,中证股票基金指数上涨41%。在此背景下,证券公司主动择时和优化配置提升了收益率。按照23家披露年报券商数据计算,总投资资产收益率达4.17%,同比提升206BP。此外,券商参与科创板跟投也贡献了可观收益。

投行人士何南野向财联社记者表示,自营业务普遍具有周期性,跟市场行情密切相关,风险难以避免。要想规避风险,一是券商应加大对风险的预警措施,设定严格的止损线,有效控制各种投资策略下的最大损失;二是进行多元化的投资,并尽可能地进行投资风险对冲;三是加大对投资人才的培养,并对奖励机制做一定的递延,防范投资经理的短视行为。

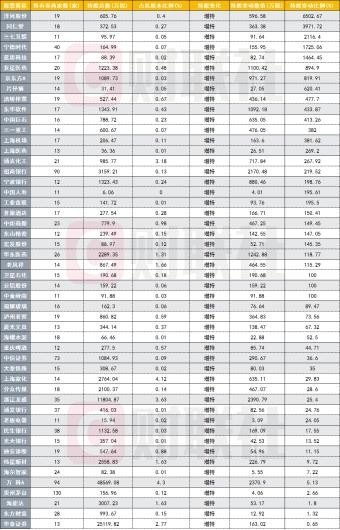

130家券商持有茅台,洋河股份被券商增持变动65倍

从上市公司2019年年报中机构持股情况来看,东方财富数据显示,上市公司被券商持有家数排名前十名分别为贵州茅台、格力电器、伊利股份、万科A、招商银行、中国平安、中信证券、恒瑞医药、兴业银行、平安银行。其中,贵州茅台被130家券商持有,格力电器、伊利股份、万科A、招商银行均被超过90家券商持有。

前十家被券商持有的上市公司中,贵州茅台、万科A、招商银行、中信证券均被增持,其余均被减持。

此外,从持股变动比例的排名来看,被券商增持的上市公司前十的分别是洋河股份、同仁堂、三七互娱、宁德时代、蓝思科技、复星医药、京东方A、片仔癀、涪陵榨菜、东华软件。洋河股份被19家券商增持596.58万股,持股变动65.03倍;同仁堂被18家券商增持363.58万股,持股变动39.72倍;三七互娱被11家券商增持91.64万股,持股变动比例高达21.16倍。