美股牛市回来前 需要解决这五个问题

财联社(上海,研究员 史正丞)讯,美股自上周一触底后,五个交易日累计反弹逾17%,一些激进的媒体已经用“史上最短熊市结束”来博眼球了。

(3天涨20%,道指史上最短熊市结束,来源:Newser)

然而,经历过市场快速下杀的投资者都有体会,熊市中的“死猫跳”绝不是应该盲目乐观的时候。RIA经济学家Lance Roberts给出了5个挡在美股“转牛”身前的“拦路虎”。

1、就业问题

就业可谓是经济体系中的血液。当消费者失去稳定的收入来源后,他们不可能消费商品和服务。而消费本身,又是企业利润和营收的重要来源。

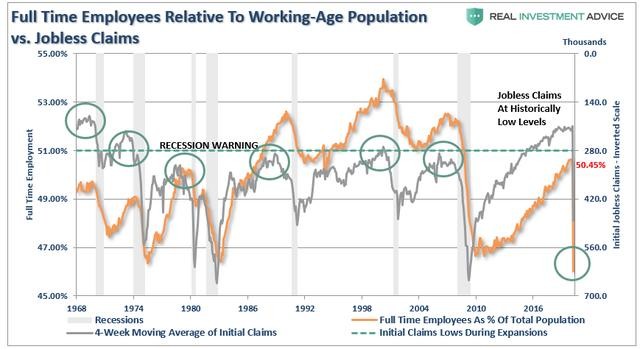

所以为了支撑经济可持续且自然(不靠美联储救市)增长,消费者的消费能力需要维持在相对水平,因此整个社会需要提供足够多的全职工作。从下图可以看出,以往当失业率达到当前水平后,经济衰退就成了不可避免的情况。

(目前美国失业率水平已经达到触发经济衰退的状态,来源:RIA)

值得一提的是,当前美国的失业浪潮仍处于开端,周三的ADP、周四的初请失业以及周五的非农/失业率都会提供更多的进展,而且大概率会是“坏消息”。

Lance Roberts表示,即使美联储的一系列行动能够在短期内提振金融市场,但帮不了美国家庭的消费和就业。

2、个人消费支出

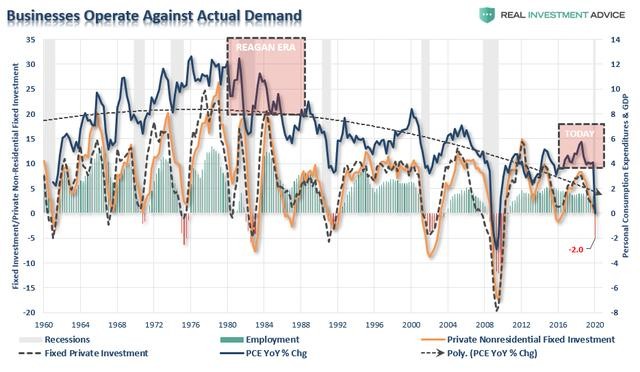

个人消费支出(PCE)是衡量社会消费能力的重要指标,大约占美国GDP构成的70%,对于经济增长的前景有着重大影响。

同样如上文所述,消费也是企业营收的主要来源。当营收不振时,企业就会缩减开支确保利润率,裁员和减少股票回购是通常会发生的情况。

(PCE年率与企业固定投资、就业情况的对比,来源:RIA)

3、垃圾债、杠杆

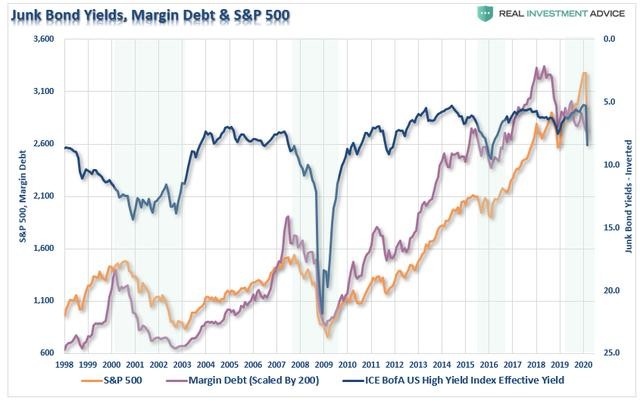

在过去十年全球央行集体“放水”的背景下,追求收益率、对于风险缺乏敬畏的市场使得“风险”资产和杠杆不断提升。股市、垃圾债收益率和杠杆呈现了集体起飞的状态。

(过去十年里股市、垃圾债收益率和杠杆水平对比,来源:RIA)

在过去一个月股市接连下杀的状态下,垃圾债收益率和杠杆水平却没有显著回落到通常“新牛市”起点的位置。随着油价下探至20美元/桶,能源板块以及市场受到的冲击尚没有被市场充分地定价。

4、企业营收/利润

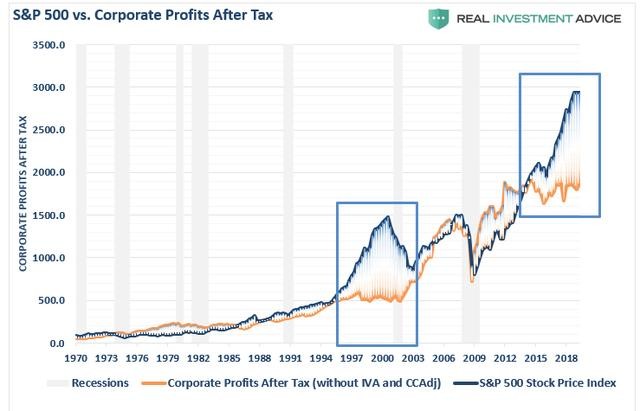

股市“长牛”背后隐含着大量上市公司营收和利润持续增长的预期。很显然,在当前失业激增、消费不振的前提下,这一幕短期内很难发生。

更糟糕的是,过去几年里上市公司通过“技术手段”(主要是加杠杆回购)做高利润的操作到此也画上了句号。所以目前市场对于企业营收/利润的下滑预期可以说完全没有到位。

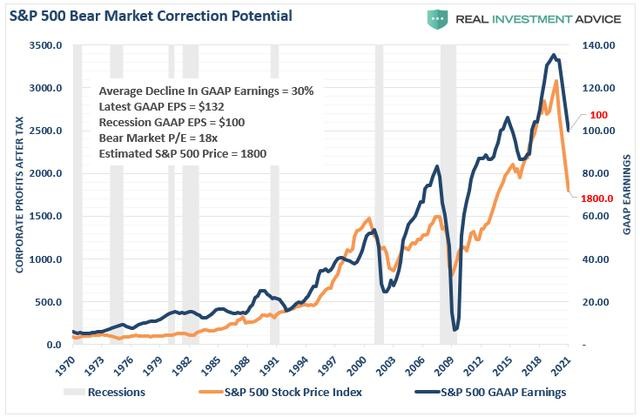

(标普500 vs 上市公司税后利润,来源:RIA)

根据历史数据回测,在本次衰退对标普500企业GAAP营收影响达到100美元/股的背景下,对应标普500指数的点位也应该在1800点。

(历史企业营收与股指走势预测,来源:RIA)

5、技术指标

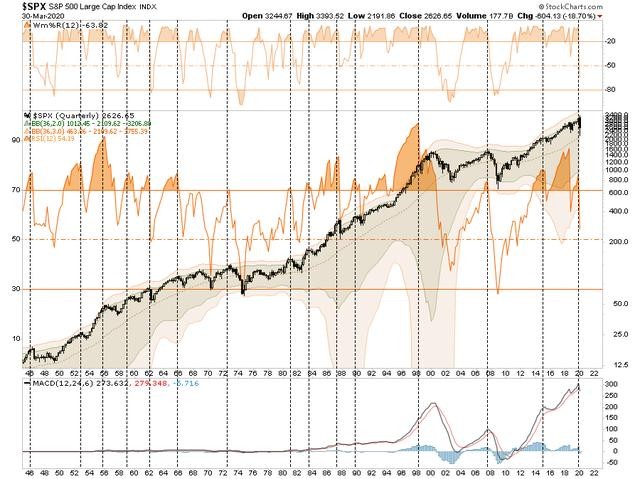

综合上述基本面情况,可以说近期美股的“死猫跳”早晚会迎来第二波下跌,近期的大涨更像是为了诱惑那些认为“熊市已经结束”的投资者入场。

同时随着一季度结束,RIA的季度买卖指标在2015年后首度触发了卖出信号,这显然不是市场即将反转的信号,反倒意味着目前的下跌风险要大于大多数市场参与者的预期。

(股市触及下跌信号,来源:RIA)

Lance Roberts表示,超短线交易者的确有些乐观的看法,但随着后续“经济封锁”的状态延续,失业率、消费能力、公司营收/利润等指标集体恶化将对目前的估值体系带来比低利率更严重的冲击。同时,中央银行通过大量贷款、加杠杆和资产错配延缓当前危机的做法,总有一天会引发他们无力应对的危机。

请投资者记住,熊市最令人沮丧的地方是总有办法“吸引”投资者重新入市,然后一次又一次地让他们不断失望。真正的熊市底部,只有在极度绝望中才有可能出现。