“服装标签第一股”常达控股(1433.HK)能否保持“小盘必火”的记录?

2月28日,常达控股有限公司(以下称“常达控股”)公布公开招股计划。资料显示,常达控股招股时间为2月28日至3月4日,拟发售5亿股,其中香港发售占10%,国际发售占90%;发售价每股为0.25-0.29港元,对应总市值为5-5.8亿港元,预计上市日期为3月12日。

据招股书信息,常达控股主要从事制造及销售服装标签及装饰产品,大部分为附于服装产品的配件,例如吊牌、织唛、印唛及热转印产品,主要向服装制造商销售公司的产品。根据弗若斯特沙利文报告,公司于2018年以收益计在中国的服装标签及装饰产品市场排名第五。根据往期记录,公司有超过70%的收益产生自销售吊牌及织唛,且收益来自于40多个国家和地区,主要为中国、孟加拉、越南及美国。

服装标签乍看上去并不起眼,如今即将赴港上市的常达控股却把它做成了“大生意”。这个一直被我们所忽视的服装标签市场未来会有怎样的发展前景?常达控股高毛利的背后是否存在着投资价值?这只“服装标签第一股”又能否保持“小盘必火”的新股记录?

常达控股资产运营效率较高,获客能力相对突出

根据招股书数据,2019-2023年,全球服装及纺织产品生产价值复合年增长率将为4.6%,在国内市场的推动下,中国服装标签及装饰产品市场复合年增长率预计为8.6%。常达控股所在赛道的成长速度是全球行业均值的两倍左右,因此该细分领域具备一定的投资价值。

从市场格局来看,服装标签及装饰产品制造行业相关企业数量超过2000家,大部分为小型企业,市占率较为分散。因此,能在激烈的市场竞争中脱颖而出的佼佼者,一般都存在较为独特的优势,不容小觑。另据弗若斯特沙利文数据,按收益计算,常达控股2018年在中国的服装标签及装饰产品制造市场排名第五。在某种程度上,竞争格局分散意味着整个行业门槛较低,但同时也意味着龙头企业未来发展的想象空间相对广阔。

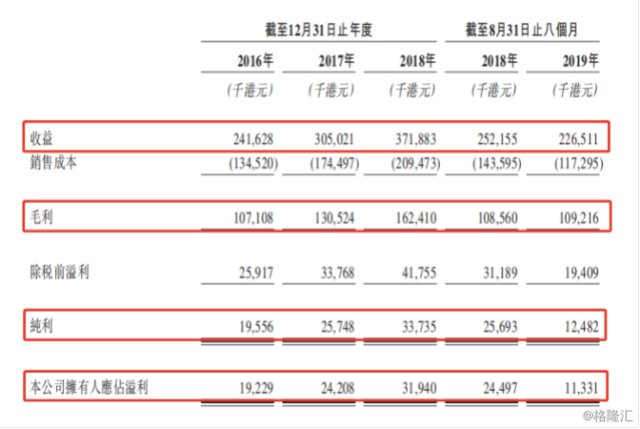

在在财务方面,2016-2018年,常达控股分别实现收益2.41亿港元、3.05亿港元及3.72亿港元,年复合增长率为24%,同期实现的归母净利润为1922.9万港元、2420.8万港元及3149.7港元,年复合增长率为28%,表现较为稳健,营收和净利同时取得了相对较快的增长;同时,实现毛利率分别为44.3%、42.8%、43.7%,纯利率为8.1%、8.4%及9.1%,数据稳定性良好,波动性较低。

(资料来源:Wind)

不过,在2019年前8个月,常达控股收入同比下降10.17%,归母净利润同比下滑53.75%。资料显示,收入减少主要由于期内两名主要客户订单减少。翻看招股书可以发现,常达控股大客户占比较高,2016-2018年及2019年前八个月,公司五大客户收益占比分别为30.8%、28.4%、24.5%及22.7%。原则上,主要客户的订单减少,且若未能成功开发新客户,公司经营业绩可能会受到不利影响。但对于常达控股来说,2019年后四个月,公司已获得不少于350名从事服装制造的新客户,这在某种程度上也反映出常达控股在获客能力方面具备一定实力,能够快速响应变化的环境。

此外,截至2018年末,常达控股的总资产为2.30亿港元,净资产为1.16亿港元;与2016年末比,分别增长50.10%、60.21%。以上述资产规模能在2018年实现3.72亿港元的营收,也说明了公司资产运营效率较高。

全球化布局,孟加拉市场或将成为常达控股的增长新动力

招股书显示,常达控股计划将利用本次所募资金的82.3%(约6880万港元)扩充在孟加拉的生产设施及提升产能,以及购买新印刷机器提升生产力。

事实上,随着国内劳动力成本的提高,部分服装制造相关企业开始将工厂从中国迁往成本相对较低的东南亚国家,常达控股也是全球化链条的参与者,公司早在2018年就完成月南昌房的扩张。目前,常达控股在孟加拉Adamjee出口加工区租赁一块面积约为5100平方米的地块。另有数据显示,孟加拉已经成为公司的第三大市场,仅次于香港及中国内地。2016-2018年,公司在孟加拉产生的收益录得逾45%的同比增长,预计正在释放的孟加拉市场潜力将成为公司新的增长动力。

作为全球化布局的企业,常达控股主要向位于中国的供应商采购纸张、化学品、绳及封条以及纱线等原材料,同时为美国及欧洲部分服装品牌的服装产品制造商销售产品,且从招股书看,公司从中国、孟加拉、土耳其、越南及美国等40多个国家和地区产生收益。因此,汇率变动对于公司业绩的重要影响不容忽视。例如,期内公司毛利及毛利率的上升就是主要由于人民币兑港元贬值,导致以港元计的原材料成本及劳工成本下降。

在这种情况下,全球经济、贸易环境等宏观因素也会对常达控股的业务造成间接影响,对于客观环境的影响,也是投资者需要密切关注的外部指标,但是排除汇兑损益后,驱动公司营收和利润的增长逻辑还是主要着眼在于订单和产能的提升上,总体来看该项评价是正向的。

随着近年来由于监管部门对于环保政策的执行趋于严格,大量不合格的原材料供应商被迫关闭,导致原材料成本逐步走高,并在2018年达到历史最高点。对此,常达控股一方面优化印刷技术,提高生产力,另一方面拓展生产设备。资料显示,公司目前拥有400多台生产设备,主要是单色、双色、四色、五色及六色胶印机,数码印刷机、柔版印刷机、模切机及织唛机、切割机、表面处理机等。其中,胶印机以海德堡四色、五色、六色机为主,数量超过10台。因此,随着原材料价格逐步回归正常,加上得到高端设备的效率提升优势,常达控股利润率在未来有望得到进一步抬升。

(图片:常达控股位于广东省惠州市的生产设施)

基本面叠加市场氛围,常达控股有望从中受益

对于服装标签产品来说,虽然业务较小,但想要做大规模并不容易。常达控股不仅能够生产吊牌、织唛、印唛、贴纸等产品,在“其他产品”项目中还包括包装盒、金属封条、亮片、绳、补丁、徽章等各种辅材,反映出公司通过深耕“碎片化”的市场来持续取得内生性增长的策略下,“护城河”日渐加强,不错的执行力和较为出色的管治能力,都是值得肯定。

但是,产品种类越多,人均产出相对偏低,也就需要相对较高的毛利率业务来抵消相应增加的运营成本。作为典型的高毛利、小体量的细分市场,包括常达控股在内的大多服装标签公司,至今仍无法在经营规模上做得很大,“小而美”,是这类公司的特征之一。另外,对于常达控股来说,未来能否持续适受益于规模扩张带来的成本和效率优势,并享受相对优厚的盈利空间,还有待时间的验证。

今年农历新年开市以来,香港新股市场的小市值的特色公司持续保持住热度,今常达控股赴港上市“箭在弦上”。而从上市体量来看,常达控股总市值约为5.8亿港元,同样属市值偏细的“细价股”。叠加相对过硬的基本面和当前“小盘必火”的市场环境,常达控股还是有机会从中受益。