小盘股遭外资冷落,亟需内地投资者唤醒港股活力

港股市场整体流动性欠佳已是流口常谈的话题,一些在港上市的企业为此深感无奈。

近日,个别上市企业终于“按捺不住”了,纷纷向交易所诉苦。

据悉,近日有19家香港上市公司集体向上交所、深交所、港交所、恒生指数公司以及两地证监会发出《倡议港股通渠道扩容与门槛调整的联名信》。

该19家公司在联名信中指出,当前港股通的门槛标准,使投资者的关注点从公司的基本面转移到对短期市场波动的担忧上。同时,在当前流动性的现状下,出通机制对内地、香港投资者的利益也构成了潜在伤害,导致投资者被迫抛售股票,进而加剧市场波动并削弱市场信心。

为此,这些企业在联名信提出三个方面的倡议:降低港股通进入门槛;暂缓“出通”调整,并对已“出通”的公司做追溯调整;支持18A公司进入港股通。

01 流动性之殇:超660只股单日零成交近些年,港股市场流动性不足一直引发市场诟病,同时叠加宏观经济疲弱以及地缘政治风险频现,导致港股市场投资价值大打折扣。

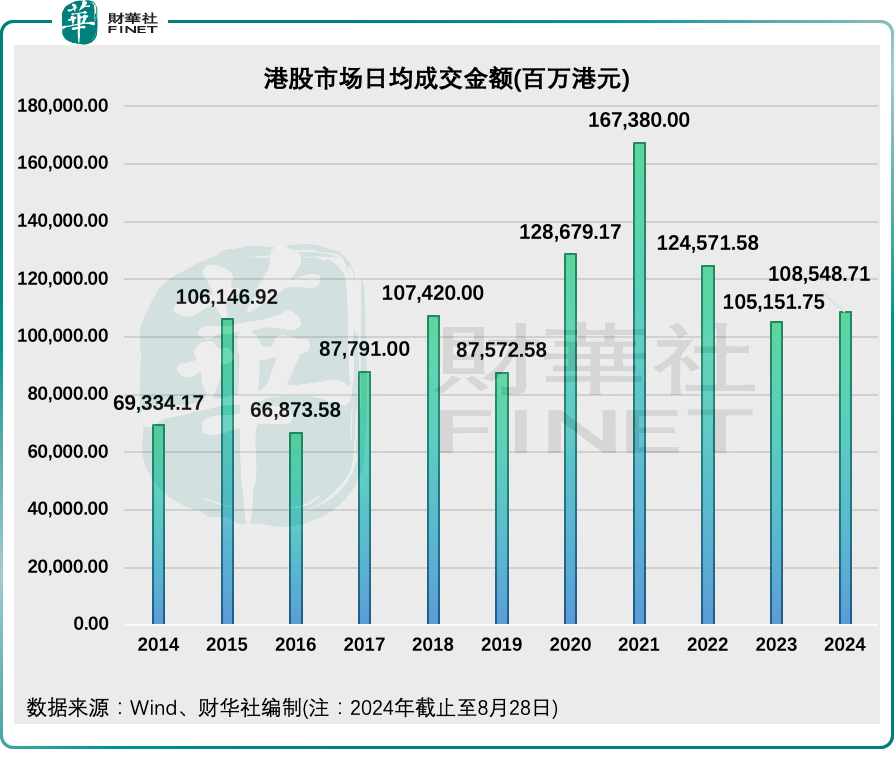

目前,港股流动性总体,呈现下降趋势。根据Wind数据,于2021年到达1673.8亿港元的顶峰后,港股市场日均成交额急剧下降,2022年及2023年分别为1245.7亿港元及1051.5亿港元。

今年以来港股市场流动性稍有回温,截至8月28日的日均成交额为1085.5亿港元,但与2020年至2022年相比仍有较大差距。

创业板的流动性问题尤为严峻,2023年创业板成交量仅有1167亿股,较2015年高峰时期的5772亿股重挫近8成;今年以来创业板的日均成交金额仅4600万港元,较2015年的10.4亿元减少95%以上。

港股流动性问题日趋严峻,导致零成交个股持续上升。

根据Wind数据统计,于8月28日收盘,剔除其中99只处于停牌阶段的股票后,港股市场累计有高达662只股成交量为零,占全部港股的比重高达约1/4。

在这些单日零成交的股票中,不乏知名度较高且市值不低的汽车之家-S(02518.HK)、维珍妮(02199.HK)、中原银行(01216.HK)以及绿竹生物-B(02480.HK)等企业。

02 外资偏爱大标的,私有化退市案例占比提升在港股市场,呈现出外资、港资和内资持股基本呈三足鼎立局面。

由于香港资本市场全球化特征明显,即流动性在境外,基本面很大程度在境内,外资自然成为影响港股市场流动性的关键因素。

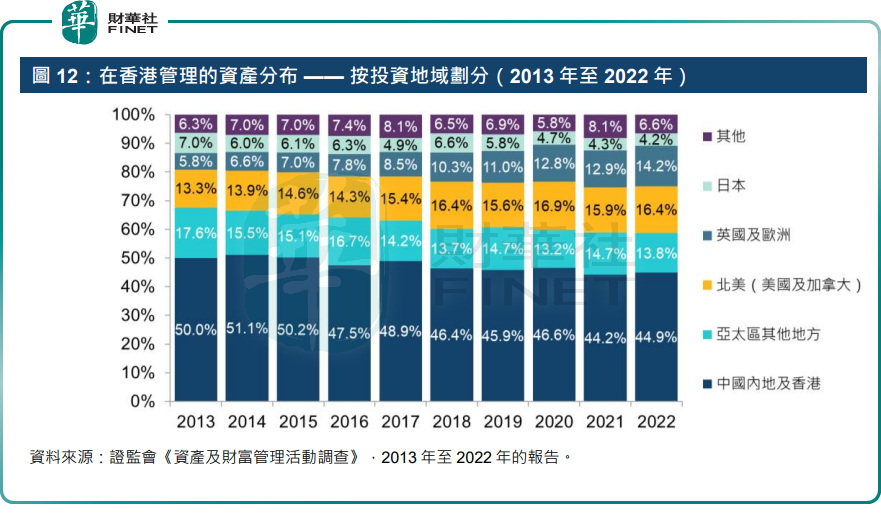

外资在港股市值中占比最大,华福证券研报数据显示,截至今年5月20日,港股市场中,国际中介持股市值为8.5万亿港元,占比为38%,香港本地中介和中资中介持股市值占比分别为36%及13%。

另外根据港交所披露的数据,2022年港股市场的55.1%市值由外资持有,另外44.9%由中国内地及香港资金持有。

由于外资在香港市场体量较大,为港股的主要力量。因此,外资的流出是港股下跌的重要原因之一。

2021年以来,受国际经济环境变化等复杂因素影响,外资陆续减持港股。例如,摩根大通近来疯狂减持港股,其所持有的港股市值更是直线下跌,从而引发市场的担忧。

值得注意的是,外资在港股市场有“大标的偏好”,选择的公司大多是所属行业的龙头企业或具有一定的不可替代性,如中国平安(02318.HK)、京东集团(09618.HK)、腾讯(00700.HK)等企业。

不仅如此,内地资金也偏向港股市场大标的企业,对中小型企业鲜有问津。

Wind数据统计,在最近一年,沪深港通资金流向排名靠前的股票均是大型企业,包括中国银行(03988.HK)、中国移动(00941.HK)、腾讯控股(00700.HK)、小米集团(01810.HK)和中国平安等企业。

显然,港股的成交量非常集中,主要流动性基本都集中在少数大型企业。华泰国际数据显示,港股市场大约80%的资金集中在20%的优质股上,这意味着很大一部分非常好的公司股份流通量很低。

而那些市值低、造血能力不出众的中小型港股上市企业遭到外资和内地资金的冷落,这些企业数量在港股市值中占比最大。这是导致很多港股上市公司流动性不佳的重要因素,外资对他们的行业地位、知名度以及行业属性毫无兴趣。

港股的流动性困局引发了一系列连锁反应,在流动性欠佳的背景下,很多港股上市企业面临估值被低估以及融资渠道受限等困境。这是上市企业最不愿看到的结果,对它们来说,赴港股上市的“性价比”并不高。

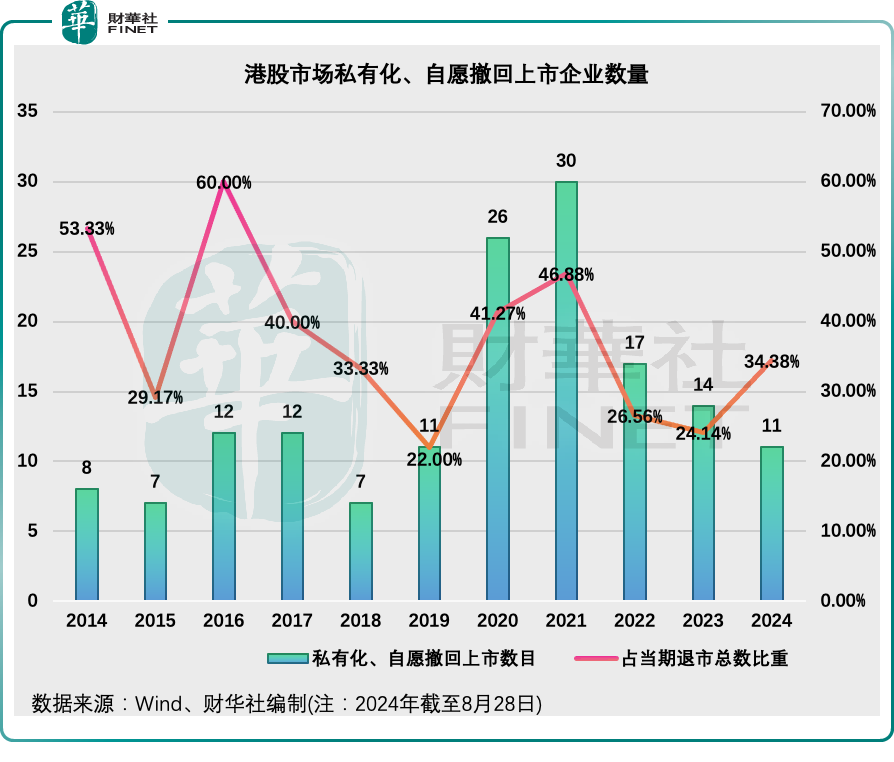

在悲观情绪笼罩下,港股市场有越来越多的上市企业选择私有化退市,因为保持港股上市地位对它们来说益处已不大。

港股流动性持续几年疲弱,引发了不少上市公司纷纷选择私有化退市,或者是自愿撤回上市地位。数据显示,截至8月28日,年内共计有11只股票因私有化和自愿撤回上市而从港股市场退市,占退市总数的比重达34.4%,较上年全年提升了超10个百分点。

03 改善流动性刻不容缓港股上市企业走上私有化退市这条路的原因不言而喻,多数企业都归根于股价低迷、流动性不佳、被低估、再融资功能受阻等。

但也应注意到,港股市场上“小而美”的企业并不在少数,这些企业基本面良好,具备不错的发展前景和成长性。在港股市场上流动性不佳,表明它们是不被资金关注到的优质股,它们不应被资金所遗忘。

有分析人士认为,考虑到资金对大型企业的偏好以及宏观经济的疲软,如果港交所不采取多种举措改善港股市场流动性,可能会有越来越多的上市公司因交易量低迷而选择退市。这种情况若出现,无疑会进一步打击市场信心,甚至影响香港作为国际金融中心的声誉。

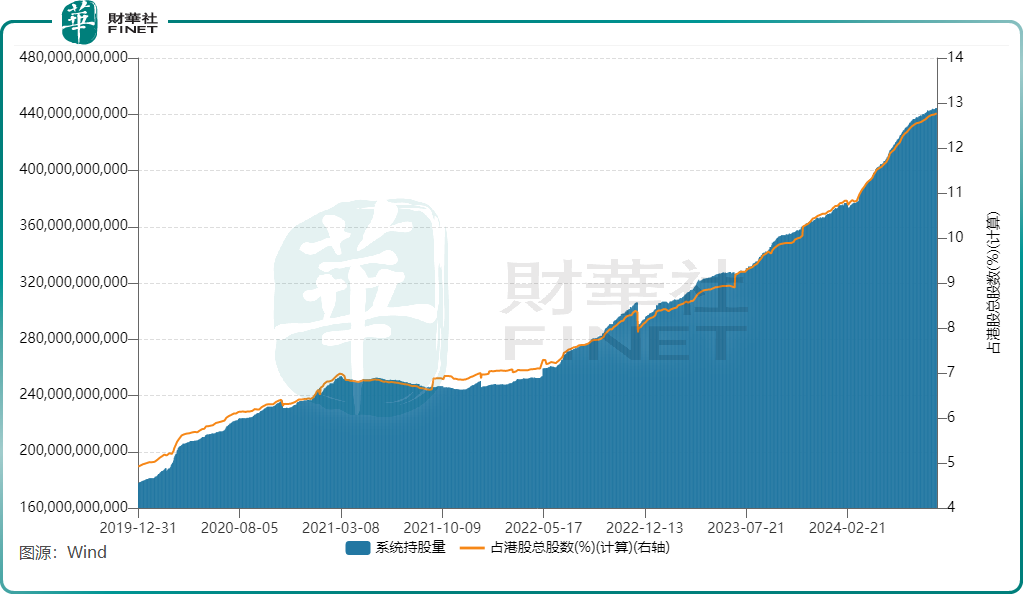

尽管南向资金在一定程度上起到外资流出时的补位作用,但当前南向资金对港股通标的股的整体持股比例不到15%,还有待继续提升才能有效提振港股市场的流动性。

外资对港股中小公司反应冷淡,反映了资本市场的逐利本质,也为我们提出了新的思考——如何激活香港市场的中小企业板块,促进市场的多元化与包容性?

有业内人士表示,香港资本市场规模为香港GDP的约10倍,意味着市场上活跃的资金大多来源于非香港的投资者。但非香港资金热衷于投资香港大标的公司,小公司对这些资金来说投入产出比较低。要解决这个问题,需要引入更多内地中小投资者,增加市场的活跃度和多样性。

鉴于当前香港资本市场的交投情况,引入内地中小投资者不仅关乎香港股市的健康发展,也是促进两地金融市场深度融合和互补的关键。

港股通入市门槛是影响内地中小投资者进入港股市场的“拦路虎”,当前港股通个人投资者账户资产门槛高达50万元人民币,门槛并不低。因此有越来越多人呼吁降低港股通个人投资者准入门槛,香港证监会主席雷添良今年3月建议将该门槛降低至10万元人民币,同时他建议降低港股通个人投资者的股息红利税收水平,并丰富互联互通机制下的跨境投资产品。

还有业内人士,呼吁港交所加强与内地交易所合作,优化交易结算流程,提高交易和结算效率,同时支持18A公司进入港股通,为内地中小投资者提供更多创新型企业的投资机会。

展望未来,港股市场要吸引外资的回流以及更多内地投资者的入场,仍需要更多建立在内部基本面和政策预期上,而政策层面应给予特别重视。

作者:遥远