卷不动的独角兽

据英国《金融时报》,中国社交平台小红书得到风投公司DST Global的投资。不过值得留意的是,这次的投资属于出售现有股份的交易,也就是说或不涉及新股的发行,交易价所暗示的估值或为170亿美元,或低于2021年高峰时的估值——根据对上一次于2021年所报称的E轮融资,当时的估值或为200亿美元。

同样根据英国《金融时报》报道,小红书于2023年扭亏为盈,实现营收37亿美元,净利润5亿美元,而上一年营收为20亿美元,亏损2亿美元。

如此算来,小红书的盈利状况出现质的飞跃,但估值却显著下降。

这或也反映了当前创投圈的窘境:在资金成本持续高企的环境下,创投活动明显缩减,同时创投项目的估值也在缩水。

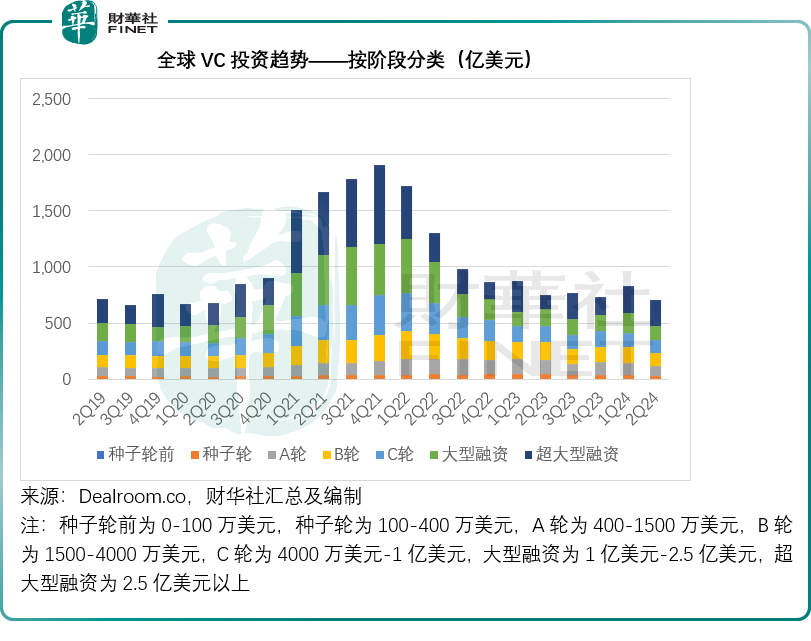

见上图,在2020年初起美元展开无限流动性后,全球VC投资活动畅旺,融资规模大幅上升,但是随着美联储从2022年初开始加息起,风险投资的资金规模明显收缩。

这也是独角兽估值搁浅的主要原因。

在本文,独角兽是指估值在10亿美元以上的未上市公司。

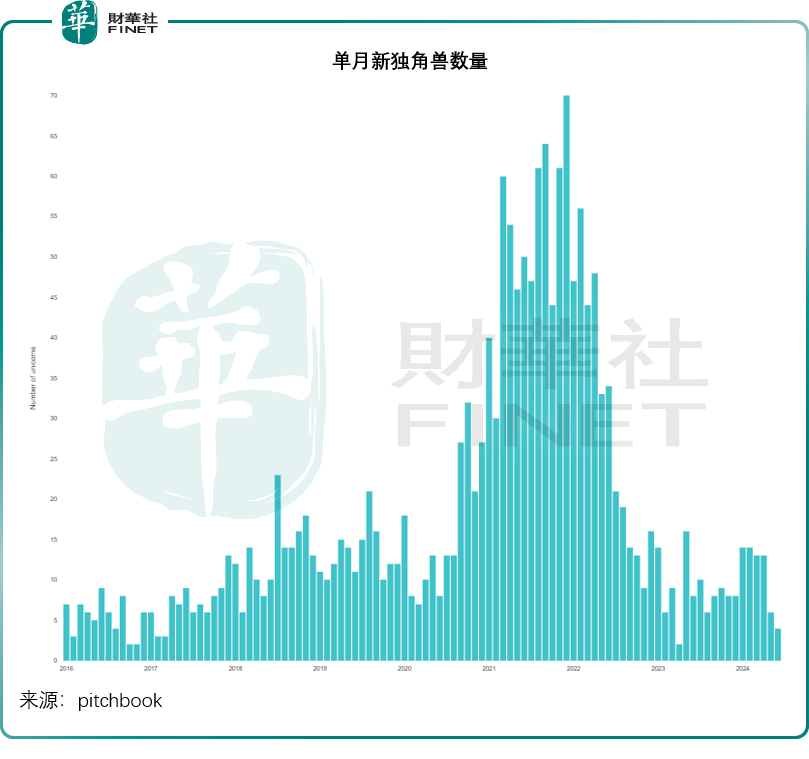

根据调研机构Pitchbook的数据,对比于美元(大型国际风投项目主要以美元结算)利率较低的2021年至2022年上半年,2023年和2024年的新独角兽数量及估值都明显收缩,见下图。

不过,财华社留意到,在资金紧张的2024年上半年,依然有不少大项目吸引到风投资本的注意,也有初创公司成功晋升成为新的独角兽。

根据Pitchbook的统计,2024年以来全球新产生64家独角兽,合计估值或为1370亿美元,相比之下,该机构估算2023年的新独角兽数量为104家,总估值为3060亿美元。

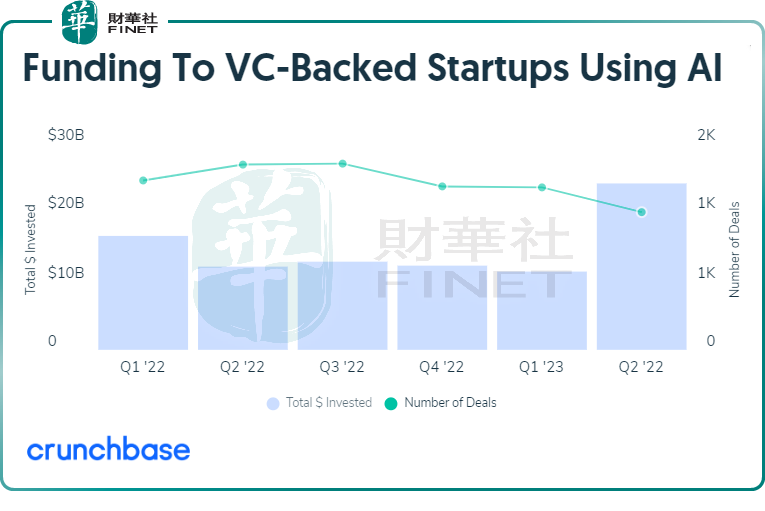

财华社留意到,这两年风险投资者不顾成本倾囊而出的项目基本上都与人工智能有关。就以2024年第2季为例,根据Crunchbase的数据,流向AI项目的风投融资金额占了全球风投融资规模的三成。

Crunchbase的报告指,2024年第2季,AI风投融资交易有1,001宗,涉资242亿美元。加上第1季的数据,2024年上半年的AI风投融资规模达到356亿美元,较上年同期上升了24%。

财华社汇总发现,今年融资规模最大的AI项目是马斯克的AI旗舰xAI,最近融资60亿美元,最新估值达到240亿美元;第二大融资项目或为中国的人工智能公司月之暗面(Moonshort AI),融资规模或达到15亿美元,估值预估为25亿美元。今年以来融资规模超过10亿美元的AI项目还有法国的AI初创企业Mistral AI、美国生命科学AI公司Xaira Therapeutics等。

结论

当资金成本变得高昂时,投资者在考虑风险项目时会变得更加谨慎,倾向于那些赢率更高的项目,例如大热的概念,因为他们能较轻易地找到接盘侠,一旦出现资金压力时,不会输得太难看。

2023年OpenAI带来的AIGC概念为众多默默无闻的大模型和AI初创公司带来了机遇,也让失利于币圈的英伟达(NVDA.US)咸鱼翻身,英伟达的股价自2023年初以来大涨7.7倍,从而也让创投圈的估值风偏向了AI,这或是最近一轮AI独角兽迅速壮大的引线。

同理,在二级市场表现欠佳的上市公司,其对应的创投项目估值也受到影响。小红书或是例子,相对应的是中概股的走低,社交媒体资产估值的下行。

根据Wind的数据,对比于英伟达2024财年预期市盈率高达47.6倍(按股价每股127.40美元计算),同样具有AI概念的微软(MSFT.US)2024财年市盈率达到38.3倍(按现价454.70美元计算),社交平台Meta(META.US)的2024财年预期市盈率只有25.3倍(按现价512.70美元计算),腾讯(00700.HK)的2024财年预期市盈率更只有20.6倍(按现价397.00港元计算)。

无怪乎在一级市场也有如此大的估值差异。

因此,风投项目的成长性与盈利可预见性固然是决定其成功与否的一个重要考量标准,但资金的易得性和成本,却也是一个非常关键的决定因素。当资金成本高企的时候,投资者会更倾向于热门概念,因为这些项目的流量让他们更容易获得交易对手,退出风险相对来说要低一点,同时也有更多“同伴”一起推高估值,提高项目相对赢率。

作者:毛婷