【私有化风云录】纷美包装与新巨丰合作之路为何坎坷不平?

前言:

A股上市公司新巨丰(股票代码:301296.SZ)对港股上市公司纷美包装(股票代码:00468.HK)提出的私有化要约,在两市投资者中引起了广泛的关注。或许是鉴于此事的重大影响,深交所亦再次向新巨丰发出问询函,以获取更多关于此事的详细信息。

6月13日,新巨丰一连发布了15条公告,其中包括针对深交所问询函的回复公告。通过对比去年6月针对深交所问询函的回复内容,双方之间的核心争议焦点及潜在矛盾逐渐显现。

依据问询函所提及的事项,并综合考虑市场广泛关注的热点问题及前期发布的公告内容,特别设立了专题【私有化风云录】,旨在深入剖析双方之间存在的核心矛盾与症结。

本篇将深入探讨“纷美包装为何持续回绝新巨丰的收购提议?”、“纷美包装缘何两次拒绝新巨丰董事提名?”以及“纷美包装重组国际业务的动机与考量?”这三个核心问题。

纷美包装为何一直拒绝新巨丰收购?

从新巨丰角度出发,收购纷美包装是实现强强联手,1+1>2的战略投资,为何纷美包装一直拒绝呢?

自新巨丰从怡和(纷美包装前大股东)手中购买纷美包装28%的股份以来,纷美包装及大客户一直持反对及谨慎态度。

基于此,新巨丰入股纷美包装被视为“恶意收购”。“恶意收购”是指收购公司在未经目标公司董事会允许,不管对方是否同意的情况下,所进行的收购活动。

纷美包装给出反对理由有三:一、双方同属无菌包装市场,存在竞争关系;二、纷美包装为国内无菌包装行业国产龙头,而紧随其后的是新巨丰,两者合作可能触及反垄断法;三、纷美包装客户对于新巨丰入股持谨慎态度,对此项收购并不支持。

新巨丰对于收购纷美包装理由有三:一、双方合作,强强联合,有利于国产替代;二、纷美包装技术、规模及国际市场等方面经营有利于新巨丰长久发展;三、合法合规推进收购运作。

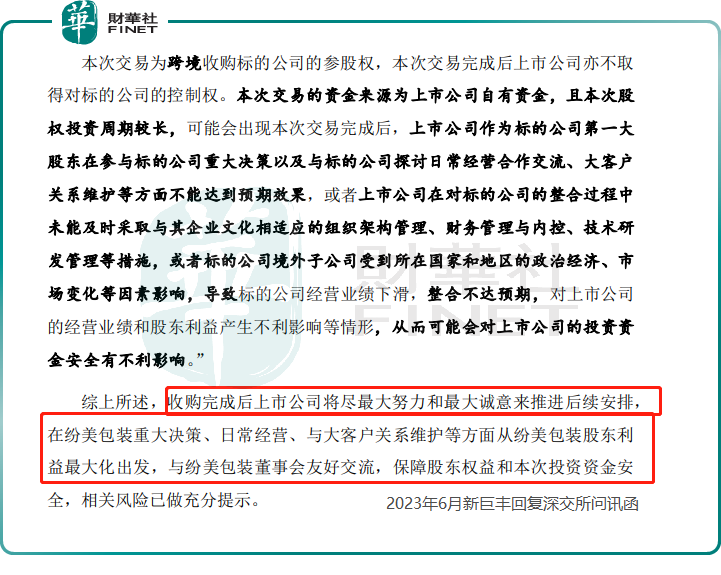

然而,在入股纷美包装之后,两者之间的关系以及业务协同并未出现如新巨丰所预期的效果。而且,双方矛盾进一步凸显。

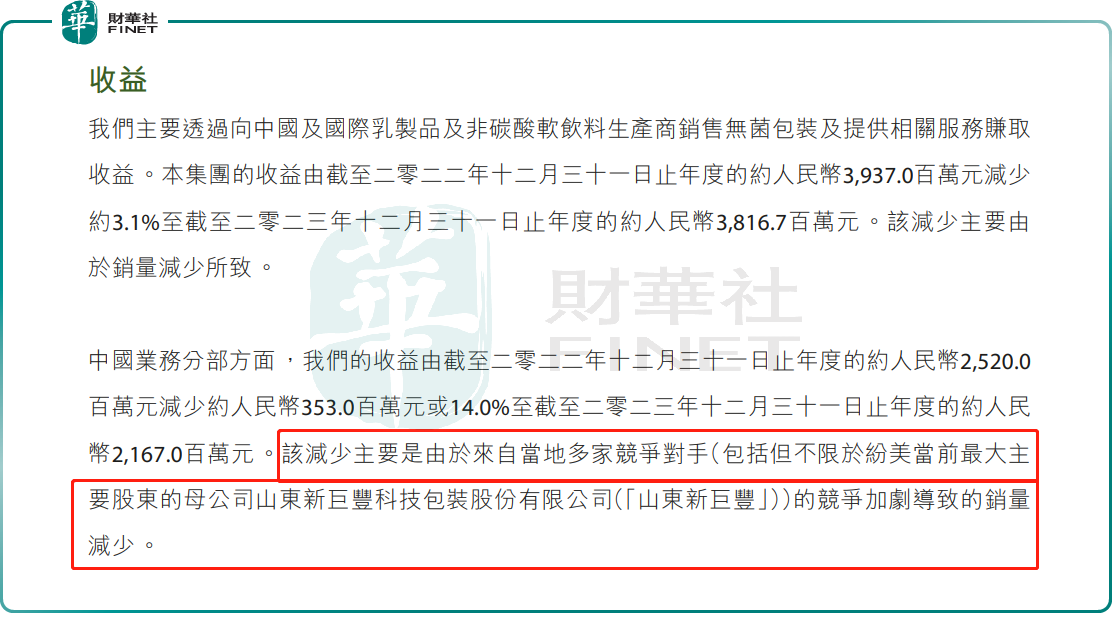

就纷美包装而言,营业收入出现了罕见的下滑趋势。2023年营收录得人民币38.17亿元,同比下降了3.06%。值得注意的是,这是自2016年以来,纷美包装首次录得营收负增长。

对于营收下滑,纷美包装管理层直指恶意收购的新巨丰,表示行业竞争加剧导致销量减少,而公司最大股东的母公司新巨丰便是其中的竞争对手。

对于纷美包装财报中这一说辞,大股东新巨丰并未进行答复。

此外,新巨丰成为纷美包装大股东之后,两次提名董事进入纷美包装董事会,均未通过纷美包装董事会审议。期间,纷美包装董事会通过了蒙牛入股及重组国际业务的提议。在此期间,双方视乎各自为政,各自履行自己职责,互不干扰。

但是这样的局面并未保持多久,就被新巨丰提出私有化要约所打破。2024年5月,新巨丰发起了对纷美包装私有化要约,试图对纷美包装控制权获取及财务数据并表。

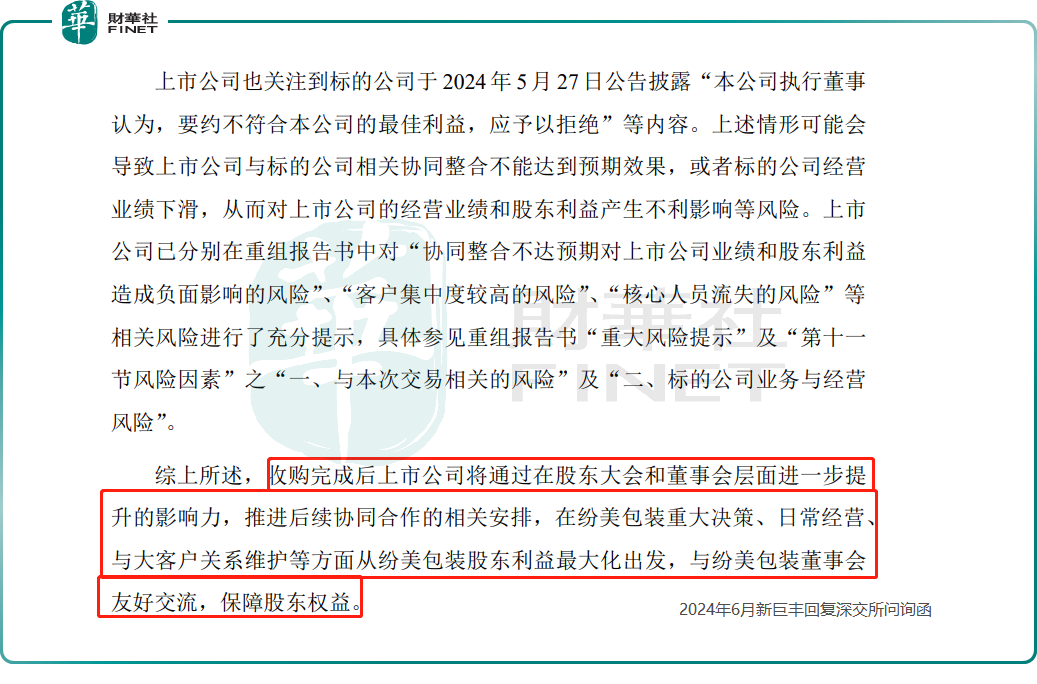

面对此番新巨丰的私有化要约,纷美包装执行董事持反对态度,重要股东及大客户蒙牛依旧持谨慎态度。纷美包装投资者也彻底炸锅,质疑新巨丰为何与当初只是战略投资不寻求控股的说辞不一致,现如今却将纷美包装要约私有化退市。

新巨丰在公开信息中表明将和纷美包装董事会及管理层进行友好交流。但回望整个过程,双方关系并非友好,反而有点针锋相对。

但是,据消息人士透露,在新巨丰考虑收购怡和28%股权之际,新巨丰的管理层与纷美包装的管理层曾有过一次短暂的会面与交流。然而,此次会面以纷美包装管理层对新巨丰入股的坚决反对而结束。自此,纷美包装董事会和管理层便未再与新巨丰进行过正式的接触。

诚然,纷美包装始终秉持严谨、稳重的经营原则,注重与具备相同价值观及战略目标的伙伴建立合作关系。而新巨丰提出的合作条件未能充分契合纷美包装的战略发展规划,双方在合作意愿和期望上未能达成一致。

不难发现,双方最本质问题在于双方缺乏有效沟通,是导致双方矛盾持续恶化的因素之一。因此,双方建立有效沟通机制是解决双方矛盾的关键所在。双方管理层应定期召开会议,并确保这些会议的透明度,公开讨论合作的进展、面临的挑战以及未来的发展规划。这种深入的、诚意的交流有助于增强双方互信,推动合作向前发展。同时还能有效减少市场上的误解和猜疑,平息投资者的忧虑情绪,为双方创造一个更加稳定和可预测的商业环境。

纷美包装为何两次拒绝新巨丰董事提名?

市场最关心的事在于,作为纷美包装大股东的新巨丰,有权委任董事进入纷美包装董事会。但为何纷美包装会拒绝呢?

针对该问题,双方并未对外明确说明背后原因。但通过仔细审视以往的问询函和公告,我们可从中发现一些线索和答案。

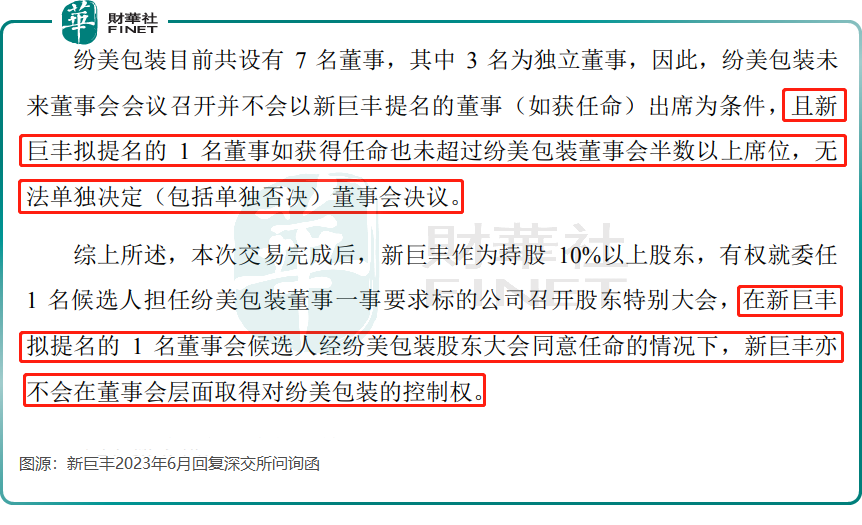

此前新巨丰公告称,纷美包装目前共设立7名董事,其中3名为独立董事。新巨丰有拟提名1董事会候选人的资格,同时强调不会在董事会层面取得对纷美包装的控制权。

然而,问题的核心正在这里。据纷美包装公告显示,新巨丰并非按照公告所述提名一名董事,而是一次性提名五名董事(包括四名非执董及一名独立非执行董事)。这一举动,或许触发了纷美包装管理层的不满,或者与既定的提名规则不符,从而导致了新巨丰的提名被拒绝。

纷美包装为何重组国际业务?

在新巨丰成为纷美包装大股东之后,纷美包装发公告称,对其国际业务进行重组并独立运营。

纷美包装给出理由有三:1.中国企业出海是大势所趋,有必要规避地缘政治风险;2.携手私募大佬重组国际业务,深耕欧洲、美洲等海外市场,释放内在价值;3.纷美国际重组及独立运营并非是剥离纷美包装的控制。

对于第三点,新巨丰在回复深交所问询函中也证实了这一点。新巨丰表示,纷美包装可从会计角度控制纷美国际,纷美国际的经营业绩、资产及负债将继续纳入到纷美包装财报中。

此外,新巨丰似乎也比较看好纷美国际的发展。在公告中,新巨丰表示,重组会促进将纷美包装的品牌及定位发展及重新调整为全球市场包装产业的国际供应商,并可能为新巨丰及纷美包装吸引更多品牌国际客户。同时,国际市场对优质环保的包装产品的需求日益增长。

但是,有观点认为,潜在的风险主要在于纷美国际的管理层并非直接受纷美包装的控制,而是按照独立运营的模式运作。此外,国际业务管理架构及人脉关系的搭建、私募资源的合作均源自纷美包装的原管理层团队,并且这些决策均在新巨丰提出私有化要约之前就已确定。

因此,目前尚不清楚纷美国际的管理团队和私募合作伙伴是否会接受新巨丰对纷美包装的全面控股,以及这种变化是否会影响他们的参与热情和积极性。这种不确定性是新巨丰在推进纷美包装私有化过程中必须密切监控并防范的关键风险点。

新巨丰在回复深交所问询函指出,从会计角度控制纷美国际的情况出现有关变动,导致纷美包装合并范围发生变动,纷美包装的国际业务布局和发展可能会发生不利变化,从而对纷美包装的经营业绩产生不利影响。

小结

相较于纷美包装,新巨丰在体量、国际市场地位及技术优势等方面均有所不及。同时,鉴于双方大客户之间存在竞争关系,以及纷美包装国产无菌包装头部企业的竞争优势,双方存在合作可能本就较小。现如今,面对后来者新巨丰的步步为营,纷美包装拒绝到底,双方立场鲜明。

在此背景下,双方之间的分歧与矛盾已逐渐浮现,且存在双方管理层无法调和的可能性。若双方的分歧无法得到妥善解决,则双方管理层想实现合作共赢的可能性非常之小。相应地,纷美包装可能继续采取抵抗策略,而新巨丰的要约私有化计划则将面临重重阻碍。