扭亏为盈挡不住股价下滑,究竟是期望太高还是业绩太差?

3月27日,奈雪的茶(02150.HK)公布业绩,公司2023年实现营收51.64亿元,同比增长约20.3%,2023年公司经调整净利润为2091.2万元,而上一年度录得亏损4.61亿元,实现扭亏为盈;录得归母净利润为1322.4万元,这也是公司上市以来首个年度盈利。

尽管成绩可圈可点,但似乎仍逊于市场预期。此前,有安信国际证券分析师预测,奈雪2023年净利润约1.67亿元。业绩公布后,奈雪股价大跌逾13%,截至发稿,公司股价报2.63港元/股,逼近历史低点,目前市值为45.11亿港元。

截至2023年年末,奈雪的茶在111个城市拥有1574家直营门店,其中2023年净新增506家,趁着疫情复苏,公司开启门店扩张之路。

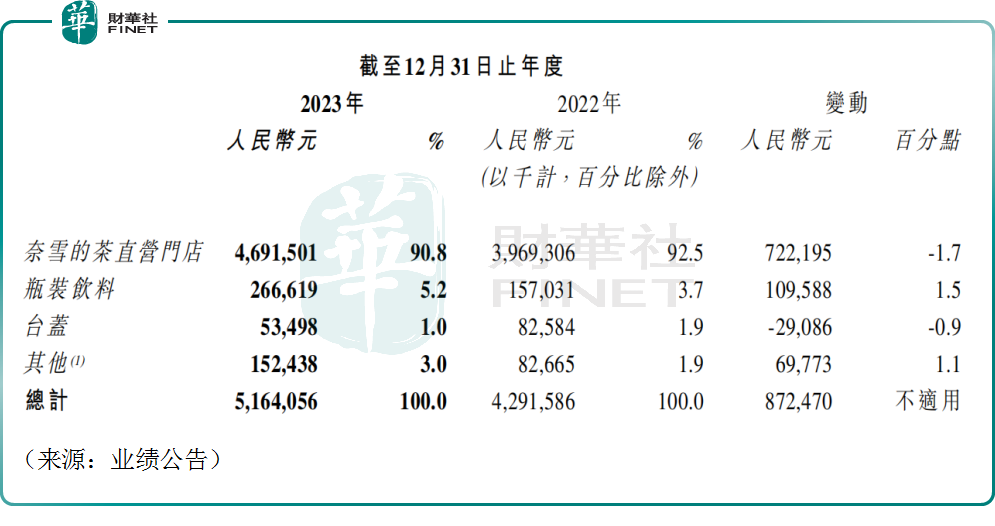

具体来看,奈雪的茶直营门店贡献了绝大部分收入,2023年直营门店实现营收46.92亿元,同比增长约18.2%,收入占比约90.8%。这也是公司收入增长的直接驱动因素之一。

此外,奈雪旗下瓶装饮料的收入达2.67亿元,同比增长69.8%,已经连续3年增长。虽然目前占比不高,但也给公司未来的发展增添了想象空间。

从运营效率来讲,2023年直营门店的日均订单量和单笔订单平均销售价值均有下滑。其中每间茶饮店平均每日订单量由348.2下降至344.3,每笔订单平均销售价值由34.3元下降至29.6元。财报中,公司坦言,2023年感受到了需求侧的压力。

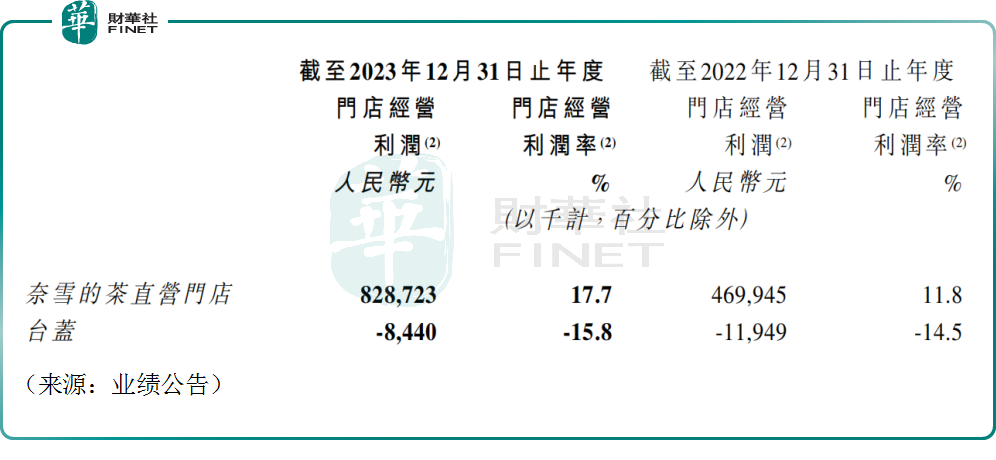

然而,2023年,奈雪直营门店的经营利润同比增长了76.3%至8.29亿元,经营利润率同比增长了5.9个百分点至17.7%。

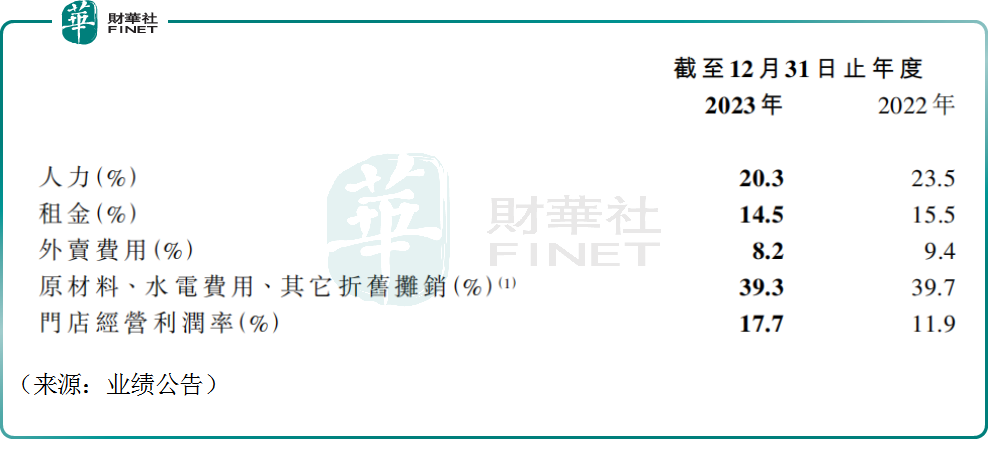

在门店销售承压的背景下,公司为何成功实现扭亏为盈?背后恐怕还是“降本增效”的策略起了效果。财报数据显示,2023年,奈雪的原材料、人力、租金三大经营成本较2022年明显降低。

展望2024年,公司表示,将进一步通过提高效率增厚利润,并预计将对中、后台人力成本、供应链成本作出更大的优化调整。

值得一提的是,奈雪正在谋求“出海”。资料显示,公司于2023年底在泰国开出首家门店。该店位于曼谷Emsphere高端商场,单月营业额超100万元,单日营业额破6万元。

目前奈雪的茶在新加坡等东南亚国家及英国、美国等欧美国家的首店正在筹备中。公司遵循国内消费品牌出海的大趋势,集体卷向海外。

此外,在当前宏观环境下,拓店、加盟、向下渗透正成为很多消费品牌的关键词。

曾经坚守直营模式的奈雪亦顺应消费趋势,通过加盟门店专注开拓中低线城市新市场。今年2月,奈雪的茶发布加盟新政策,单店投资成本降至58万元。奈雪的茶截至今年2月底已开业加盟店超200家。

长远来看,茶饮赛道的景气度无虞。艾媒咨询数据显示,2023年中国新茶饮市场规模达3333.8亿元。随着新茶饮消费场景更加多元化、品类不断创新增多,预计2025年我国新茶饮市场规模将达到3749.3亿元。

不过随着市场的扩张,行业的竞争也趋于白热化。近期,茶百道和沪上阿姨计划在港交所上市。这或许也是奈雪股价疲软的原因之一,公司的护城河是否能抵挡住“强敌环伺”,值得投资者持续关注。

公司对自身发展信心十足,2024年一季度,奈雪耗资约千万港币持续进行股份回购。公司表示,未来也将采取一切有利于股东利益最大化的行动,增强投资者信心。

作者:飞鱼