如何跟贝莱德抄作业?

市值超千亿美元的资产管理巨头贝莱德(BLK.US)公布的2023年6月末财季业绩显示,其季度收入按年下降1%,经营溢利按年下降3%,主要受到市场波动所影响;每股摊薄后利润按年增长28%,主要得益于期内的一次性收益。2023年第2季,这家资产管理巨头回购了3.75亿美元的股份。

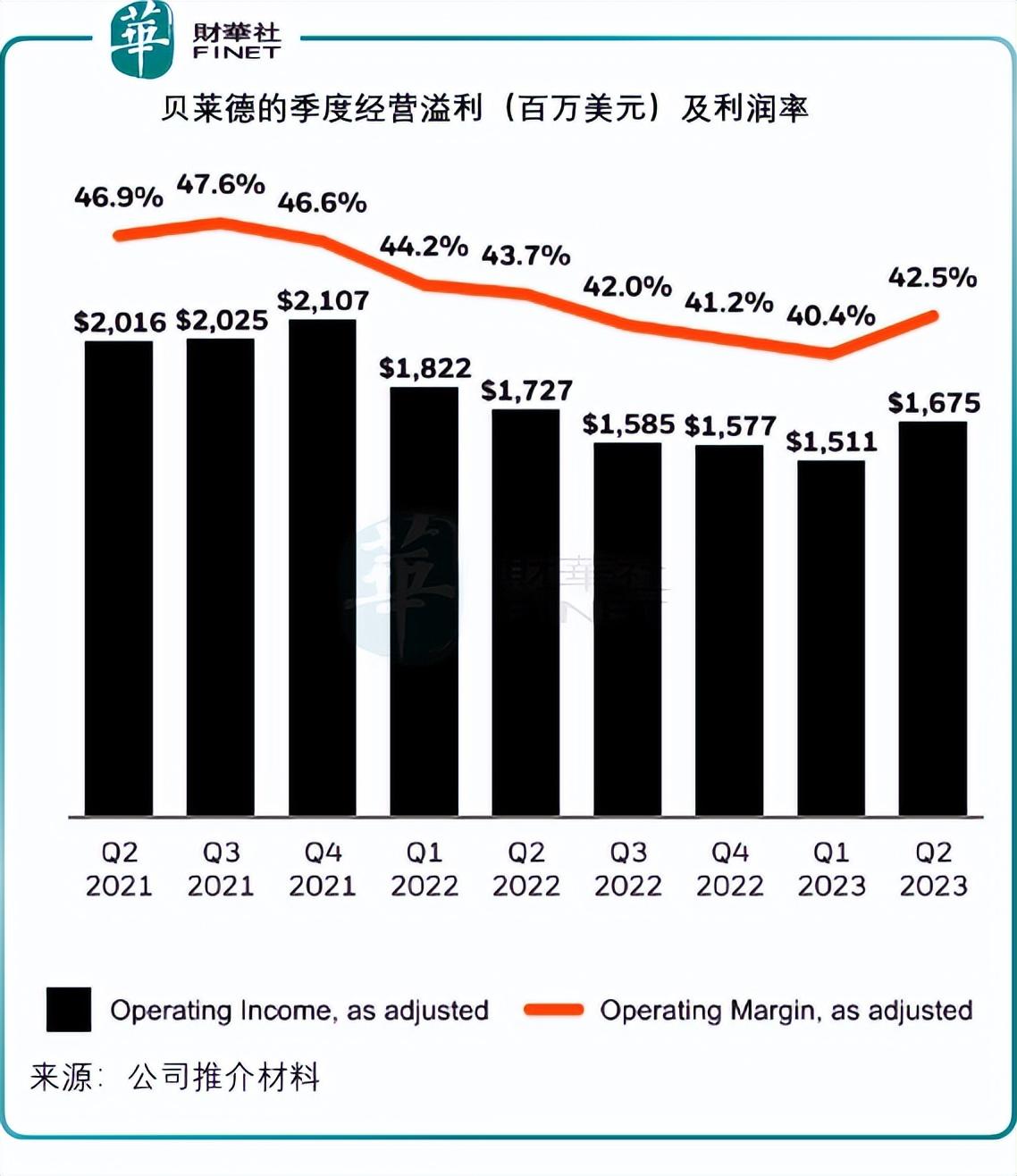

从整体来看,贝莱德的季度业绩不算理想,但也不差,见下图,贝莱德的季度经营利润率在2023年第1季的较低水平有所回升,或主要得益于节流,稍微改善了经营利润率。

另一大亮点则来自净资金流入。

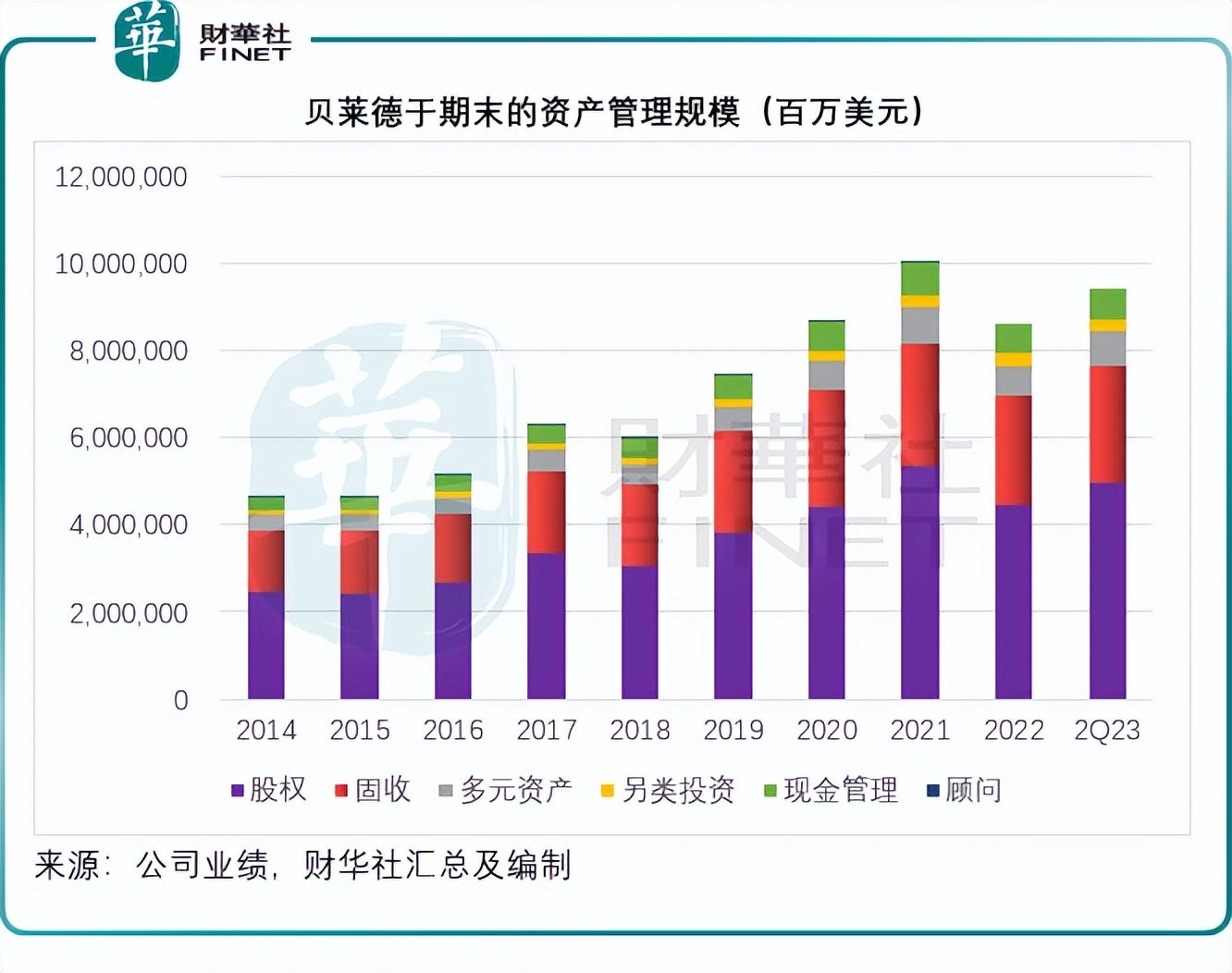

2023年第2财季,贝莱德录得800亿美元的资金净流入,从而令其资产管理规模(AUM)由2023年3月末的9.09万亿美元,扩大至2023年6月末的9.43万亿美元,见下图。

跟贝莱德抄作业

事实上,从这家全球资产管理巨头的资金走向,或多少可以看出投资者对于各类资产投资的取向,以及对于风险的态度,对于后市的走势或提供一些启示。

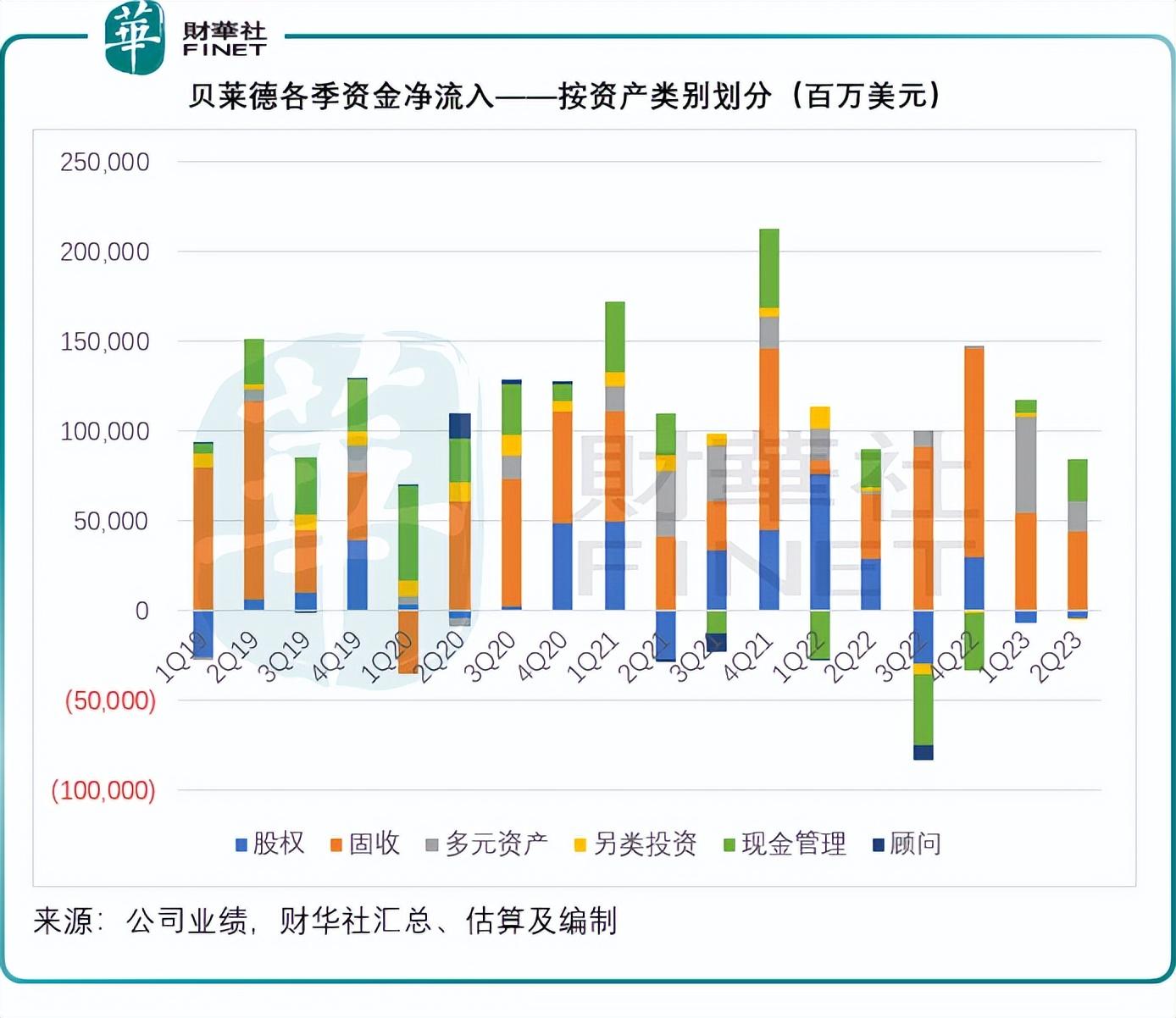

贝莱德这800亿美元的季度资金净流入当中,有230亿美元来自现金管理的净现金流入,占了28.75%,这或反映投资者暂时倾向于持有现金,以规避风险,等待投资机会。

流向ETF的资金有480亿美元,占了净流入额的60%,反映投资者仍倾向于跟随被动型投资。

不过,值得投资者注意的是,从资产类别来看,贝莱德的股权投资有43.17亿美元的资金净流出,这与之前市场普遍预期的会产生资金净流入存在很大差异,因为今年上半年,美股大幅反弹,科技股走势凌厉,市场或普遍预期资金会变得有信心,而转向股市。

但是贝莱德的业绩却不是这么回事。

另外,贝莱德的固定收入类资产(主要为债券)则产生438.21亿美元的资金净流入,出乎市场意料之外,反映资金流向债市。

财华社认为,这一现象一方面或反映市场担心风险,因此到债券市场避险;另一方面,对美联储加息周期将在今年结束(甚至可能在明年开始转而降息)的预期,可能是资金转投债市的一个原因。

若美联储加息周期完结,并转向降息,则已发行的债券价格将因为降息预期而上升——利率走势与债券价格走势呈反向,其经济学意义在于降息周期展开,市场利率下降,票面利息更高的债券变得水涨船高,推动其价格上涨。

但是,这在股权投资方面却是另一个逻辑。截至目前为止,美联储已累计加息5%,但是加息对于经济的影响尚未完全释放出来,仍有时间上的滞后。

加息将导致全社会的支出意愿下降——企业或放缓投资的步伐,甚至裁员削减人手,以降低支出;消费者或因为通胀令物价上涨,加上预期可支配收入下降,而缩减消费开支——最终或令整体经济增长放缓,企业业绩从2020年和2021年时的高基数回落,它们的股价表现也是一样,美股前景转弱成为大概率的事。

贝莱德2023年第2季的管理资产组合中,资金净流出股权投资,而转投固收资产,或正是基于这一逻辑。

见下图,在美股见顶的2022年第1季,贝莱德净流入到股权投资的净资金流入最高;而在2022年第3季股权投资出现净资金流出后,美股于2022年第4季大跌。今年以来美股大盘表现一般,道琼斯工业平均指数累涨4.11%,与科技股逾三成涨幅表现形成鲜明对比,或反映出非科技股类别(如消费等)的表现欠佳,抵消了科技股的大部分涨幅。

在2023年的首两季,贝莱德均出现股权资金净流出,但规模不算大,也与大盘的走势大致相符。从6月财季的资金流来看,主要净流入为固收、多元资产和现金管理,或反映资金偏向于规避风险和等待投资机会。这应多少反映投资者对于投资和风险的预期。

毛婷