华东医药(000963.SZ)这一波下跌,该杀入抄底吗?

作者 | 格隆汇 医药投研小胖子

作者 | 格隆汇 医药投研小胖子

数据支持 | 勾股大数据

前言:2017年、2018年和2019年可谓是中国医药行业发生翻天覆地变化的三年,这些变化让很多人都摸不着头脑。

2017年大家都还沉浸在如火如荼的仿制药一致性评价当中,资本市场上也在紧紧盯着各个公司一致性评价的进展,每一个品种通过评价的消息都成为拉升公司股票的良好题材。

可是,2018年事情就是另一番模样。在刚成立不久的医保局统筹下,针对通过仿制药一致性评价的22个品种,“4+7”个城市开展带量采购,25个通过一致性评价品种的生产厂家为了中标,平均降价幅度达到50%,超出市场上所有人的预期,也在此时医药行业上市公司集体跳水下跌。

2019年除了延续带量采购的优良传统之外,更让人注目是前不久刚结束的针对创新药医保谈判。其结果是150个药品,谈成97个,新品种119个,谈成70个,谈判进入医药的新品种平均降价60.7%。

上述一系列的变化,已经表明医药行业的投资逻辑正在发生着变化。

1

华东医药,触底式大跌进行时

华东医药自2019年9月起,其股价结束了将近一个月的连续上涨,开始出现下跌。截止到目前,其收盘价位22.86元,距离其上一个低点22.12近差3%,距离其近两年最低点19.03还差17%,不到两个跌停板。面对这样的估计走势,笔者心里不禁想问,如果还跌下去,是否应该杀入抄底呢?因此,笔者决定写下这篇文章来研究分析华东医药的基本面,以求尝试回答自己提出的问题。

在正式对华东医药的基本面进行分析之前,笔者想想说一个观察到跟华东医药也有关的现象。这个现象就是多数医药上市公司,同时存在在着医药商业和医药工业的业务。据不完全统计,这样的现象存在于近10几家上市公司,以下是摘录出的几家代表公司:

除了同仁堂和人福医药,上述六家公司大致在2005年前后就已经开始涉足医药商业领域。那么这些医药上市公司,为何进入医药商业领域呢?以下是几个可能原因:

1.以医药商业起步,因此仍然保留该项业务。目前资本市场上的医药上市公司,大多创立于90年代前后,在该时期不是所有企业都有研发投入,获得批文生产的能力。因此,部分企业以医药商业代理起家。而且,医药商业不需要技术研发,门槛低,只需要有多年的资源积累即可继续挣钱,所以企业至今也保留该项业务。

2.进入下游环节,实现对渠道的把控。例如华东医药,其在医药商业上就取得十分耀眼的成就,目前已经成为浙江省医药商业领域的龙头企业,把控着浙江省大部分的医药商业渠道。

3.增厚企业收入和利润。在两票制以前,医药商业可以通过多开票的形式增厚收入,以及通过相互开票等手段虚增收入和利润,这也是医疗行业乱象的原因之一。在两票制后,上述现象得到了极大程度地抑制,但是政策似乎也给通过医药商业增厚收入和利润的方式留了一个口子。那就是,企业内部调拨只算一票,这样拥有医药商业的企业仍然可以通过上游采购低开票,再高开票到子公司,通过子公司将药品配送销售至医院端。通过上述方式,利润依然留在公司内部。

那么,如果医药商业有上述优点,笔者在此又何苦浪费笔墨呢?主要原因是医药商业业务存在以下缺点:

1)存在着财务规范风险。医药商业企业为了迅速扩张业务,提高业务收入,就免不了从上游品种代理端和下游医院市场拓展端去下手投入。这两个环节的投入,都会涉及的财务合规性风险,具体就不详细论述。

2)医药商业存在资金占用较大。医药商业上游为药品生产企业,下游环节为医院端。抛开带量采购医保提前预付的问题,医药商业企业从上游大致能拿到1-2个月的信用账期,而从下游医院端回款则会由各地不同的差异,普遍来看会有4-5个月回款周期。因此,医药商业企业需要承担2-3个月的资金占用期。以华东医药为例,全年228亿元的医药商业收入,每个月销售额为19亿元,2-3个月则为38-57亿元。按年化8%的利率计算,则会发现华东医药因医药商业资金占用的机会成本大致在3.04-4.56亿元之间。

3)医药商业盈利水平低。以华东医药为例,2018年年报披露其医药商业业务的毛利率为7.47%,几乎与目前金融机构贷款的利率相差不多,而且还未考虑相关费用分摊情况以及资金占用的机会成本。

经过上述分析和阐述,在对华东医药基本面分析时,可以抛开医药商业部分,主要围绕其医药工业的品种进行分析阐述。

2

华东医药基本面价值如何?

华东医药成立于1993年,2000年在深交所上市,主要从事抗生素、中成药、化学合成药、基因工程药品的生产销售,是一家集医药研发、制药工业、药品分销、零售和医药物流为一体的大型综合医药上市公司。

华东医药的控股股东为中国远大集团,持股比例为41.77%。中国远大集团系成立于1993不拔的股份制集团,其业务涵盖了医药健康、大宗商品交易、置业投资及金融服务等领域。在医药健康中,旗下公司包括了华东医药、远大医药集团、雷允上药业集团和远大生物科技集团组成。

其第二大股东杭州华东医药集团有限公司,持股比例16.46%,是杭州国资委下属全资企业,前身为浙江制药厂,目前为止浙江省最大的医药企业。1996年在杭州市政府批准下,与杭州医药站股份有限公司(华东医药前身)进行资产重组,成为其控股股东。

1998年7月,杭州华东医药集团将其部分股份转让给中国远大集团及其下属子公司珠海海湾大酒店,以致于在2000年上市时远大集团及其子公司合计持有40.55%的股份,成为上市时第一大股东。华东医药集团为何要在上市前期将股份转让给中国远大集团,具体原因尚未可知,但可能与中国远大集团的背景有关。虽然目前中国远大集团的股权结构显示为个人持股控股的公司,但2002年网络消息显示其为于国务院扶贫办下的大型国家计划单列企业。

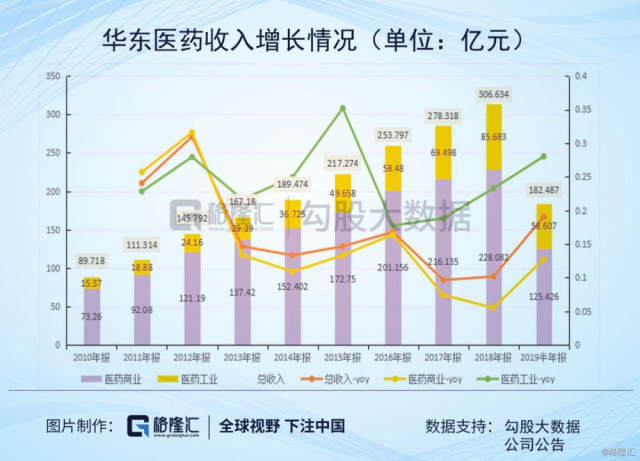

华东医药总收入一直保持较快的增长速度,即使是在2016年前后国家实行两票制导致其医药商业仅有个位数增长的情况下,仍然能够保持10以上的增速。其业务收入大致可以分为两部分,其中一部分是占比75%的医药商业部分,另一部分则是医药工业。华东医药的医药商业部分业务,自2004年起一直领先于浙江省的同行企业,位于浙江省医药商业领域第一名,位于全国同行业第八名。2016年国家推行的两票制对其具有深远的影响,自当年起其商业部分业务收入同比增速下滑到7%左右,于今年上半年开始有所回升。对于医药工业部分的业务,则一直保持较快的增长速度,十年来一直同比增长超过20%。

华东医药总体毛利率近十年来不断保持增长趋势,从2010年18.78%,增长至2019年上半年33.35%,增长的原因是业务结构的转变,即医药工业的占比在提高。细分到各业务来看,医药商业的毛利率一直保持在较低的水平,范围在5%-7%之间;医药工业的毛利率也相对稳定,保持在较高水平,范围在80%左右。

目前公司一线的核心品种有8个,其中7个销售规模过亿元。从销售规模来看,华东医药有两大重磅品种,其一是国家中药保护品种——百令胶囊,该产品主要为人工发酵冬虫夏草菌粉,功效为补肺肾、益精气。该产品在2013年销售额已突破了10亿元,随着其被从辅助用药目录中移除,且能同时以处方和非处方药销售,预计2018年销售额达到20亿元。另一个重磅品种为阿卡波糖,目前国内厂家仅为原研拜耳、华东医药和四川绿叶,华东医药占据第二大市场份额,占比为30%。除了上述重磅品种外,华东医药还有具有多个同类国产品种中领先的产品,例如他克莫司、环孢素和泮托拉唑等,这些品种销售额都超过亿元。

华东医药在研产品,尚有几个前景广阔的品种。2018年华东医药在研发投入已达到7.06亿元,同比增长53%,占总收入的比重仅为2%,占医药工业收入的比重为8%。在研产品中,利拉鲁肽是较为有潜力的品种,只不过目前国内已有多款产品上市,导致该领域也竞争较为激烈。

除了通过研发投入以获取新的增长点之外,华东医药还通过积极的外延并购以获取增长方式。2018年11月华东医药以15.2亿元收购英国Sinclair的100%股权,获得Sinclair在医美领域的产品线。本次收购英国Sinclair的成本十分之高,股权收购价15.2亿元,2000万英镑增资款,4亿元债务担保和2500万英镑,合计本次收购成本达到19.81亿元。以如此高的外购成本,去拓展医美领域的业务,也可见得华东医药对于增长点寻求的渴望程度。此外,2019年10月前后其发布公告称拟以10.6亿元,收购佐力药业18.60%的股份,最终不得不因为收购标的佐力药业的百令片产品和华东医药生产的百令胶囊存在同业竞争,而终止收购行动。

从资产端来看,华东医药的流动资产占比较大。其中,占比最大的资产项目为应收款项,近十年来占总资产比重超过30%。其次是存货科目,存货科目在历年中占比皆超过15%。作为与公司业务经营极为相关的两个科目,其在总资产中占比合计达到45%,如此高的占比主要与公司从事的医药商业业务有关。此外,公司的货币资金占比也较高,大约达到5%至10%左右,货币资金占比较高可能与汇款周期等有关。

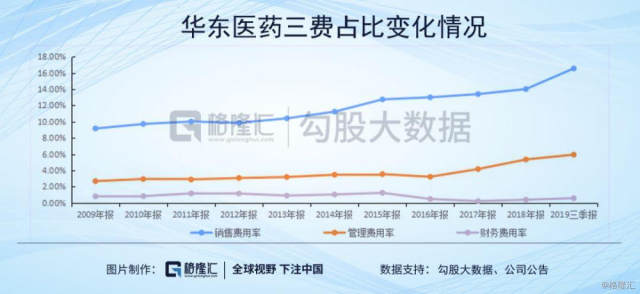

华东医药的销售费用率和管理费用率,一直处于增长的趋势。销售费用率从2009年9%增长至2019年三季度17%,增长接近一倍。管理费用率则从2009年3%左右,增长至2019年三季度6%,同样也增长接近一倍。由于华东医药从事医药商业的收入占比较大,使得上述费用率相对较低。

总体来看,华东医药的ROE处于医药上市公司的中等水平,大致稳定在20%上下。从十年的时间来看,总资产周转率逐渐有下降的趋势,净利率稳步提升,但是两者变化不大。但是,华东医药的权益乘数在2015至2016年间变化剧烈,因而也导致ROE出现较大变化。

通过因素替代分析,2017年至2018年间ROE从22.46%增长至25.00%的原因,主要是由净利率提升推动ROE上升和总资产周转率降低导致的ROE下降拮抗作用的结果。总体来看,当年净利率提高的作用略强一些,这一点与华东医药的产品结构和工业收入占比提升有关。

3

华东医药未来盈利及估值的预测

对于华东医药未来盈利的预测,本打算细分到医药工业各个品种来进行预测,但是所能拿到的公开资料有限,无法进行如此详细地拆分,故只能按照医药工业和医药商业的分法进行预测。

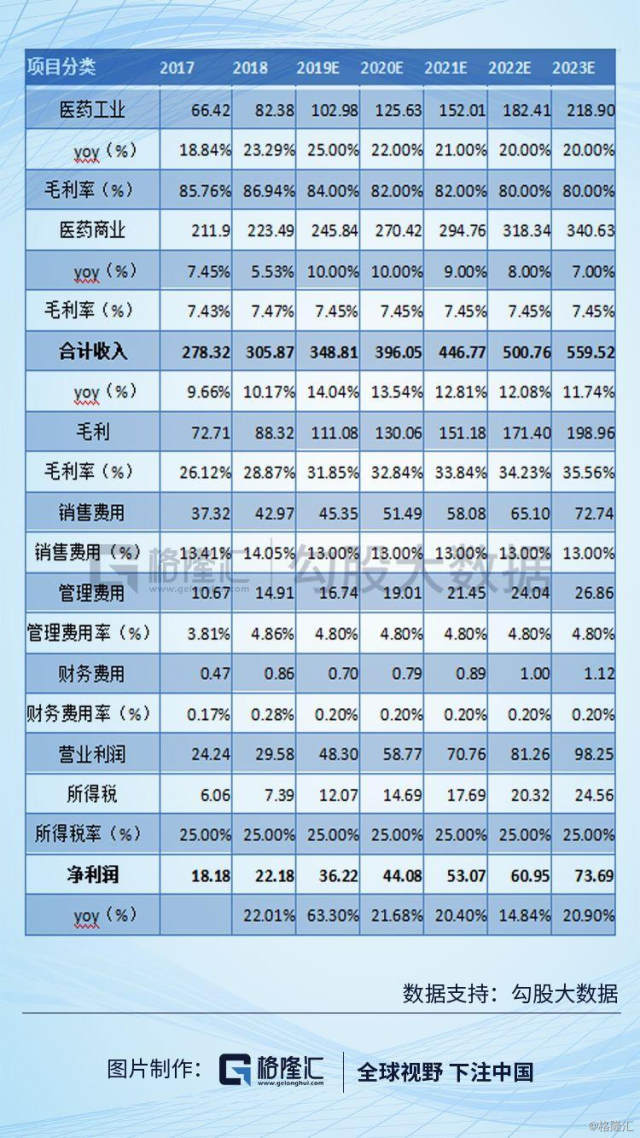

(1)医药工业:目前华东医药的核心产品——百令胶囊和阿卡波糖,百令胶囊作为“双跨药品”可同时在医院端和零售端同时放量,再者华东医药在浙江的渠道优势明显,仍能保持一定增长。阿卡波糖作为糖尿病的常用药,虽然受到当前多个同类药进入医保的竞争,但市场足够大,仍有空间。此外,其二线产品和在研产品,陆续放量和上市会给其带来另一个增长的机会。因此,预测未来2019E-2023E年医药工业的增长率为25%、22%、21%、20%、20%;毛利率收到带量采购和新产品相互作用,预测能够稳定在80%左右。

(2)医药商业:医药商业是华东医药收入占比最大的部分,目前主要受到两票制、带量采购等多个政策性因素的影响,但是由于华东医药在浙江省医药商业的地位,故预测其未来仍能保持7%以上的增速,预计未来2019E-2023E的增长率为10%、10%、9%、8%、7%,且毛利率保持稳定在7.45%。

(3)其他费用:预计未来相关费用保持相对稳定

对于估值而言,华东医药的估值自2018年中之后,其估值水平一直处于下降趋势。2015年至今,其平均PE为28.41,当前达到历史的低点,大致为15.20倍PE。目前,带量采购等政策盛行,对于公司以仿制药和医药商业为主的公司估值仍将会进一步降低。故预计未来2019E至2023E的PE估值为13x、12x、11x、10x、9x。

根据评估的净利润和PE,未来华东医药的市值预测如下:

通过预测利润和未来的估值水平,假设在当前时点以406亿市值抄底,则在未来几年的收益率大致预测为15.98%,30.28%、43.78%、50.12%和63.34%。以此来看,华东医药当前的下跌,是一个较好的抄底机会。

那么既然看到了机会,其风险又隐藏在何处呢?其实还是在于其产品和业务结构,首先是其产品方面,根据最近网上流传的第二批带量采购品种名单中,华东医药的阿卡波糖位于其中。根据流传规则,中标企业数目为n-1(n为通过一致性评价的品种数目)。当前,阿卡波糖能参与带量采购的企业共有三家,拜耳(原研)、华东医药和绿叶制药,但是三家企业只有两家能中标,如果华东医药落选,则对其业绩影响十分巨大。根据新收到的一个消息,新和成的控股子公司收到了阿卡波糖通过一致性评价批文,行业竞争更趋激烈。

最后,其风险还来自于医药产品定价方式的转变,所引起医药投资逻辑的转移。此前很长一段时间,药品经历了发改委限价到厂商自主定价的变革,从某种程度来讲,上述期间药品的定价大部分还是有厂商根据同类产品价格和自身回报率要求进行定价。但是目前,带量采购导致中标品种的降价幅度,让不少业内人士感慨,药品要比水便宜,药品定价已经转变为成本加成的定价方式。如此以往,将会导致医药投资逻辑越来越注重创新药。当前的资本市场现状就是医药创新为主的企业,往往给与越来越高的估值水平,而做仿制药以及医药商业的企业估值水平正在急剧下降。所以,对于华东医药也存在类似的风险。

4

结语

华东医药近期的大幅下跌,从短期业绩来看是一个很好的抄底机会,由于其产品突出,渠道完善,未来仍会有一定的增长。但是,从行业趋势来看估值水平的不断下跌,将会导致目前来看的机会成为陷阱。所以,即使抄底之后,仍然需要关注趋势带来的风险。