评级被降到“垃圾级”,中融新大609亿债务压顶,“大金控梦”将何去何从

债务压力下,昔日“青岛首富”王清涛终于丢了宝座。

2018年10月,王清涛还以590亿元的身家,位居当年胡润百富榜第31位。今年,王清涛跌到了第100位。

9年:资产规模从100亿到1553亿

从官网信息看,中融新大创立于2003年,是以能源化工、金融投资、物流清洁能源、矿产资源开发为主业的国际化大型集团企业。2018年,集团总资产为1553亿元,净资产941亿元,营业收入808亿元,净利润26亿元。其直接或间接控股21家企业,有山东焦化集团这样在全国名列前茅的企业,有秘鲁矿产,也有银行、保险等持有金融牌照的机构。

从山东焦化,到铁雄能源,再到如今的中融新大集团有限公司(简称“中融新大”),王清涛靠实业做强、做大了一家民营企业。他从焦化行业、新能源开发、矿产投资起步,最后痴迷于金融股权投资,控股晋商银行,参股厦门国际银行、齐商银行、中华联合保险以及其他金融牌照。

再看这家民企从2010年至2018年的资产规模扩张速度:96.89亿元、194.38亿元、282.81亿元、342.11亿元、364.32亿元、604亿元(2015年)、1402.69亿元(2016年)、1578亿元再到1553亿元。2019年前三季度数据显示,中融新大总资产依然高达1535.86亿元。

从2014年起,中融新大扩张速度异常凶猛,摊子越铺越大,投资日趋激进,想覆盖的业务面愈来愈广。然而,从去年开始,中融新大开始被庞大的债务雪球挡住了扩张的步伐。

3个月:两次被下调评级

近日,关于中融新大面临债务兑付危机的消息不断,对此,评级机构也给予警示提醒。

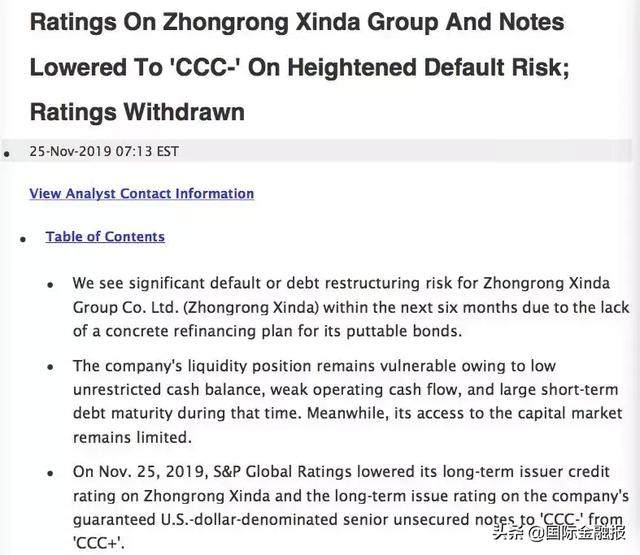

11月26日,国际评级机构标普公司发布报告称,将中融新大评级从CCC+降至CCC-,列入高违约风险评级观察。按照标普的准则,CCC-属于“破产且恢复希望渺茫”。

这是标普3个月内第二次调低中融新大评级。今年9月,标普就将中融新大的长期发行人信用评级以及该公司担保的高级无抵押美债从“B”下调至“CCC+”重大风险级。

标普再次警示称,中融新大在6个月内会“不可避免地”出现违约或债务重组问题,尤其在2020年4月19日之前,这家企业面临数次债券付息压力,且现金流问题突出。

事实上,对中融新大而言,债务风险并不是突发的,早在2018年7月,永泰能源债券违约后,中融新大就被置于聚光灯下,交叉违约已经发生过,触发投资者保护的案例也存在。

记者注意到,虽然标普等国际评级机构将中融新大评级降至“垃圾级”,但联合信用评级有限公司至今依然给予中融新大“17新大”系列、“18新大”系列债券AA+的信用等级。

负债609亿

10只存量债不够还息

有如此多的实体产业,为什么中融新大会债务压顶?

目前,中融新大实控人王清涛的股权全遭冻结。该集团融资图谱堪称壮观:中融新大及其子公司股权质押高达177次;租赁融资43次,通过应收账款融资11次;股权融资两轮。

根据中融新大2019年三季报,公司实现营业收入510.68亿元,同比下降5.66%;净利润10.66亿元,同比下降42.08%。公司总负债609.05亿元,而净资产为926.81亿元,经营现金流量净额为-7.28亿元。虽然资产负债率仅为39.66%,但是短期债务压力不小,对外担保的企业高达38家。

疯狂融资借贷后,中融新大总负债高达609亿元,公司发的债券几乎全部用于支付债息,而不是用于改善业务经营等。

《国际金融报》记者梳理发现,截至当前,中融新大债券存量规模为120.81亿元,存量数10只。“17新大”系列共3只,票面利率在7%以上;“18新大”系列共4只,票面利率在7%-7.7%不等;中期票据3只,票面利率在7.4%-7.5%。

中融新大集团2019年公司债券半年报显示,以上10只存量债券募集的资金几乎全部用于偿还有息负债,且截至报告期末,资金已经全部使用完毕。然而,以上资金规模并不足以弥补中融新大的债务窟窿。

对中融新大而言,目前最紧迫的付息压力在于:15亿元规模的“18新大03”债券兑付日为2019年12月4日,每100元付息(含税)7.1元,每100元付息(税后)5.68元;10亿元规模的“18新大04”债券付息日在2019年12月27日;2020年1月22日,约16亿元规模的“18新大01”“18新大02”债券行权日也集中到来,行权价格均为100元;发行规模15亿元的“18中融新大MTN001”中期票据票息7.5%,下一个付息日为2020年3月2日;2020年4月19日,10亿元规模的“18中融新大MTN002”票据行权日来临。

对于以上10只债券的偿债资金,中融新大在债券半年报中说明称,“将主要来源于日常经营所产生的现金流,随着公司业务规模的逐步扩大,公司利润水平有望进一步提升,从而为债券本息的偿付提供保障。”

然而,事实真的可以如此乐观?中融新大三季报数据已明确显示,集团营收和净利润双双下滑,今年前三季度净利润仅为10.66亿元,同比下降四成。

30家抵押+46家质押

再融资路受阻

中融新大在债券半年报中还提到了“偿债应急保障方案”,即“必要时可以通过流动资产变现来补充偿债资金。若公司现金流不足,可通过货币资金以及变现存货等流动资产获取资金,为偿债提供支持”。

然而,应急方案也显得苍白无力。中融新大现金流已经为负,截至上半年,其货币资金仅为36亿元,比上年末余额下降四成,也是经营过程中现金支付及票据到期兑付所致。更糟糕的是,集团各类资产当前都处于抵押状态,在青岛的多个办公大楼都处于“借款抵押物”受限状态。

《国际金融报》记者梳理发现,根据中融新大债券半年报数据,该集团及旗下子公司的股权、土地、房屋、矿产、设备、码头等超过30个资产处于“抵押”状态,总计账面价值约209亿元。中融新大直接或间接持有的子公司股权截至报告期末受限情况也超过46家,总计贷款质押192亿元,且均为100%贷款抵押。

从2019年中报看,中融新大有息债务约392亿元,几乎与去年全年持平(394亿元)。具体来看,短期债务113.2亿元,长期债务279.09亿元。根据公开信息,自2018年以来,这家企业已经5次触发投资者保护条款。

中融新大负债增加凶猛,除了票据到期兑付外,还因为一年内到期的非流动负债到期偿还压力大。预警通App显示,中融新大成长能力较差,每股经营现金流为-116.97%,营业利润为-40.64%。

资产抵押与股权质押普遍存在后,《国际金融报》记者注意到,中融新大自2018年之后就不再发新债,这意味着“拆东墙补西墙”的“工程”将中断。而对于如何解决当前债务压力,截至记者发稿前,该集团品牌公关部以“投资部门没法给出书面回复”为由,拒绝回复。

有券商债券发行相关人士在接受《国际金融报》记者采访时表示,中融新大自去年开始就没再发新债,意味着市场融资渠道已经开始警惕风险。此外,中融新大的系列债券融资资金居然可以全额用于“还债息”,情况比较特殊。

不过,记者翻阅中融新大债券发行公告发现,其募资阶段已经公告了资金用途。这也从侧面反映出中融新大此前发债融资渠道很畅通。

联合资信评估公司在债券评级说明中备注称:公司大量资产股权因质押或冻结受限,对公司再融资造成不利影响。而且中融新大借款纠纷及业务纠纷等涉诉增多,对外担保规模较大且担保集中度很高,也面临风险。此外,公司持有的大部分投资性金融资产不具有活跃交易市场,实际流动性有待观察。现有金融资产给公司造成了较大资金占用。

5银1保

“金控梦”还没圆?

中融新大融资渠道为什么可以如此多样化?

有业内人士认为,这与该集团进军金融行业有直接关系。

在官网上,中融新大集团有个不小的“金控梦”:到2020年实现参控股保险、证券、期货、信托等10家年营业收入超过50亿元的金融机构,实现经营收入500亿元;参控股10家以上战略新型行业龙头上市公司,2020年实现经营收入500亿元;力争2018年整体上市。”

2015年12月,中融新大以7.55亿元总投资获得晋城银行14.29%的股权,成为该行第一大股东,标志着其正式进军金融业。

到2016年末,中融新大旗下的中融金控已参控股5家银行,包括晋城银行、厦门国际银行、厦门农商行、齐商银行、邹平农商行,还以19亿元持股7.79%,成为中华联合财险第二大股东。

此后,还有消息称,中融新大在2017年1月,以71.88亿收购了烟台润仕通投资企业(有限合伙)所持恒丰银行股份有限公司股权收益权,当年末持股比例为10.46%。关于恒丰银行的股权收益等事宜,中融新大并未回复记者。

那么,上述金融资产经营状况如何?

以中融新大拥有绝对话语权的晋城银行为例,2018年,该银行三成股权被质押,今年,中小股东不断通过股权拍卖退出。从2019年三季报数据看,该银行营收和净利润增速稳定,但《国际金融报》记者注意到,在被中融新大收购的三年多时间里,也就是2016年至2018年,晋城银行的经营现金流量净额持续为负,分别为-97.22亿元、-65.37亿元、-130.27亿元,而该数据在2013年至2015年分别为76.9亿元、44.63亿元、59.74亿元。

截至目前,晋城银行债券存量规模为103.73亿元,存量数101只。评级机构认为,该行非标资产投资规模较大,个别部分已出现违约,资金回收承压。年报数据还显示,晋城银行2015年至2018年筹资活动现金流入规模、偿还债务所支付的现金、筹资活动现金流支出规模均较大。偿还债务所支付的现金量分别为13.5亿元、24.51元、334.9亿元、378.2亿元。此外,该行还因违规贷款、理财业务不规范等因素数次遭监管处罚。

4大业务板块

金融贡献为0

虽然进军金融行业遇阻,但从实业角度看,中融新大的行业优势依然明显。如在能源化工领域,该集团现焦炭年产能为1000万吨,玻璃年产能为2100万重箱,城市燃气20亿立方米,发电量20亿千瓦时。其物流清洁能源板块拥有铁路专用线、10万吨级散货码头、5万吨级油品码头、临港物流园区、各种物流运输车1万辆,经营运行各类油气综合能源站200余座,拥有超过50万立方米的油品仓储能力等。该集团还拥有秘鲁邦沟金铜钴铁多金属矿,但目前并未正式投产。

从上半年中融新大各业务板块经营情况看,在四大业务板块中,金融投资明显是短板。数据显示,2019年上半年集团350亿元营业收入中,能源化工贡献102.8亿元,占比近30%;物流清洁能源贡献247.7亿元,占比70%;而金融投资和矿产资源收入贡献为0。

而事实上,中融新大主营业务当前也处于承压状态,根据上半年报,焦炭、焦油、粗苯、煤气、其他产品和供应链业务毛利率较上年同期下降幅度较大,焦炭毛利率同比下滑7.29%,焦油毛利率下滑16.4%,粗苯营业收入、营业成本和毛利率均出现大幅下滑。

对于中融新大集团是否收缩金融牌照布局战略,以及是否变卖资产偿还债务等问题,中融新大品牌部相关工作人员称,鉴于企业投资布局和经营属于商业机密,不便回复。

(国际金融报记者 王丽颖)