汽车巨头争夺优质电池产能 中国制造有望享全球电动化红利

《科创板日报》(上海,研究员 米娅)讯,昨日锂电池板块集体走强,今日再度延续强势,但领涨个股有所切换,截至上午收盘,融捷股份涨停、华友钴业、寒锐钴业分别涨约7%和6%。

消息面上,宝马21日宣布追加对宁德时代的采购,金额从40亿欧元提高至73亿欧元(约合人民币567亿元)。奥迪中国区总裁伍斯特也在广州车展确认,正与中国第二大电池供应商比亚迪就电池采购进行洽谈。此外,大众CEO也表示希望通过与多家电池供应商达成合作的“欧洲模式”,解决中国市场的电池供应问题。

国际汽车巨头为何频频对中国动力电池企业示好?在与日韩老牌电池企业竞争当中,中国制造能否杀出重围?在整个新能源汽车产业链中,哪些环节具备投资机会?本文综合多家机构研报,从海外电池供需切入,试图为读者厘清产业链的中期投资逻辑。

电动车出货量+单车带电量双升 优质电池资源紧缺

日前多家国际巨头车企陆续提出电动化战略。大众继打造纯电动车开发平台MEB外,于本月中提出到2025年全球电动化率要在20%以上。戴姆勒集团也提出“Ambition 2019”计划,计划到2022年欧洲工厂实现碳中和,2030年电动车销量占总销量一半以上。

综合考虑欧洲纯电动车型的长续航偏好,和欧洲插混车型可能相对更高占比。根据中信建投预测,2020年和2025年欧洲单车带电量均值分别为50kWh和75kWh,相应动力电池需量为40GWh和225GWh,如果2030年整车产销达500万辆,则相应电池需求量为375GWh。但据产业链草根调研,欧洲市场动力电池目前仅有LG、三星SDI等小批量供货能力,随着欧洲新能源车出货量快速上升,动力电池将面临供不应求的风险。

据目前LG、宁德时代等动力电池龙头厂商对欧洲产能建设的规划目标,宁德时代、LG、SKI和Northvolt产能可分别达100GWh、70GWh、7.5GWh和32GWh,对比发现有近百万的需求量缺口。而此次宝马与宁德时代巨额订单的落地,恰恰证明了国际厂商正在抢夺优质电池产能资源,海内外动力电池龙头的成长空间具有较高的确定性。

中国动力电池竞争力凸显 份额向头部企业集中

根据财通证券的统计,今年前10月动力电池累计装机量月46.4GWh,同比增长34%。宁德时代装机量最大,同比增长65%,以51%的市场份额强势占据榜首。值得注意的是,电池装机量前5名共占据了81%的市场份额,动力电池市场马太效应明显。

招商证券认为,实际上,中国动力电池的在全球的竞争力与潜力是被低估的。此前大多数海外车企是由日韩动力池企业配套供应,但随着中国新能源汽车产业快速发展,多家电池龙头打入国际车企供应链。

例如,宁德时代已成功打入欧美日韩车企供应链,基本覆盖主流欧洲车企,同时孚能科技进入戴姆勒供应链,亿纬锂能进入戴姆勒、现代起亚供应链,欣旺达打入雷诺供应链。中国企业在制造与成本控制方面一直有领先优势,近几年know-how与材料体系正在快速学习和追赶,后续中国的竞争力会进一步加强。

产业链:四大材料基本国产化 扩产潮带动设备需求

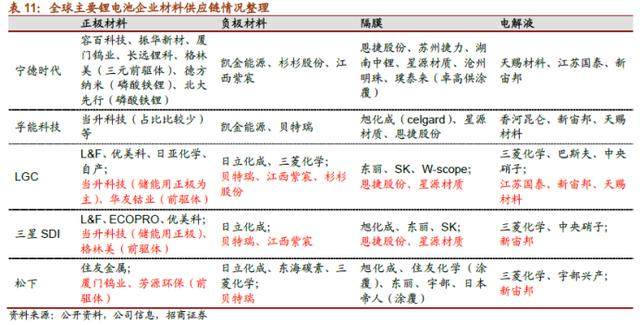

动力电池的四大主要材料包括正极、负极、隔膜、电解液。总体来看,四大材料基本实现国产化替代,部分企业如贝特瑞、新宙邦、当升科技等已进入龙头锂电池企业供应链。但未来面对国际巨头竞争,中信建投指出,缺乏核心专利和材料技术仍是很大的短板。

另一方面,锂电设备占动力电池投资总额比例约60%,国产设备需求占比达到90%。2018年,我国锂电设备需求规模为206.8亿元,同比增长18.2%,而目前1GWh投资对应的设备需求约2.5亿元-3.5亿元。

根据申港证券的测算,随着海内外新能源市场建设的加速,动力电池产能扩建潮将带动锂电设备理论需求约1715.35亿元,为2018年实际需求的8.32倍。

中信建投指出,国产锂电设备龙头企业在产品性价比、订单交付能力等方面的竞争优势,判断将大概率进入欧洲市场,受益欧洲动力电池产能周期。

从锂电池产线来看,生产设备主要分为以涂布机为代表的前道设备,卷绕机为代表的中道设备,以及化成分容检测为代表的后道设备,其中前、中、后道设备价值量占比约为3:4:3。中金公司指出,考虑对加工速度、精度的要求和对产成品良率的影响水平,中道设备技术难度最大,准入壁垒最高。从技术护城河的角度,更看好中道设备技术能力突出的供应商。

各环节龙头企业

宁德时代:公司对汽车产业理解较深,电化学材料体系积累深厚,在国内市场具有独一无二的定价权,并成功卡位一系列国际主流客户。公司成本控制力强,规模效应显著。明年下半年开始,海外车企的高品质供给将启动新一轮增长,公司也正处于全球扩张阶段且资产负债表扎实。

恩捷股份:公司是全球最大的湿法隔膜厂商,配套包括宁德时代、比亚迪、国轩高科等客户,拥有成本持续低于行业竞争对手的能力。三季报超预期,单季度实现净利润2.4亿元,同比增速50.5%,毛利率实现46.4%。

新宙邦:作为电解液龙头,客户涵盖海内外锂电厂商,包括LG化学、三星、村田、松下等。公司目前国内份额第二(15.4%),收购巴斯夫电解液中国区和欧美区业务进一步拉开与对手技术差距。2019Q3电解液出货量环比、同比有所增长,主要得益于持续开拓海外客户并提高其销量占比。

先导智能:作为国内动力电池设备龙头,具备全球竞争优势,公司此前正加大整线研发力度,或将充分受益宁德时代欧洲工厂资本开支的增加。公司今年1月和瑞典Northvolt签订19.39亿元的战略合作框架协议,去年9月中标宁德时代9.15亿元合同,12月与特斯拉签订4300万元锂电池设备合同。