美团点评(3690.HK):持续扩大行业优势,将如何加速飞轮转动?

11月21日,美团点评公布了公司2019年第三季度财报,业绩表现再次大超市场预期,营收保持强劲增长的同时继续实现整体盈利。财报发出次日,美团点评的股价一度突破100港元,最终报收98.05港元,涨幅达6.69%。

最新数据显示,美团点评的总市值达5852亿港元,在中国的互联网公司中位居第三,但与阿里巴巴4万亿、腾讯控股3.2万亿港元的市值相比,美团这个互联网后起之秀的成长空间还有很大。餐饮外卖、到店酒旅主体业务进一步巩固之际,美团表示将在具备成长性的新业务上加大投入,加速转动成长飞轮。

一、三季度营收强劲增长,收入结构进一步优化

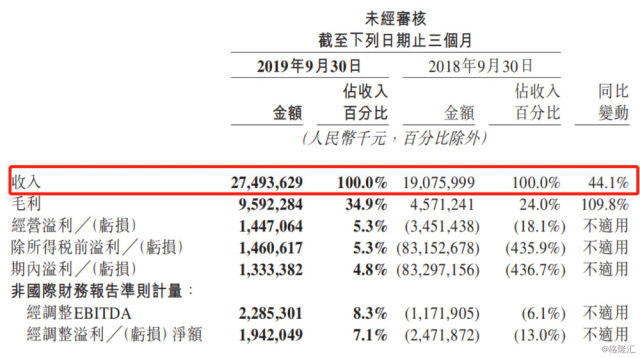

2019年第三季度,美团点评实现营业收入275亿元人民币,同比增长44%。在中国大型的互联网企业中,40%以上的高增速并不常见,在百亿美元市值以上的互联网企业中,美团的营收增速仅次于拼多多。

美团高增长背后是各个业务板块均持续的强劲增长。目前美团有三大业务分部:1)餐饮外卖;2)到店、酒旅及旅游;3)新业务及其他。

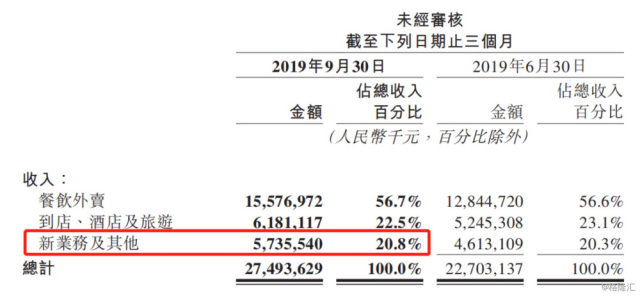

餐饮外卖,到店、酒旅及旅游是美团的主体业务。2019年第三季度,美团点评的主体业务单季营收创历史新高,同时,新业务及其他为公司贡献越来越多的营收,占总营收的比重进一步提升,公司整体收入结构进一步优化。

数据显示,2019年第三季度,美团点评的外卖业务实现收入156亿元人民币,同比增长39.3%;到店、酒旅及旅游实现收入62亿元人民币,同比增长62%;新业务及其他实现收入57亿元人民币,同比增长62.9%,占总收入的比重达到20.8%。

财报显示,2019年第三季度,美团点评的毛利总额为96亿元人民币,同比增长110%。美团净利润为13亿元人民币,去年同期为净亏损833亿元人民币;非国际财务报告准则下,经调整的净利润超19亿元人民币,创单季新高。

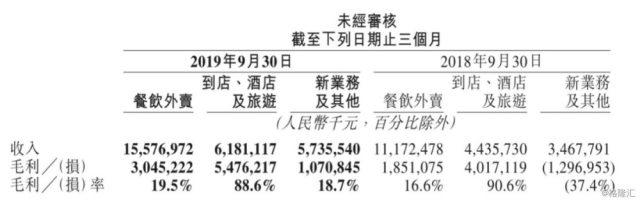

美团点评毛利大幅增长一方面是因为营业收入的增长,另一方面也是毛利率的显著提升。2019年第三季度,美团点评的毛利率进一步提升至35%。值得注意的是,新业务的毛利率已经从去年同期的-37.4%提升至18.7%。

2019年,美团的各项经营数据持续向好。截至2019年9月30日的12个月,美团点评的交易用户增至4.4亿,同比增长14%;活跃商家数增长8.8%至590万,每位交易用户平均每年交易笔数增长16.9%至26.5笔;2019年第三季度,美团点评的总交易金额为1946亿元人民币,同比增长33.6%。整体变现率由去年同期的13.1%提升至14.1%。

二、餐饮外卖市占率持续提升,到店酒旅行业地位巩固

2019年第三季度,美团餐饮外卖业务的交易金额达到1119亿元,同比增长40%,为公司贡献了30.45亿元人民币的毛利,该业务的毛利率提升至19.5%。目前外卖业务已经实现了盈利的可见性。

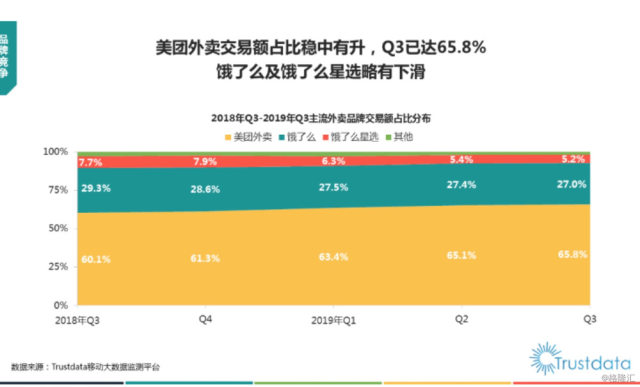

2019年美团点评持续保持自身于餐饮外卖行业的市场领先地位。根据Trustdata发布的《2019年Q3中国外卖行业发展分析报告》中的数据显示,2019年第三季度,美团点评的外卖市场份额从去年同期的60.1%提升至65.8%;饿了么的市场份额为27%,市场份额一直在下滑;另外,阿里收购的百度外卖(更名为饿了么星选)也并未取得料想中的成功,饿了么星选市场份额一直在下降,三季度市场份额仅5.2%,饿了么整体与美团点评的差距在逐步扩大。

2019年第三季度,由于活跃商家数及每名活跃商家平均收入增加以及平台上国内酒店消费间夜量增加,美团点评的到店、酒店及旅游分部收入取得不错的增长。此业务分部的毛利率是最高的,毛利率高达88.6%,三季度为公司贡献了54.76亿元人民币的毛利。

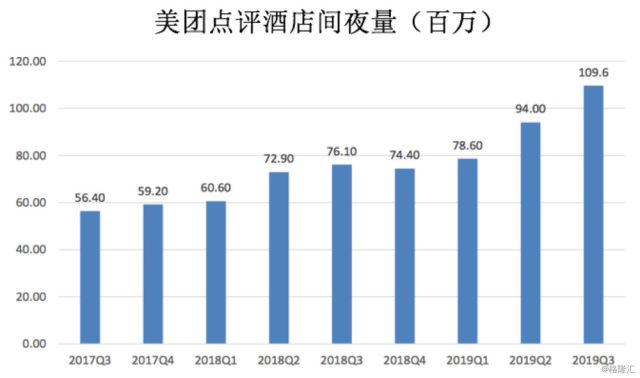

美团到店及酒旅业务的行业地位也在进一步巩固,公司持续在三四线城市布局,凭借领先优势扩大规模,并在高端酒店板块所有突破。2019年第三季度,美团点评的酒店间夜量达到1.09亿,同比增长44.4%,这也是公司季度酒店间夜量首次突破1亿。

美团管理层在业绩电话会中提到,低线城市酒店的线上渗透率只有20%左右,还有很大的潜力。另外,美团点评还在努力开拓高端酒店领域,通过“酒店+X”活动促进高端酒店预定业务的增长,并帮助高端酒店推广非住宿服务。

美团的外卖和到店酒旅两大主体业务拥有极高的进入壁垒,不仅对线上的技术、资金量要求高,还需要庞大的地推团队和完善的同城物流。而美团的竞争壁垒越建越高,它既拥有成熟的配送网络,也拥有广泛的用户基础和品牌认知,能覆盖低线和其他城市的用户。规模经济效应之下,美团的成本优势会越来越明显。

当下,是美团的外卖业务已经做到了市场份额第一,需要更长的时间去进一步提升份额,预计未来订单量的增长放将缓。这时候,美团就需要新的成长动力以获得进一步的增长。美团CEO王兴表示,在“Food+Platform”的战略下,美团将持续投入科技创新,持续提升效率,不断推进生活服务业供给侧数字化,与商户和合作伙伴共同成长,满足用户更加多元的消费需求,为社会创造更大价值。围绕“帮大家吃得更好,生活更好”的使命,美团将继续关注相关的商业机会,在具备成长性的新业务上加大投入。

三、“一切都要从长计议”——正在崛起的美团新业务

立足平台核心优势,美团的多项新业务正在快速崛起。2019年第三季度,美团点评的新业务实现营收57亿元人民币,收入占比从去年同期18.1%升至20.8%,是公司营业收入的重要组成部分。第三季度新业务经营效率改善,毛利率提升至18.7%,但未来仍然需要加大投入力度,而美团主体业务的快速增长为新业务提供了支撑。

1、美团单车

从今年6月开始,美团统一品牌色为黄色,并上线了全新的品牌色单车,首次实现线上线下品牌色统一。新的美团单车是一种新的自行车型号有关美团的标志颜色并且使用期限更长,还有用户体验相关的改进。

统一品牌色为美团黄不仅得到了用户的积极反馈,也加强了与平台其他业务的协同效应。共享单车具有高频、刚需的特性,开展共享单车业务不仅能帮助美团获取更高频的触达,也会进一步提升美团的用户基础,提升用户粘性,提升交易频率,帮助交叉销售。未来,随着美团单车投放增加,穿梭于大街小巷的美团单车也将显著增大美团品牌的曝光量。

2019年第三季度,美团点评共享单车业务的经营亏损显著收窄,主要是因为折旧大幅减少,而替换的新美团单车也有助于降低折旧。据美团CFO陈少晖,共享单车将会是明年的一个核心投资领域。另外,网约车服务方面,美团在继续优化于上海及南京的自营模式运营,同时在更多城市探索聚合模式。

2、生鲜零售

在生鲜零售领域,美团继续审慎探索。美团买菜时自建仓储重资产的自营模式,2019年第三季度,美团买菜提升了在自营城市的仓库密度。美团闪购则采用轻资产的平台模式,三季度美团闪购在武汉启动了十个传统农贸市场的试点项目,帮助商家将其生鲜产品库存数字化并提供即时配送服务及SKU选品、定价及吸引流量的指导。另外,财报显示,美团平台上具有高客单价的品类鲜花和医药也在三季度实现了强劲增长。

与菜市场赛道的其他创业项目相比,美团占据着天然的优势。正如王兴在公司的业绩电话会中所提及的,美团闪购、美团买菜这些业务本来利润就比较低,别人很难在成本上和美团竞争。

美团的外卖业务让公司建立了最大的即时配送网络,能够为美团买菜提供配送基础。同时,美团4亿规模的年度交易用户,以及被这些用户频繁打开的美团App、大众点评App,都有机会为美团买菜提供初始的流量和用户导入。

根据美团买菜目前的试点情况,其配送订单高峰主要出现在饭点之前。这意味着,美团买菜还能够与外卖订单形成错峰互补,进一步对美团既有的配送运力产生平抑峰谷与互补作用。

3、供给侧数字化

在为商家提供的B端服务方面,美团持续关注供给侧数字化方面的机会,通过对餐厅管理系统(RMS)和B2B食物配送的投入,积极助力传统产业实现数字化转型,提升产业效率。对美团而言,服务B端商户会增强商户的粘性,提升公司获取和留存商户的能力。

在餐饮商家的进货环节,美团于2015年成立了快驴进货,并于2018年开始规模化运营,为餐饮商户提供了一站式、方便高效的优质供应链服务。随着商家数量的增长,更大的规模化采购需求也在进一步强化美团与上游的议价能力。快驴进货还在助力传统餐饮实现数字化升级,快驴仓配一体化系统能够提高经营效率。

快驴进货可以对标美国的Sysco,从美国餐饮供应链赛道跑出来的市值百亿美元的玩家。Sysco在全球共设有332个配送中心,服务超60万客户,2018财年净利润达14.3亿美元,去年《财富》世界500强排行榜中位列174位,印证了餐饮供应链的市场潜力。

四、结语

美团点评现在已经是本地生活服务领域的头号玩家,公司基本面持续优化,护城河日益加固。2019年第三季度,美团的餐饮外卖、到店酒旅业务持续稳健发展,市场领先优势进一步强化。公司整体盈利能力增强,经营现金流稳健,证明美团强大的运营效率和费用控制能力。

更难得的是,虽然已经取得阶段性的成功,美团点评仍然保持着开疆扩土的战斗力,共享单车、新零售、供应链都是公司正在积极探索的重点。美团的核心飞轮已经转动起来,在规模效应、网络效应及协同效应之下,公司于各个垂直领域上的探索拥有更强的确定性,有望加速飞轮的转动。由此看来,聚焦“Food+ Platform”的美团是未来最有可能达到阿里、腾讯量级的互联网公司。