阿里在香港二次上市,将抢腾讯“股王”地位!值不值得打新?

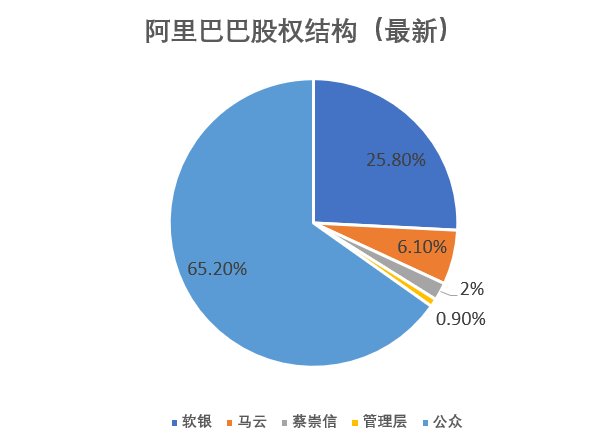

阿里巴巴在香港上市的靴子落地了。很多读者询问,是否值得在港股市场上购买阿里巴巴股票。本文希望以通俗易懂的方式,解释下阿里巴巴为何在美国上市后,又在香港上市以及阿里巴巴的股票值不值得购买。为何在香港二次上市?2014年阿里巴巴在美国上市时,曾考虑在香港上市,但是由于港交所不支持“同股不同权”政策,阻碍了阿里巴巴在香港的上市。 阿里巴巴的股权结构是软银持股25.8%,马云持股6.1%,蔡崇信持股2.0%,其他为公众持股。如果按照“同股同权”,马云持有的股份让他在董事会里说了不算,而软银则是阿里巴巴的实际控制者。

阿里巴巴的股权结构是软银持股25.8%,马云持股6.1%,蔡崇信持股2.0%,其他为公众持股。如果按照“同股同权”,马云持有的股份让他在董事会里说了不算,而软银则是阿里巴巴的实际控制者。

实际上,软银只是阿里巴巴的财务投资者,此前财务投资者还有雅虎。2014年阿里巴巴从香港退市后,选择在美国上市,是因为美国市场允许“同股不同权”。这也是为何大量中国互联网、科技企业都在美国上市的重要原因。3年来,港交所一直在为“同股不同权”奔波,终于在2018年尘埃落定。于是,大量大陆互联网公司都奔赴香港上市,比如,美团、小米、映客等。如今港交所的新政策为阿里巴巴上市扫除了障碍,所以在香港上市也成为可能。在全球多个股票市场上市并不新鲜。比如,腾讯在香港上市,同时也在美国发行腾讯ADR,在OTC场外交易。这样不同时区的投资者都可以不用熬夜投资腾讯的股票,在北京时间夜间的时候,美国市场在交易腾讯ADR,在北京时间白天的时候,香港市场交易腾讯(代码00700)的正股。阿里二次上市,值得打新么?考虑到打新,很多A股的朋友都比较兴奋。因为在A股市场如果能抢到新股,一般会有翻倍的收益。但是在美股、港股却并非如此。比如,你买入港股中的小米公司的股票,买完后就破发。刚刚上市的36氪在美股市场也是当夜破发。相对来讲,美股和港股市场,投资者比较偏于理性,炒作股价的概率小一些。所以买入阿里巴巴的新股能否赚钱,不能以A股的思维去考虑。 我们还是拿腾讯ADR和腾讯港股对比。11月14日,在美国OTC市场,腾讯ADR股价40.88美元,ADR显示的市值是3866亿美元;

我们还是拿腾讯ADR和腾讯港股对比。11月14日,在美国OTC市场,腾讯ADR股价40.88美元,ADR显示的市值是3866亿美元; 11月14日,在香港交易所,腾讯下跌2.32%至319.8港元,市值为3.0548万亿港元,按当天的汇率换算,大概3898亿美元。显然,你无论是在港股市场买腾讯,还是买腾讯ADR,结果都是一样的。这两个市场的同一只股票,是镜像的关系。同样,阿里巴巴在美国纽交所上市的正股与其在香港上市的ADR,也是“镜像”关系。也就是说,你在香港买,还是在美国买,享受的收益基本上八九不离十。唯一要看的是,阿里巴巴在香港新发行的股票是否有折价。从目前的消息看,阿里巴巴本次在港上市不进行任何折价,也就是说在上市当日的价格是其在美股收盘价格以美元和港币的换算价计算,一拆八以180港元的价格上市。因此,阿里巴巴在香港二次上市,大概率不会出现股价暴涨或暴跌,一切都参考隔夜美股价格。当然,如果你考虑长期投资阿里巴巴,看好它的发展趋势,又不想在夜里炒美股,那完全可以购买港股的阿里巴巴。若是为了短期炒一把,那还是算了吧。阿里巴巴上市对股市带来怎样影响?有些人担心,阿里巴巴在香港二次上市会影响其美国上市的股票价格,也会导致港股市场的吸血效应。从阿里公布的招股书看,这次上市前阿里拥有流通股208亿,计划在香港发行5亿股普通股,外加7500万股超额认股权,总计大概增发5.75亿股普通股,若全部在市场流通,也只占阿里目前流通股的2.76%。因此,如此小比例的股份,对于阿里巴巴美国正股价格的影响十分有限。同时,这部分股份对港股市场来说,也不具备极大的稀释效应。

11月14日,在香港交易所,腾讯下跌2.32%至319.8港元,市值为3.0548万亿港元,按当天的汇率换算,大概3898亿美元。显然,你无论是在港股市场买腾讯,还是买腾讯ADR,结果都是一样的。这两个市场的同一只股票,是镜像的关系。同样,阿里巴巴在美国纽交所上市的正股与其在香港上市的ADR,也是“镜像”关系。也就是说,你在香港买,还是在美国买,享受的收益基本上八九不离十。唯一要看的是,阿里巴巴在香港新发行的股票是否有折价。从目前的消息看,阿里巴巴本次在港上市不进行任何折价,也就是说在上市当日的价格是其在美股收盘价格以美元和港币的换算价计算,一拆八以180港元的价格上市。因此,阿里巴巴在香港二次上市,大概率不会出现股价暴涨或暴跌,一切都参考隔夜美股价格。当然,如果你考虑长期投资阿里巴巴,看好它的发展趋势,又不想在夜里炒美股,那完全可以购买港股的阿里巴巴。若是为了短期炒一把,那还是算了吧。阿里巴巴上市对股市带来怎样影响?有些人担心,阿里巴巴在香港二次上市会影响其美国上市的股票价格,也会导致港股市场的吸血效应。从阿里公布的招股书看,这次上市前阿里拥有流通股208亿,计划在香港发行5亿股普通股,外加7500万股超额认股权,总计大概增发5.75亿股普通股,若全部在市场流通,也只占阿里目前流通股的2.76%。因此,如此小比例的股份,对于阿里巴巴美国正股价格的影响十分有限。同时,这部分股份对港股市场来说,也不具备极大的稀释效应。 当然,由于阿里巴巴股价造好,其美股市值已经超过了腾讯,因此到了港股上市后,腾讯将失去港股“股王”的地位,这个位子让给阿里巴巴。但是阿里巴巴在港股市场的口碑一直欠佳。其首次在港上市报价13.5港元,2012年退市时还是13.5港元,分毫不差,转了一圈,一切又回到起点。

当然,由于阿里巴巴股价造好,其美股市值已经超过了腾讯,因此到了港股上市后,腾讯将失去港股“股王”的地位,这个位子让给阿里巴巴。但是阿里巴巴在港股市场的口碑一直欠佳。其首次在港上市报价13.5港元,2012年退市时还是13.5港元,分毫不差,转了一圈,一切又回到起点。

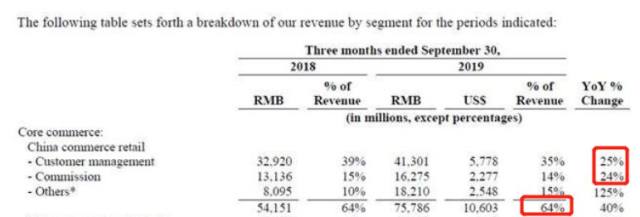

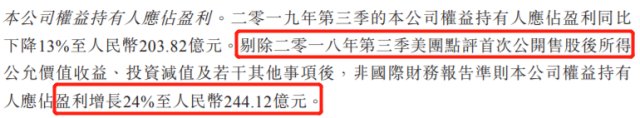

而上市期间,随着股价的高开低走,绝大部分投资者亏损惨重,金钱没了,时间和机会也浪费掉了。阿里用发行价回购,貌似不赚不赔,但考虑到港元贬值超过30%和四年的资金利息,扣除分红获利依旧超过了50%。阿里巴巴再找银行贷款,把这些股票买了回来,实际上没有花一分钱。这场波谲云诡的资本游戏,终以阿里成最大赢家收场,而这背后是无数曾经看好阿里股份、信奉马云为神、沉迷阿里的香港股民的惨痛代价。这一次,港股投资者还会对阿里的上市抱有热情么?阿里与腾讯的“局中局”进入产业互联网时代,腾讯与阿里巴巴日益短兵相接,也不再止于支付、文娱、云计算等方面。营收增长率:一年来,阿里巴巴的股价上涨了33%,而腾讯只有2%的涨幅。从第三季度营收和利润增长看,阿里巴巴营收增长40%,得益于对高鑫零售、网易考拉等新业务的收购。阿里巴巴的净利润增长率40%。腾讯第三季度营收增长率21%,净利润增长率为24%,低于阿里巴巴。差异缘由:两者之间的差距主要出在相关政策、经济状况的改变,比如,一整年的游戏停发版号、严厉的影视内容审查,影响了腾讯的游戏收入、广告收入。而经济环境的恶化,也影响了媒体广告收入。从三季报看,这些影响正在减弱,市场在恢复增长。第三季度,腾讯智能手机游戏增长25%、社交广告增长32%。 此外,与阿里巴巴电商主营业务占比64%不同的是,腾讯的营收已经全面分散,游戏只占29%,金融科技与企业服务占比28%。在经济环境不好的时候,商家更迫切需要销售商品,这对阿里巴巴的营收有很大帮助。2019年第三季度,阿里巴巴的客户管理费收入增长了25%,佣金收入增长了24%,利润率从28%,提升至29%。这得益于不断提高服务费和佣金,加之不断吃进生活服务、生鲜、线下零售等新业务,从而巩固其零售霸主地位。暗战电商:目前,拼多多、京东下沉平台“京喜”、苏宁拼购以及微信智慧零售等后起之秀,开始不断壮大,这或许可以缓解商家在阿里平台上销售商品成本过高的现状。从长远看,零售基础设施已经不再具有竞争壁垒,电商平台谁都可以搭建。关键在于供应链、物流仓储,这可能也是阿里对商家要求“独家”的重要原因,也是被对手谴责“二选一”的主要因素。一个有意思的现象是,阿里巴巴不断“吃进”各种零售业态(饿了么、盒马、天猫超市、高鑫零售、考拉等),做大营收;

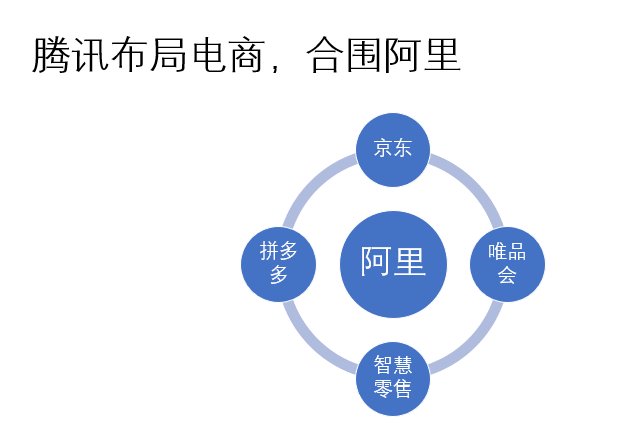

此外,与阿里巴巴电商主营业务占比64%不同的是,腾讯的营收已经全面分散,游戏只占29%,金融科技与企业服务占比28%。在经济环境不好的时候,商家更迫切需要销售商品,这对阿里巴巴的营收有很大帮助。2019年第三季度,阿里巴巴的客户管理费收入增长了25%,佣金收入增长了24%,利润率从28%,提升至29%。这得益于不断提高服务费和佣金,加之不断吃进生活服务、生鲜、线下零售等新业务,从而巩固其零售霸主地位。暗战电商:目前,拼多多、京东下沉平台“京喜”、苏宁拼购以及微信智慧零售等后起之秀,开始不断壮大,这或许可以缓解商家在阿里平台上销售商品成本过高的现状。从长远看,零售基础设施已经不再具有竞争壁垒,电商平台谁都可以搭建。关键在于供应链、物流仓储,这可能也是阿里对商家要求“独家”的重要原因,也是被对手谴责“二选一”的主要因素。一个有意思的现象是,阿里巴巴不断“吃进”各种零售业态(饿了么、盒马、天猫超市、高鑫零售、考拉等),做大营收; 腾讯则选择投资京东、美团、拼多多、唯品会等零售业态,并不参与管理。其投资营收也是在企业上市后一次性计提,不再持续体现在财报中,比如,持有的美团和拼多多股份,早已市值万亿,但并不计算在营收中。

腾讯则选择投资京东、美团、拼多多、唯品会等零售业态,并不参与管理。其投资营收也是在企业上市后一次性计提,不再持续体现在财报中,比如,持有的美团和拼多多股份,早已市值万亿,但并不计算在营收中。 显然,通过对新兴电商、零售企业的投资,以及对智慧零售在微信生态中的探索,腾讯打造一个全新的零售布局,对阿里形成合围之势。这场基于电商阵地的争夺战一直在悄悄进行,反而不被投资者觉察。这个暗渡陈仓,还对微信支付、腾讯云的销售等产业互联网业务带来推动。2019年第三季度,腾讯云获得了80%的增长,位居全球第一;金融服务营收也已经高达220亿元,两者整体占腾讯总营收的28%。在笔者看来,阿里巴巴就像是一个越来越集权的帝国,而腾讯则就像是一个越来越开放、协作组织的搭建者。2011年3Q大战后的“诊断腾讯”会议中,我曾提出“越垄断越开放,越开放越垄断”的观点。如今再观察腾讯的投资风格和战略布局,颇有一番滋味。写到这里,我不由得想到了两家公司最新的使命和愿景:阿里巴巴:让天下没有难做的生意,成为一家活102年的好公司。腾讯:用户为本,科技向善。新价值观:正直、进取、协作、创造。磐石之心,知名评论人,《解密小米》《互联网黑洞》等书作者,专注于金融、科技、互联网、房产等领域的趋势分析。

显然,通过对新兴电商、零售企业的投资,以及对智慧零售在微信生态中的探索,腾讯打造一个全新的零售布局,对阿里形成合围之势。这场基于电商阵地的争夺战一直在悄悄进行,反而不被投资者觉察。这个暗渡陈仓,还对微信支付、腾讯云的销售等产业互联网业务带来推动。2019年第三季度,腾讯云获得了80%的增长,位居全球第一;金融服务营收也已经高达220亿元,两者整体占腾讯总营收的28%。在笔者看来,阿里巴巴就像是一个越来越集权的帝国,而腾讯则就像是一个越来越开放、协作组织的搭建者。2011年3Q大战后的“诊断腾讯”会议中,我曾提出“越垄断越开放,越开放越垄断”的观点。如今再观察腾讯的投资风格和战略布局,颇有一番滋味。写到这里,我不由得想到了两家公司最新的使命和愿景:阿里巴巴:让天下没有难做的生意,成为一家活102年的好公司。腾讯:用户为本,科技向善。新价值观:正直、进取、协作、创造。磐石之心,知名评论人,《解密小米》《互联网黑洞》等书作者,专注于金融、科技、互联网、房产等领域的趋势分析。