网红也救不了如涵(RUHN.O)?

作者 | 格隆汇 贝塔

作者 | 格隆汇 贝塔

数据支持 | 勾股大数据

2019年,在电商界最流行的两个词:"下沉"和"网红带货"。

其中网红带货衍生出很多高级的词汇,比如KOL, KOC, MCN,私域流量等,看得人一头雾水。

网红带货也衍生出很多产业链和相关公司,其中最为人熟知的应该是今年在美国上市的,打着"网红第一股"的如涵(RUHN.O)。

然而,如涵上市后的表现却令人大失所望,IPO定价12美元,当天马上破发,大跌37.2%。之后一直跌跌不休,最低跌到3.06美元,相当于蒸发了接近四分之三的市值。

投资者蒙了,当时你们给我们画的大饼呢,怎么市场都不买账啊?

所以投资人不服,将如涵告上法庭。10月中旬,五家美国律师事务所代表购买了如涵控股ADR的投资者发起了集体诉讼,其中Bernstein Liebhard LLP给出的理由是:在进行IPO募资时,如涵的网店数量,全服务网红数量和全服务业务的净营收都已经大幅下降。

后来如涵回应说这是美国的小律所为了赚取和解金惯用的伎俩。

究竟是如涵招股书上存在虚假信息,还是律所为了骗钱的所为,我们不得而知。

所有的一切都是股价腰斩惹的锅。为什么市场突然就不看好网红经济了,是他们看不懂吗?还是有其他原因呢?

1

如涵的商业模式

进入2015年,内容电商化,电商内容化成了主旋律。如涵的诞生便是利用的这波红利。

流量获取一直都是电商最头疼的。阿里依靠支付宝积累了大量流量,而京东和拼多多早期都是利用微信廉价的流量。到了电商的下半场,移动购物平台的获客成本不断上涨,平台们都想找成本低,转化率高的流量。

然后一个新的购物场景出现了,这叫内容电商。简单地说,就是社交平台上的大V网红们拥有自己庞大的粉丝群,把自己觉得看好的衣服,好用商品,介绍给粉丝,令粉丝瞬间有了购买的欲望。

(截图来源:张大奕微博)

在网络上, 这种网红带货现象被称之为"种草",我们称这个网红叫"种草"人,粉丝就是"被种草人"。当然,可以用一些更高级的词汇来描述他们,我们称网红为KOL(Key Opinion )关键意见领袖,而他们的粉丝们称之为"思域流量"。

在淘宝上开过店的人都知道,要增加商店的曝光率,传统的做法是在淘宝上打广告推广。但有些商铺发现利用网红的力量,卖货的效果甚至高于打广告,那我索性用营销费用的去培养网红好了,这就是如涵的起源。

如涵的前身是淘宝品牌"莉贝琳",在2011年由冯敏创立,主要卖女装服饰。而当时的张大奕是一名平面模特,由于在微博上分享衣着穿搭很受欢迎,积累了一批粉丝,成为网红模特。

后来两人合作开了一家淘宝店,双11一天的销售量就破亿。他们发现原来网红带货这么好使,那就乘胜追击,多找一些网红,带多点货,岂不是美滋滋。

红网带货一时爽,一直带货一直爽,随着平台上的网红数量增加,如涵发现自家孵化的网红不仅可以帮助自营电商提高GMV,还可以借给其他商铺帮助他们推广产品,收取服务费。

冯敏2015年将"莉贝琳"正式改名为如涵,主要业务包含网红孵化器、电子商务、实业投资等,同时旗下上百名网络红人。

读到这里,想必大家都对如涵的商业模式都了解得差不多,其实如涵就是淘宝平台上众多网红开的店铺合集,如涵负责从供应链到宣传,物流仓储全部,具有自营电商的属性(自营电商);同时如涵孵化网红,通过卖网红流量给第三方商铺,赚取利润,具有经纪人属性(平台业务)。

2

网红带货真的这么好用?

网红的故事很性感,现实却很骨感。不管是以自营电商业务和经纪业务,都似乎难以给很高的估值。

先来看看如涵最值钱的"资产": 网红

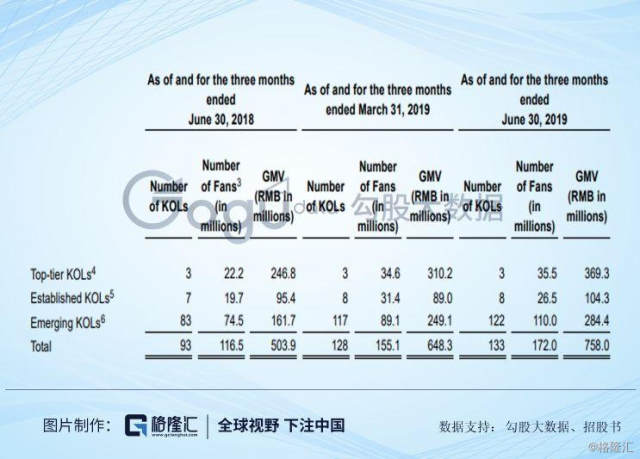

如涵签约的KOL主要有三类:头部KOL、成长KOL以及新兴KOL。截至到2019年6月30日,头部网红有3个,成长网红有8个,新兴网红有122个。

虽然如涵对头部网红的依赖性减少,但仍然占GMV大部分。2020财年第一季度,头部三个网红贡献GMV达到3.69亿元,占公司总GMV的48.6%。这2018和2019财年,这个数字分别是65.2%和53.5%。

公司网红的流量分别分发给自家电商和第三方平台。公司过去一年的策略是将更多的网红流量用于平台业务,资源的减少令自营电商收入增速严重放缓。

如涵2020财年第一季度对应自然年2019年二季度,为了统一,下文提及的季度都以如涵财年季度为准。

以下是如涵招股书上的数据,注意红色框里的数据,截至2018财年,分发给自营电商的网红数量33个,同比减少4个,网店的数量从57家增至86家,对应的GMV从12.36亿元增至19.44亿元,同比增长57%。

以下是公司上市后发布的第一份财报,里面显示2019财年自营平台的网红数量为14个,同比减少了19个,同时网店的数量从86家暴降至56家,对应的GMV从19.44亿元增至21.47亿元,同比增长10%。

自营店GMV增速大幅下降,跟公司全力转型平台业务有关,减少自营店网红数量,关闭自营网店,逻辑很顺。

然而,令人奇怪的是,在2019年财年的前三个季度(2018年3月-2018年末,蓝色框里数据),虽然全服务业务网红数量从33个下降至25个,但网店数量是从81家上升到91家,其间GMV从16.15亿元增至17.77亿元,同比增长仅为10%。

从中可以看出,网店数量下降并不是GMV增长乏力的原因,公司给出的原因是为了加快转型平台业务, 打折甩卖库存货。

另外一个值得关注的点是,2019财年最后一个季度(2019年第一季度),短短三个月时间里,自营网店和网红同比都大幅下降,但GMV却没有太大影响,同比增长12.44%,增速甚至高于2019财年前三季度的10%。这里可能的解释有两个:

1、这是美国投资者质疑的地方,如涵在IPO之前自营网店和网红数量都已经大幅下降,由于美国法院还没有相关裁定,不在我们研究范围之内。

2、头部网红贡献了自营业务的大部分GMV,所以其他小网红的减少并不影响整体GMV。 可见如涵对头部网红的依赖程度。

2019财年的自营业务收入9.43亿元,同比增长仅3%,自营业务GMV增速10%。2020财年第一季度,如涵产品收入2.47亿元,同比增长仅为17%,占总营收比例接近80%,自营GMV增长只有1.3%。

当然,如涵自营电商增速下滑跟转型平台业务有关。平台业务的增速很快,平台业务的网红从2017年末的50个增长到如今的131个,2019年财年平台业务带动的第三方GMV为7.13亿元,同比增长600%。

平台业务GMV增速快,而且有着较高的毛利率和利润率,为什么市场还是不买账呢?

第一、正所谓不管是黑猫还是白猫,抓到老鼠就是好猫。对于电商,投资者关心的是总GMV的增速,不管你的营销方式是网红带货,还是补贴,不管你的网红是帮自家带货,还是帮第三方带货。

来看看各家电商平台GMV增速

● 如涵2019财年总GMV 29亿元,同比增长39.9%,当年的销售费用2亿元,同比增长41%;

● 京东2018年GMV 1.67万亿,同比增长29.5%,销售费用192.4亿元,同比增长27%;

● 唯品会 2018年 GMV 1310亿元,同比增长21%,销售费用32.4亿元,同比增长8%;

● 拼多多2018年度GMV 4716亿元,同比增长234%,销售费用134.4亿元,同比增长900%

如涵KOL的孵化成本是算在销售费用里的,从以上数据看来,如涵需要花费大量费用培育网红,但对GMV的提升并没有想象中高。由此看出,腰部和底部网红带货的效率并不高,这样的话流量也相对不太值钱了。

第二、如果一直转型平台业务,如涵就彻底成为一个MCN公司或者娱乐经纪公司,而这个故事本身就不太性感。因为经纪公司最大的风险是艺人的议价能力太强,而且头部网红的培养具有一定的运气成分。

到目前为止,如涵手上的头部网红依然是张大奕、莉贝琳和大金。其中一姐张大奕,其网店净利润的49%归其自己,剩下的51%是如涵营收。

市场上并没有太多只专注于艺人经纪业务的上市公司,国内的华谊兄弟也有艺人经纪业务,但占比不大,市场给这类公司的估值也不高。在国外,迪士尼,Comcast等影视公司的公司常年的PE也就是10-20倍左右。

如果以自营电商估值,在GMV规模如此小的情况下,增速跟其他电商平台比也并不突出。 如涵目前的P/S=2.42x,京东为0.64x,唯品会0.54x,估值并不便宜。

3

结语

网红的故事很性感, 但制造网红的故事并不性感,因为世界上只有一个李佳琦,一个张大奕。

如涵的股价上市后一路下跌,截止11月1日,股价5.67美元,市值4.69亿美元。公司股价的波动也异常剧烈,IPO首日就暴跌37%。在9月12日,公司股价在没有消息面的支撑下又突然暴涨47%,盘中更是一度拉升76%,之后一个月又下跌了30%。

新股上市,增发的股份往往并不多,如涵只发行了1000万份ADSs,因此二级市场上真正流通的股票更少,这给神秘的资金有机可乘,只要拿到足够的筹码,就能影响股价。

中概股新股经常出现"妖股"走势,暴涨暴跌。特别那些亏损的公司,估值得全靠故事。

对于股价暴涨暴跌的如涵,不管是想做多还是做空,短期内最好还是看表演吧。