"IP一哥"中手游(0302.HK)过聆讯,新起点、新估值、新未来

近日,香港交易所披露了中手游科技集团有限公司通过聆讯后的招股书,公司分配的上市后股票代码为0302,并有望在10月份于联交所挂牌交易。此次中金公司、法巴为其联席保荐人。

1、昔日美股首家中国手游公司回归中国资本市场

中手游为IP游戏营运商及发行商,是中国最大的手游发行网络之一。早在2012年9月,中手游就已在美股纳斯达克上市,成为中国第一家于美国上市的手游公司。

上市后公司的股价一度也有亮眼表现,不过整体而言估值仍然偏低。一方面考虑到公司作为中概股本身在整个美股市场受到的资本关注度不够,而另一方面游戏类产业在美国市场的认可度也相对较低,由此公司的整体估值也一直承压。

在此情况下,中手游顺应国内中概股回归浪潮,最终于2015年8月由被动财务投资者组成的财团私有化退市,并谋求重新回A股上市。

而伴随国内游戏股近年来纷纷登陆港股市场,中手游再次顺应趋势最终选择在香港上市。正如公司管理层在私有化时所表示的,在有着更高估值的资本市场登陆,一方面能够有更好的空间,在精品化、精细化的游戏研发和运营方面,提供更好的资金支持;而另一方面,有更好的PE,也可以进一步进行投资布局移动游戏产业链。中手游借助新的资本平台,对其长远发展而言有着深远意义。

2、以IP为核心战略助推业绩高增长

回顾中手游的发展过程,公司一直主要专注于手游市场,并持续以IP为核心,向世界各地的玩家提供根据其获授权及拥有的IP所开发的优质手游。

根据招股书资料,截至最后实际可行日期,中手游已有32款游戏储备、31个IP授权、并拥有68个自由IP,其中包括"仙剑奇侠传"、"轩辕剑"、"大富翁"等全球知名IP。而根据易观智库,在所有中国独立手游发行商中,公司于2015年1月1日至2019年6月30日期间按发行根据IP开发的游戏产生的累计收益计排名第一,按发行根据IP开发的游戏总数计亦排名第一。

得益于在IP领域的优质储备,公司的经营能力也有着优异的表现。根据招股书,截至2018年12月31日止年度,公司的平均付费用户转化率为7.0%,远高于行业平均值。同期,公司平均每月活跃用户1105.81万,每付费用户平均收益(ARPPU)为171.7元,较2017年的170.3元进一步上升。

目前中手游的营收主要由游戏发行,游戏开发以及IP授权三部分组成。招股书显示,2019年上半年营业15.29亿元,同比增长高达127.2%,其中游戏发行板块贡献13.07亿元,游戏开发板块实现营收2.18亿元,IP授权贡献营收360万。另外同期公司净利润为人民币2.5亿元,同比增长53.37%。

近年来公司业绩持续保持高增长,2016年、2017年、2018年中手游持续经营业务的营业收入分别为10.01亿元、10.13亿元、15.96亿元,其相应的净利润分别为2.01亿、3.07亿、3.16亿人民币。

3、豪华股东阵容,产业链融合下的新机会

公司控股股东为肖健先生、冼汉迪先生、中手游兄弟BVI、Silver Joyce、Ambitious Profit、 Changpei Cayman、动力游戏、Profound Power及Fairview Ridge。另据市场消息,中手游此次集资约1.5亿美元(约11.7亿港元),暂获七位基石投资者认购,包括社交娱乐巨头快手、Bilibili、微博、阅文集团、三七互娱、掌趣科技,以及恒地地产主席李家杰共投资约2.5亿港元。

从庞大的股东阵容来看,中手游联结了IP资源费、网络流量平台、游戏研发公司构筑了其在整个游戏产业链的优势资源。借助于公司股东的平台,未来公司还将有望迎来更多的发展机会,在行业中加速起跑。

4、借力国内游戏股上市热潮或迎资本追捧

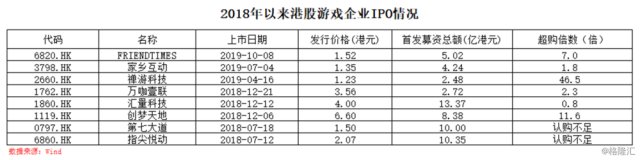

自2018年以来,国内多家游戏企业在香港上市,根据其上市表现来看,大部分企业均在上市之初获得超额认购,反映港股资本对游戏股上市的追捧。

截止目前上市游戏企业的市盈率表现不一,最高的汇量科技达到了近40倍,除却处在亏损阶段的第七大道,其余新上市的游戏股估值则多在3-15倍的水平。

尽管整体新上市的游戏股估值并不算高,考虑到今年整体港股行情受累于多重因素影响表现不佳,行业的估值确实存在一定的压力,不过就中手游而言,其上市仍然将有望迎来资本热捧。

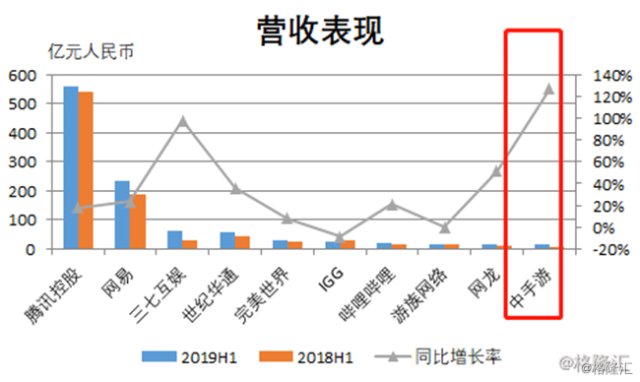

一方面公司本身业绩表现靓丽,尤其是今年上半年,据易观统计数据,中手游的营收增速在国内游戏厂商中排名榜首,作为细分领域的行业头部企业,其有着足够的成长动能。

与此同时公司的业务模式与传统游戏企业具备差异性优势,公司主要营运以IP为基础的手游。在该生态系统内,中手游与包括IP版权方、游戏开发商及发行渠道在内的业务伙伴紧密合作,分享流水总额和收益,公司运营"爆款"的能力已经得到持续验证,形成了自身的核心优势,在行业中具有独树一帜的领先地位,可以享受到较高的溢价。

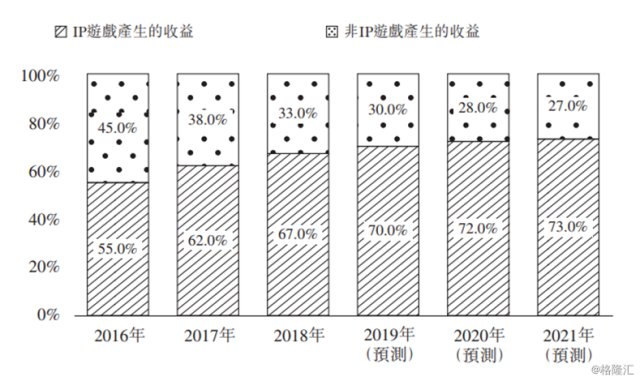

再者就长远而言,中手游所在的手游行业依然处于高速增长的区间。根据易观智库数据,中国手游市场由2016年的901亿元扩大至2018年的1451亿元,预期于2021年达致2299亿元,复合年增长率为20.6%。其中,中手游抢占的IP手游市场增长更为迅速,未来的发展空间更大。数据显示,于2018年,IP手游产生收益972亿元,预期将于2021年增至人民币1,679亿元,复合年增长率为20.0%。庞大的市场增量空间也给了中手游足够的成长机遇。

而伴随着公司上市,借助资本力量,公司也将有望继续把握行业头部优势,借助产业链生态资源,加深业务护城河,构筑核心优势,在行业中持续领跑,其未来估值上升也仍然有着较强的动力。