六月基建对钢材需求拉动不宜过度乐观

在房地产施工端数据进一步趋弱后,市场期待基建可以接棒带动钢材需求。尤其是近日新一轮新增地方债额度下达后,市场更加期待基建拉开今年第二波施工大潮。在研究政府财政与基建投资效率后,我们认为:

截至目前,几项基建资金的主要来源均未表现出大幅增加的趋势。地方政府财政收入在剔除去年的留抵退税因素后增幅有限(1.54%)、专项债发放有所转弱。而同时政策性金融工具也还没有找到合适的时机释放。

基建资金的支出端,不论是地方财政还是专项债对基建的支持力度都同比走弱。尤其是今年提前批专项债额度大幅增加的情况下,实际的专项债发放规模低于去年同期,对基建支出的占比也是2021年下半年有完整数据统计以来的历史低点(59.5%)。

城投公司的债务问题由来已久,积压政府对基建的投资。此类情况将进一步影响专项债对基建的拉动作用。

实际上当前国内基建增速维持高位的部分原因是去年前7月公共财政支出对基建的投资同比增速较高。当前投资“红利”趋于尾声,基建或难以维持较高增速。

一、 基建的收入端不及预期

国内基建的收入来源主要有政府公共财政收入、专项债等。而截至目前,主要收入来源均受到不同程度的限制甚至并未出现。

今年前四个月我国公共财政收入8.32万亿元,同比提升11.9%,扣除2022年留抵退税因素后仅增长1.54%。后疫情时代的政府财政收入改善幅度有限的主要原因是企业盈利尚未明显好转、居民收入预期并未改善和土地市场交易疲弱,以上问题难以在短期扭转。

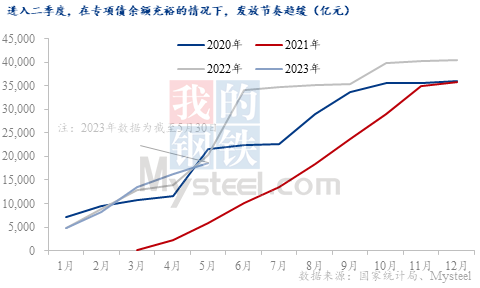

专项债发放进度一般。实际上,本年度提前批新增专项债额度为历史高点,同比提升50%,达到2.19万亿元。但是一季度发放力度基本与去年持平,进入二季度后反而走弱。截至5月30日,2023年前5月新增专项债发行规模为1.87万亿元,低于2022年的2.03万亿元和2020年的2.15万亿元。节奏上,往年5月均会集中发行专项债,而今年5月的发放额度并未明显提高。

2022年下半年,由于“稳增长”压力较大,三大政策性开发银行联手推出约7400亿元的政策性金融工具。但今年尚未见到类似政策性金融工具推出的迹象。

二、 专项债、政府公共财政支出对基建支持力度均下降

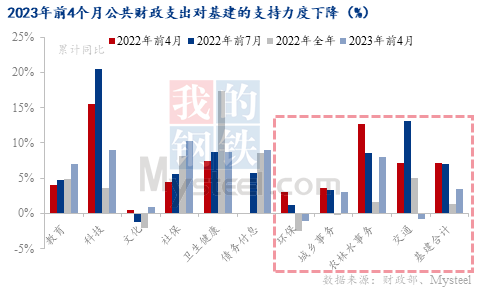

2023年前四个月,政府公共财政支出同比提升6.8%,投入领域更偏向民生和科技等刚性需求领域,对基建的支出同比仅温和增加3.4%。虽然对比2022年全年增速1.3%回升,但是依然低于2022年前4月和前7月的增速。

专项债资金对基建的支持力度也呈下降趋势。若将市政及产业园区基础设施、交通基础设施、农林水利、能源和城乡冷链物流基础设施视为基建相关项目,则2022年前3个月,投向基础设施的专项债资金占比为61.7%,2022年全年为60.5%,2023年前3个月仅为59.5%,对基建投入的占比呈现稳定的下降趋势。

三、 专项债使用效率受多重因素拖累

近日某地城投平台被曝出公募债到期还款困难,传言地方政府在寻求资金无果后,使用专项债资金偿还。虽然当地相关部门很快出具严正声明否认,但实际上,专项债被挪用的问题在2022年下半年就已经出现过:河北省审计厅就公开石家庄市、承德市、围场县、唐县部分单位违规将专项债券资金用于经常性支出;河南省审计厅也透露14个市县挤占挪用专项债券资金用于发放与专项债无关人员的工资。在专项债发放规模不及往年的背景下,挪用、闲置等行为会进一步降低专项债对基建的实际拉动效率。

进入2023年后,全国基建投资完成额增速就呈下降趋势:从2022年全年同比提升11.52%下降到前四月同比增速9.8%。去年前七个月公共财政对基建投资相关的支出处于较高增速,而基建实际形成工作量的周期大概是6到12个月:当前我国基建依然保持高增速的部分原因是去年前7个月对基建的高投入“红利”,而增速放缓或许说明去年高投入的基建“红利”正在趋于尾声。因此长期来看,基建或难以维持高增速。

点个「在看 」钢市大赚

」钢市大赚

本文作者可以追加内容哦 !