全国粗钢产量分析及2023年6月预判

我的钢铁网讯:2023年4月份,全国粗钢日均产量308.80万吨,全月呈现前高后低态势,预估5月全国粗钢日均产量300万吨左右。5月份,国内钢材市场价格涨跌波动频繁,价格重心下移。短期来看,钢市供需偏宽松格局延续,钢价或呈现弱势区间震荡运行。若要扭转需求疲弱格局,宏观政策仍需发力。

一、4月份全国粗钢日均产量308.80万吨,环比持平

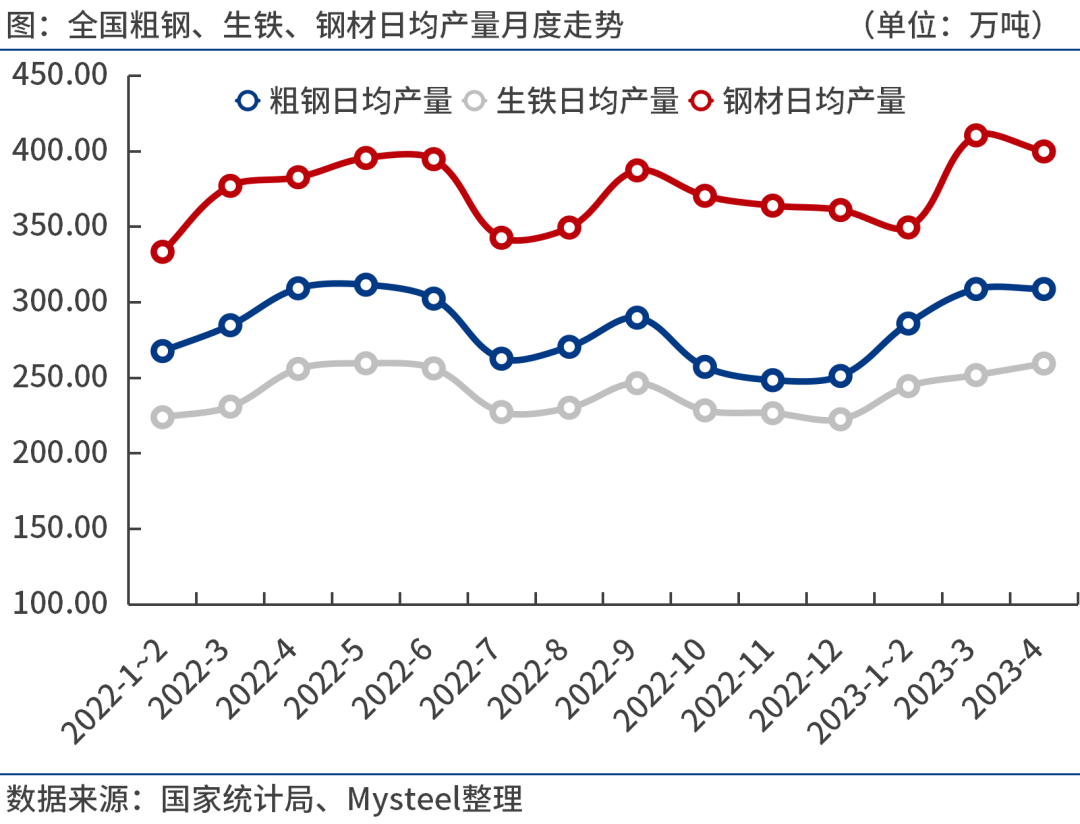

国家统计局数据显示,2023年4月份全国粗钢产量9263.5万吨,同比下降1.5%;生铁产量7784万吨,同比增长1.0%;钢材产量11995.2万吨,同比增长5.0%。

2023年1-4月份全国粗钢产量35438.6万吨,同比增长4.1%;生铁产量29762.9万吨,同比增长5.8%;钢材产量44636.2万吨,同比增长5.2%。

2023年4月份,全国粗钢日均产量308.80万吨,较3月份持平。随着4月上旬钢铁产量进一步冲高,而旺季需求表现低于预期,供需压力逐步加大,钢价高位回落,多数钢厂陷入亏损,4月中下旬开始陆续减产检修。

二、1-4月份全国粗钢表观消费量3.28亿吨,同比下降0.3%

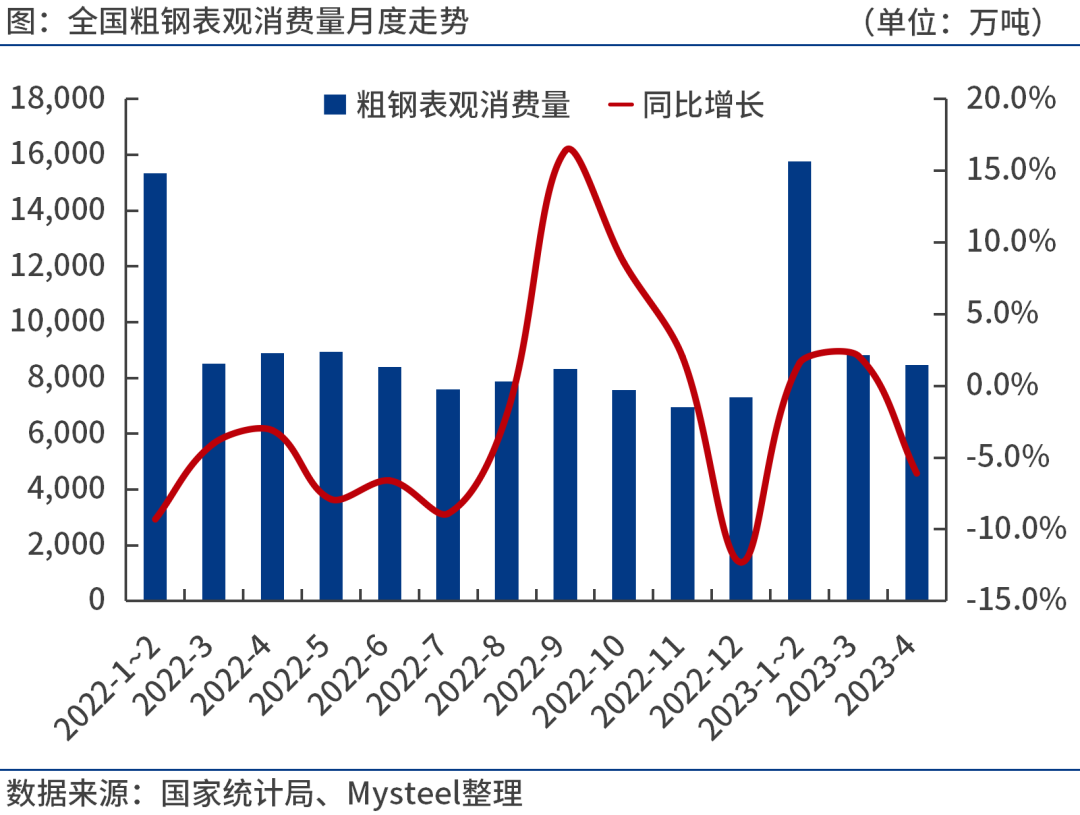

统计局、海关总署数据显示,2023年4月份,全国粗钢产量9263.5万吨,钢材净出口734.7万吨,折合粗钢净出口765.3万吨(钢材按0.96折算),钢坯、钢锭净出口33.2万吨,粗钢表观消费量8465万吨,同比下降6.1%。(注:2022年4月份,全国粗钢产量修正为9404.6万吨,粗钢表观消费量修正为9010.6万吨。)

2023年1-4月份,全国粗钢产量35438.6万吨,钢材净出口2551.6万吨,折合粗钢净出口2657.9万吨(钢材按0.96折算),钢坯、钢锭净进口5.6万吨,粗钢表观消费量3.28亿吨,同比下降0.3%。(注:2022年1-4月份,全国粗钢产量修正为3.40亿吨,粗钢表观消费量修正为3.29亿吨。)

三、4月份中厚宽钢带日产创历史新高,钢筋、线材等日产环比下降

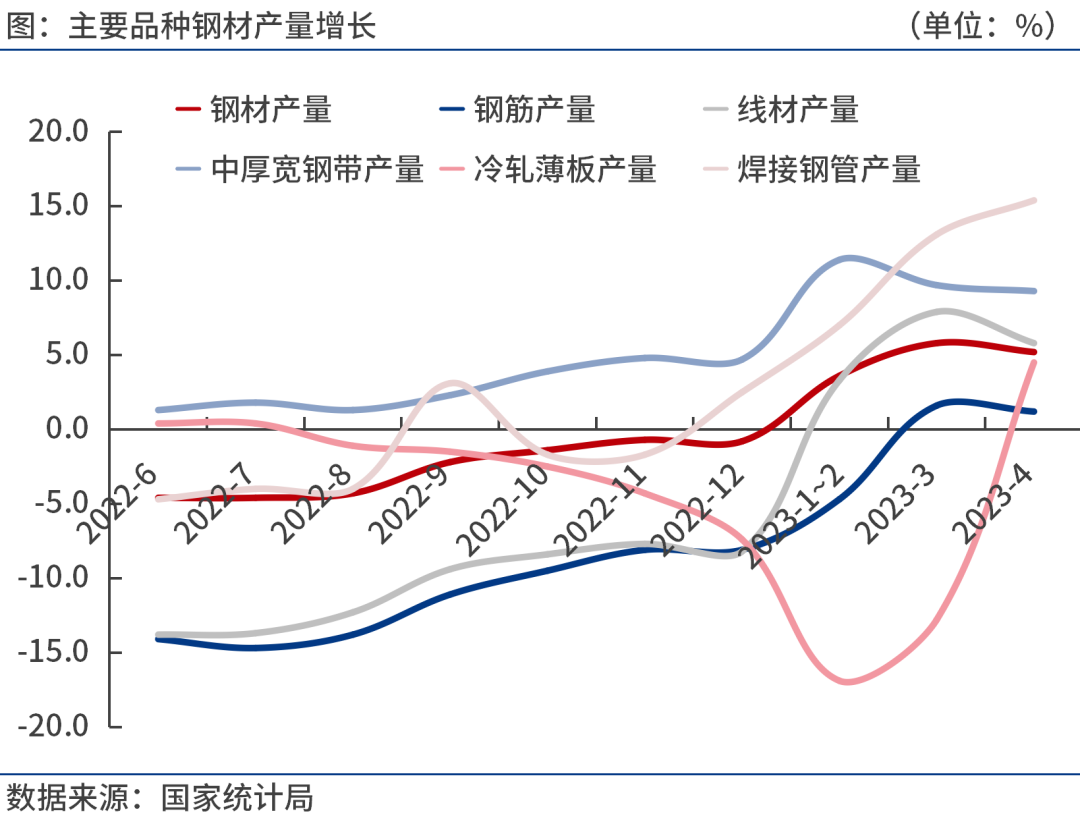

按钢材品种来看,2023年1-4月份,我国钢材产量4.46亿吨,同比增长5.2%。其中,钢筋产量7733.9万吨,同比增长1.2%;线材产量4779.3万吨,同比增长5.8%;冷轧薄板产量1153.7万吨,同比下降4.5%;中厚宽钢带产量6686.3万吨,同比增长9.3%;焊接钢管产量1886.7万吨,同比增长15.4%。

2023年4月份,钢筋、线材、冷轧薄板、焊接钢管等日均产量为70.3万吨、41.6万吨、10.6万吨和18.2万吨,分别较上月减少4.8万吨、2.1万吨、0.6万吨和2.7万吨;中厚宽钢带日均产量60.8万吨,环比增加4.8万吨,创下单月历史新高。

四、4华北地区粗钢日均产量升破100万吨,创下年内新高

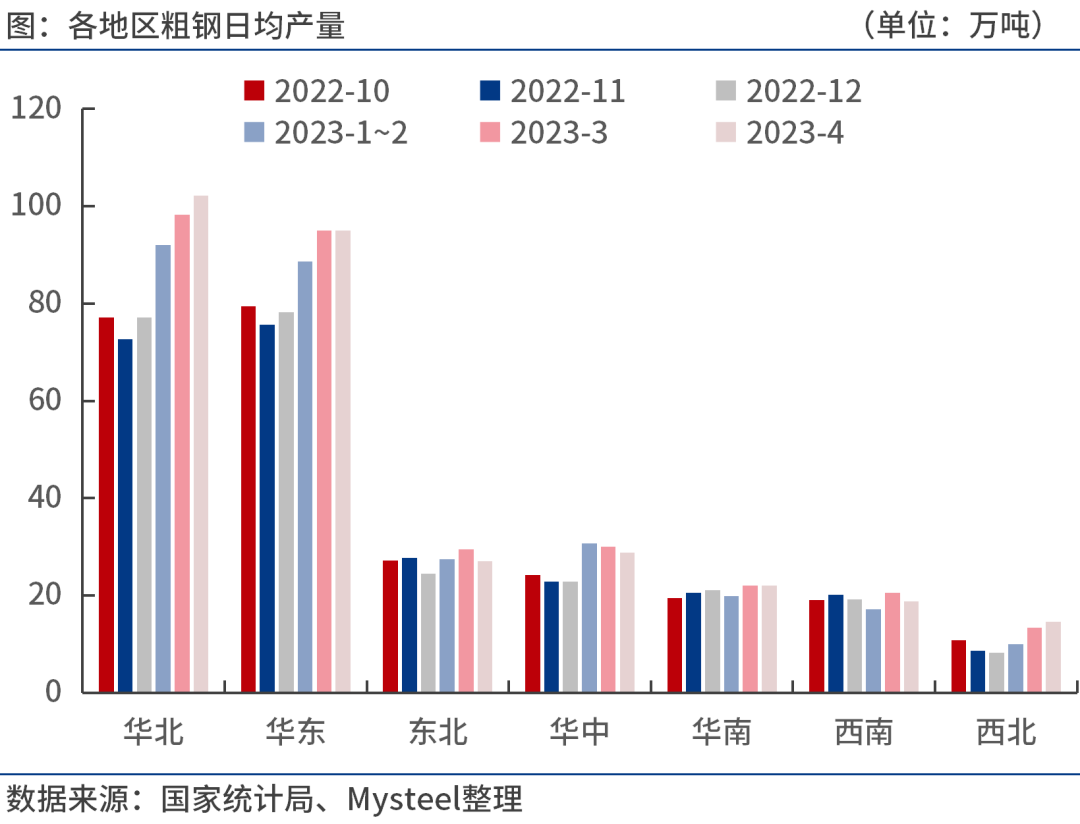

按地区来看,2023年1-4月份,华北地区粗钢产量11578.1万吨,同比增长9.3%;华东地区粗钢产量11046.3万吨,同比增长6.5%;东北地区粗钢产量3348.2万吨,同比增长3.6%;华中地区粗钢产量3286.5万吨,同比下降1.2%;华南地区粗钢产量2519.2万吨,同比增长2.4%;西南地区粗钢产量2215.9万吨,同比增长7.5%;西北地区粗钢产量1444.5万吨,同比下降7.7%。

2023年4月份,华北、华东、华南、西北等地区粗钢日均产量为102.2万吨、95.1万吨、22.1万吨和14.6万吨,分别较3月增加3.9万吨、0.1万吨、0.1万吨和1.3万吨;东北、华中、西南等地区粗钢日均产量为27.0万吨、28.9万吨和18.9万吨,分别较上月减少2.4万吨、1.2万吨和1.7万吨。

五、后期粗钢产量预判及影响分析

2023年5月份,国内钢材市场价格涨跌波动频繁,价格重心下移。一方面,钢厂因亏损持续减产,“五一”节后钢材库存较快下降,钢价也出现阶段性修复性反弹。另一方面,由于房建速度缓慢、南方进入全面汛期、欧美制造业持续萎缩等因素影响,钢材需求表现疲弱,加之原燃料价格下跌,成本支撑下移,钢市基本面承压,全月整体呈现震荡下行走势。

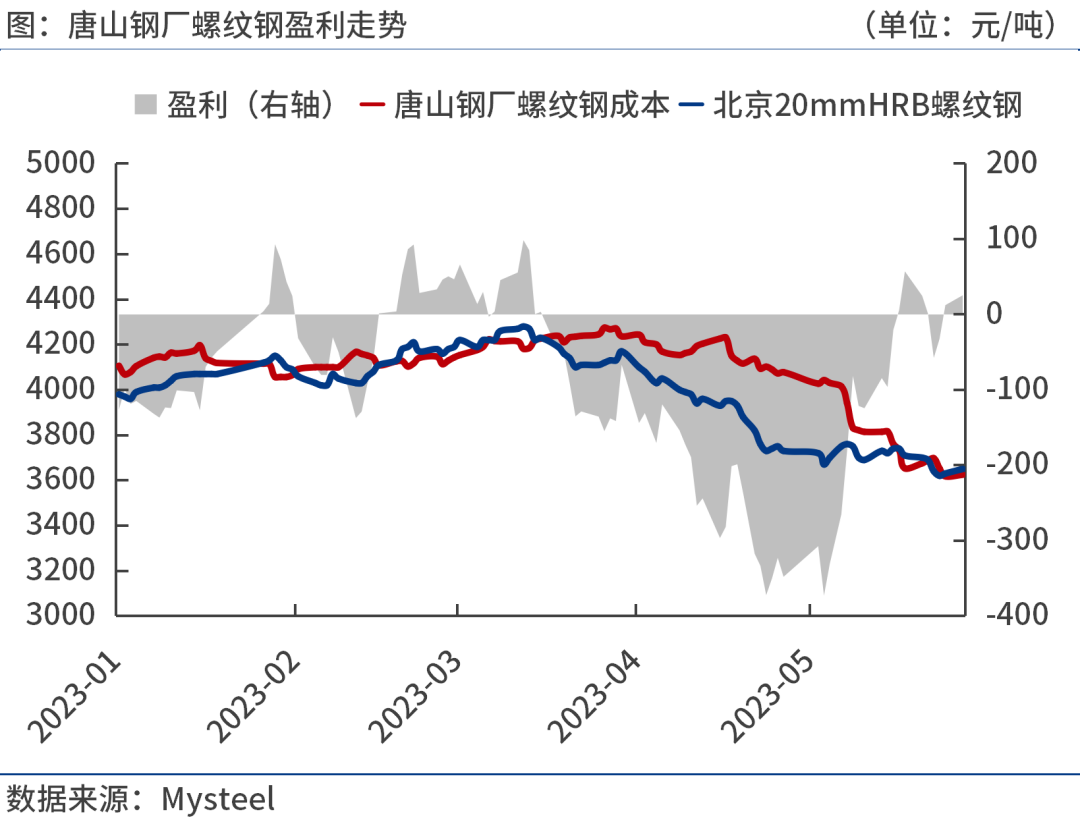

据笔者测算,5月末唐山长流程钢厂螺纹钢处于盈亏平衡线附近,企业亏损面明显收窄。由于4月下半月至5月上半月国内钢厂多数陷入亏损,这一时间段钢厂持续扩大减产范围,随着5月下旬钢厂利润有所修复,少部分企业开始复产。整体来看,预估5月全国粗钢日均产量300万吨左右,6月份可能环比小幅增加。

当前中国经济复苏不稳固,其中居民消费持续复苏,外贸出口展现较强韧性,但固定资产投资增速放缓,主要是民间投资低迷。

分行业来看,5月份楼市复苏遇阻,房建速度缓慢。中指研究院数据显示,5月前三周,重点50城商品住宅周均成交较上月周均水平下降17.7%。1-5月我国规模以上工业企业利润总额同比下降20.6%,其中制造业利润总额同比下降27.0%,由于需求不足,工业企业整体盈利能力偏弱,投资积极性较低。目前基建投资依旧担当稳投资的主力军,截至5月29日我国新增地方债发行规模已超2.2万亿元,1-4月企业中长期贷款同比多增超3万亿元,有力支撑基建投资的资金需求。

统计局数据显示,5月份,中国制造业PMI为48.8%,比上月下降0.4个百分点。其中,生产指数和新订单指数分别为49.6%和48.3%,比上月下降0.6和0.5个百分点。当月,建筑业商务活动指数为58.2%,比上月下降5.7个百分点。其中,建筑业新订单指数为49.5%,比上月下降4.0个百分点。

尽管基建投资有望维持较快增长,但房地产投资低迷,制造业供需双弱,加上高温多雨天气影响,5月份钢材需求继续萎缩。进入6月份,需求不足的制约因素仍在,或延续疲弱态势。

综合来看,当前钢厂延续低效益态势,但亏损面已明显收窄,部分钢厂开始复产,预期6月份粗钢日产环比小增,原燃料价格进一步下探空间或不大。同时,由于楼市复苏遇阻,固定资产投资增速放缓,中国及欧美制造业持续萎缩等因素制约,6月份钢材需求仍不乐观,除非国内宏观政策调控力度加码。短期来看,钢市供需偏宽松格局延续,钢价或呈现弱势区间震荡运行。

本文作者可以追加内容哦 !