概述:纵观2月份,企业生产经营成本高、利润低,对价格形成了有效支撑,并在供需关系好转的推动下,价格偏强震荡。3月份建筑钢材基本面如何演变,价格如何演绎?笔者尝试通过以下角度进行分析解读。

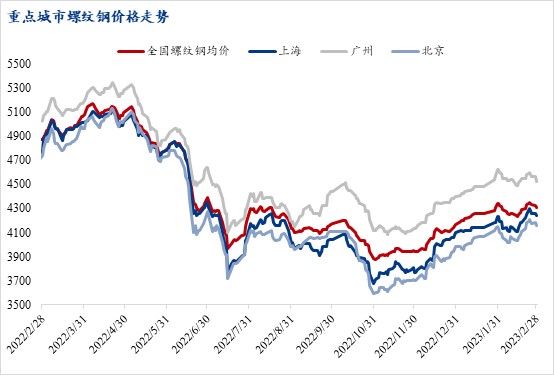

一、2月份全国螺纹钢均价先扬后抑

数据来源:钢联数据 2月份国内建筑钢材价格先扬后抑态势。截止2月28日,主要城市螺纹钢全国均价4307元/吨,月环比上涨22元/吨。主要城市上海、广州、北京价格走势稍有差异,三城螺纹钢价格月环比分别上涨60元/吨、下跌20元/吨和上涨40元/吨。 截止2月28日,Mysteel长材指数报收178.67,月环比上涨1.02%,年同比下跌11.92%;Mysteel螺纹钢价格指数报收170.60,月环比上涨0.71%,年同比下跌11.51%;Mysteel线材价格指数报收186.16,月环比上涨0.67%,年同比下跌10.43%。

二、企业生产积极性不及预期 1、企业开工率继续回升,不及预期

数据来源:钢联数据 受制于生产利润,高炉企业开工率恢复缓慢,大幅低于去年同期水平,尽管电炉企业表现出一定复工意愿,其开工率也同样低于去年同期。以螺纹钢为例,七大区域开工率月环比六增一降,其中华北区域开工率环比降幅最大,为7.14%,东北区域开工率环比增幅最大,为18.75%。分工艺来看,长流程生产企业开工率环比小幅下降,短流程生产企业开工率环比大幅增加。年同比来看,全国建筑钢材生产企业开工率低于去年同期水平。 截止2月23日,螺纹钢开工率为44.59%,月环比回升7.87%,年同比下滑5.90%;线材开工率为57.99%,月环比回升10.06%,年同比回升0.59%。分工艺来看,长流程企业螺纹钢开工率环比下降0.46%,短流程企业螺纹钢开工率环比回升29.41%;长流程企业线材开工率环比回升4.79%,短流程企业线材开工率环比回升47.62%。

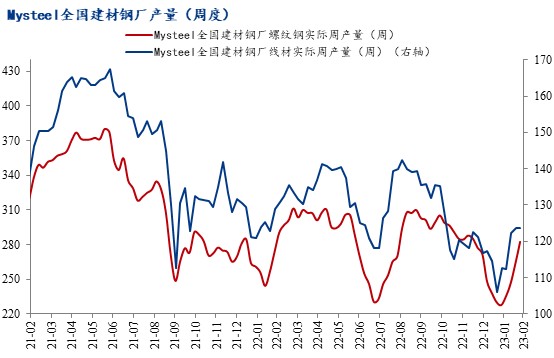

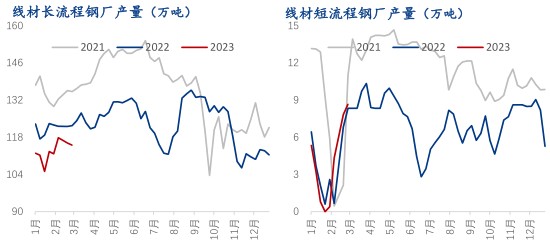

2、产量回升速率不及预期

数据来源:钢联数据 原材料成本高企,企业在采购情绪和生产情绪上均较为谨慎,钢厂产量增速缓慢,尤其是长流程企业。分区域来看,以螺纹钢为例,七大区域产量月环比六增一降,其中华北区域产量环比下降1.25万吨,华东区域产量环比增加最多,为28.20万吨。分工艺来看,长流程企业产量月环比明显增加,短流程企业产量月环比明显增加。年同比来看,全国建筑钢材产量小幅高于去年同期水平。 截止2月23日,螺纹钢周产量为282.17万吨,月环比增加54.94万吨,年同比增加8.62万吨;线材周产量为123.72万吨,月环比增加11.06万吨,年同比减少5.23万吨。分工艺来看,长流程企业螺纹钢产量月环比增加20.06万吨,短流程企业螺纹钢产量月环比增加34.88吨;长流程企业线材产量月环比增加2.39万吨,短流程企业线材产量月环比增加8.67万吨。

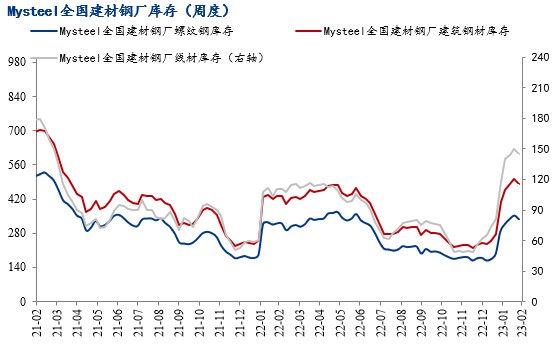

三、建筑钢材总库存同比下降,钢厂库存率先出现拐点 1、厂内产销基本面快速好转,厂内库存出现拐点

数据来源:钢联数据 产量增速偏缓,而厂内订单明显增加,厂内库存出现拐点。以螺纹钢为例,分区域来看,七大区域厂内库存月环比五增二降,其中华东区域厂内库存环比增幅最大,为15.27万吨,西北区域厂内库存环比下降0.84万吨,整体库存月环比大幅增加,小幅高于去年同期水平。 截止2月23日,Mysteel统计建筑钢材钢厂库存总量为482.69万吨,月环比增加76.82万吨,同比增加51.25万吨;其中螺纹钢库存337.30万吨,月环比增加49.45万吨,年同比增加16.59万吨;线材库存145.39万吨,月环比增加27.37万吨,年同比增加34.66万吨。

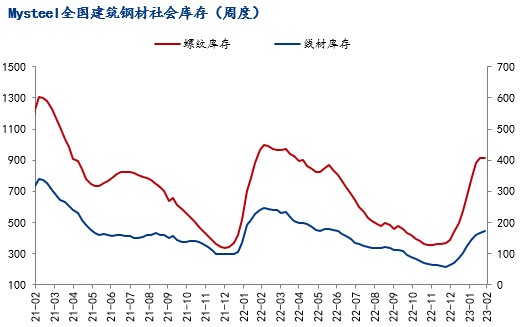

2、市场需求韧性强,社会库存增幅逐周收窄

数据来源:钢联数据 尽管冬储资源陆续到货,但得益于市场需求表现出了较好的弹性,社会库存增速明显小于往年同期水平。以螺纹钢为例,分区域来看,七大区域社会库存月环比全部增加,其中华东区域环比增加最大,为68.42万吨。全国建筑钢材社会库存月环比明显增加,但库存水平明显低于去年同期。 Mysteel统计建筑钢材社会库存总量为1090.21万吨,月环比增加292.47万吨,年同比下降114.94万吨;其中螺纹钢库存915.94万吨,月环比增加242.41万吨,年同比下降49.34万吨;线材库存174.27万吨,月环比增加50.06万吨,年同比下降65.60万吨。 综合厂内库存和社会库存来看,随着供需关系的好转,库存增速逐周收窄,月环比明显增加,年同比大幅下降。Mysteel统计建筑钢材整体库存总量为1572.90万吨,月环比增加369.29万吨,年同比下降63.69万吨。

四、Mysteel全国日均成交量明显回暖

数据来源:Mysteel钢材事业部 具体来看,得益于下游陆续开工,各区域成交量环比均出现明显回升,其中北方区域增幅明显高于南方区域,东北区域增幅最大,为948.05%。年同比来看,七大区域均出现明显增加,其中华北地区增幅最大,为182.78%。 Mysteel统计2月份全国日均成交量为13.44万吨,月环比回升106.62%,年同比回升82.77%。

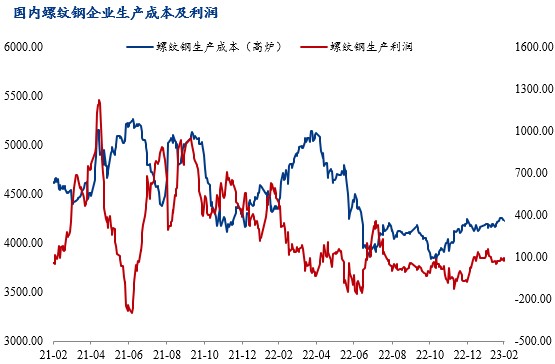

五、钢厂成本小幅增加,销售利润依旧偏低

数据来源:钢联数据 铁矿石价格月内偏强震荡、焦炭价格月内大体持稳,螺纹钢生产成本小幅增加,螺纹钢价格偏强运行,钢厂盈利率大体稳定,但盈利水平依旧偏低。 截止2月28日,高炉厂螺纹钢生产成本为4231元/吨,电炉厂生产成本为4330元/吨,当前市场螺纹钢销售均价为4307元/吨,其中高炉厂生产螺纹钢平均利润76元/吨,电弧炉企业生产螺纹钢平均利润为-23元/吨。

六、总结 钢铁原材料管控加强 确保市场平稳运行 2月17日,大商所发布市场风险提示公告称,近期,影响市场运行的不确定性因素较多,铁矿石等品种价格波动较大。请各市场主体理性合规参与,防控风险,确保市场平稳运行。 2月17日,邯郸市发布重污染天气橙色预警启动II级应急响应。Mysteel了解到邯郸地区本轮限产后,多家钢厂表示计划烧结限产50%。 2月28日,国家统计局发布《2022年国民经济和社会发展统计公报》。其中,2022年我国粗钢产量101795.9万吨,同比降1.7%;钢材产量134033.5万吨,同比增0.3%。

国内建筑钢材基本面有望进一步好转,库存将持续去化 1、钢厂生产利润有望增加,但心态仍趋谨慎 当前无论是铁矿石价格抑或是废钢价格均处于高位,且后者由于资源紧俏原因,价格更为坚挺,导致钢厂采购谨慎,原材料可用天数处于中等偏下水平。于此同时,较低的生产利润也抑制了钢厂的生产积极性。分工艺来看,高炉产量仍有一定的增长空间,电弧炉企业增量空间有限。预计在订单进一步增加的支撑下,厂内利润有望增加,但钢厂对提高产量的心态仍将谨慎。

2、建筑钢材消费将进一步提升,旺季需求值得期待 房地产数据表明,其用钢需求已经触底,另一方面,基建正在发力,多数区域基建带来的消费正在增长,下游复工后陆续释放订单,建筑钢材消费稳步增长,即便在价格调整的时段里,需求韧性依旧较强。旺季来临,而且距离去年一季度消费高点仍有较远距离,预计3月份建筑钢材消费韧性仍在,弹性较好,值得期待。

3、库存将很快出现拐点,去化速率可观 2月最后一周,全国建筑钢材库存周环比仅增加了11.52万吨,库存拐点隐现。在旺季需求的加持下,库存很快将出现拐点,全国建筑钢材库存高点也将低于去年同期,意味着钢厂、市场均不存在库存压力。在供需基本面进一步好转的背景下,库存去化速率较快成为大概率事件。 综合来看,3月份基本面格局将变为供需双增、成本高利润低、库存下降。

预计3月份国内建筑钢材安全边际依旧较高,有冲高空间。需要警惕的是,钢厂生产谨慎,原材料价格反复的风险加大,成本支撑力度减弱有导致价格在月内中后期出现调整的可能性,重点关注生产利润的变化。