联博月度评论 | 磨底时刻,彰显A股性价比优势

A股投资信心尚未复原

三季度以来A股依然呈现下跌趋势,上证指数、沪深300指数、中证800指数自7月份以来分别下跌7.8%、7.7%及7.9%(截至9月19日)。宏观经济数据持续疲软压抑着市场信心,此外,投资者一窝蜂涌入固收类产品不仅使债券收益率频创新低,也对股市产生资金排挤效应。除此之外,全球股市自7月中旬起震荡加剧,市场担忧日元升值将导致日元套息交易(carry trade)反转,加上美国科技股估值过高,以及美国经济衰退风险等担忧,上述外围因素也加剧A股的跌势。

A股具有性价比优势

虽然当前市场信心依然低迷,但历史经验显示这通常是长线布局、并挖掘超额收益(alpha)的最好时机。

首先,A股史上的几个重大底部皆出现于估值偏低的时刻,例如:2005年6月、2008年10月、2013年6月及2019年1月。当前沪深300指数的市净率仅1.2倍、市盈率仅10.8倍,皆已达历史底部区间的水平。

再者,从股票相对债券的的性价比来看,A股已具备长线投资价值。

下图1为A股整体股息率相对国债收益率的长期走势,历史经验显示每当股息率明显高于国债收益率时,通常是长线配置股票的好时机。此时代表投资者“规避风险”的心态占了上风,即使明知债券的收益率偏低,投资者为了获得“安全感”,还是会一窝蜂涌进这个已经过于拥挤的资产。

然而,国债收益率高于股息率的时间通常短暂,过去10年仅占约11%的时间。在“均值回归”的定律下,长期而言最可能发生的情境是:(1) 股价上涨,使股息率下降至低于国债收益率的正常水平;(2) 国债下跌,使国债收益率上升至高于股息率的正常水平;或者 (3) 前述两者同时发生。无论何种情境,都显示当前股票相对债券的长期收益潜力是较高的。

红利板块仍有机会

在市场beta短期内仍有不确定性的情况下,我们认为专注于找寻超额收益(alpha)可能是较好的解决方案。联博目前仍看好“红利板块”主题的长线投资机会,即使近期许多红利股票出现了回调。

我们认为从政策面的角度来看,4月中旬推出的新「国九条」鼓励上市企业关注投资者回报,有望使分红增加并常态化;此外,从宏观经济层面来看,随着经济增长放缓,企业资本支出也会下降,因此企业将有更充裕的现金可以进行分红和股票回购。

虽然看好“红利板块”主题,但联博认为应该以“自下而上”的角度精挑细选,而非盲目买进股息率高的企业。稳健的现金流才是支撑企业能否稳定分红的基石。

目前联博关注高速公路、港口和其他基础设施运营商的投资机会,这类企业的分红具有吸引力,且业务及现金流也相对稳定;此外,部分出版行业因为具备市占率高等优势,其现金流及分红情况也比较稳健,因此具备投资价值。

A股有望渐入佳境

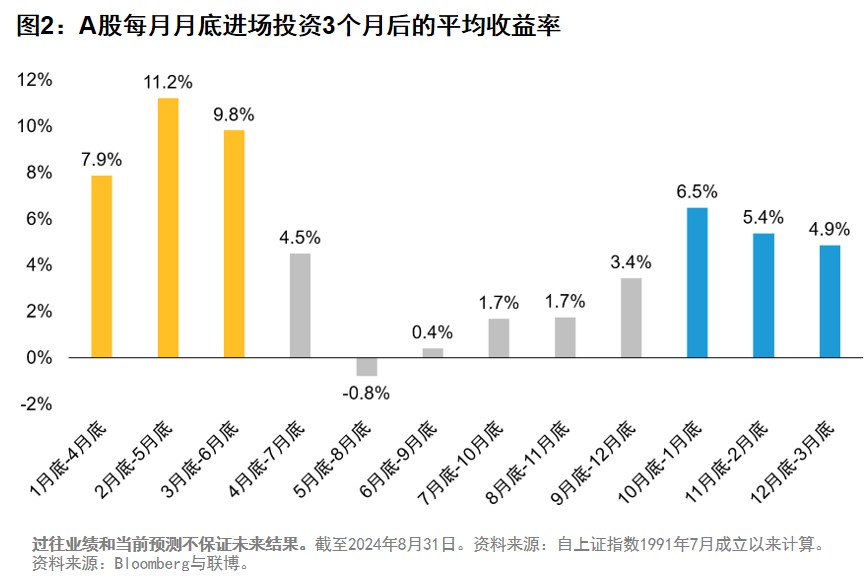

最后,时序将进入四季度,历史经验显示这通常是A股渐入佳境的时候。下图2统计了上证指数成立以来,每月月底投资满3个月的平均收益率。我们可以观察出,通常四季度及隔年的一季度是A股投资的甜蜜点。特别是经历了比较艰困的二季度及三季度后,加上外围干扰因素有望减少(美联储降息已靴子落地,11月初美国总统大选结果底定),或许A股有望迎来否极泰来的时刻。

本文包含的信息反映了联博基金管理有限公司(下称“联博基金”)的观点以及截至本文发表日联博基金认为可信的信息。联博基金对相关数据的准确性不做任何陈述或保证,而且无法保证本文中的任何预测或观点将得以实现。过往的业绩不能保证将来的表现。本文中陈述的观点也有可能在本文发表后发生变化。本文信息仅供参考,不构成任何投资建议。联博基金不提供任何有关税务、法律或会计的建议。本文未考虑任何投资人的投资目的或财务状况,投资人在作出投资决策前应与相关专业人士讨论其具体情况。

联博指AllianceBernstein L.P.及其关联公司。联博基金与股东之间实行业务隔离制度,股东并不直接参与联博基金的投资运作,股东的过往投资业绩不代表联博基金的投资业绩,且不构成对联博基金管理基金业绩表现的保证。[A/B] 标志为 AllianceBernstein的服务标记,而AllianceBernstein 为注册商标,须获得其拥有人AllianceBernstein L.P. 的批准方可使用。2024 AllianceBernstein L.P.

本文作者可以追加内容哦 !