10大量化王者!华夏孙蒙、招商王平、国金马芳。。。

限购了个寂寞

昨天看到个消息,有点无语。

某基金公司发公告称,旗下一只量化基金,暂停1000万以上大额申购,限购原因是保护基金份额持有人的利益。

看到后bo姐第一反应是,真良心啊,肯定业绩很好,现在被人疯抢,规模扩张,容量不够了,能及时封盘,很不错,我得去买点。

然后bo姐去查了下,一口老血喷出来。

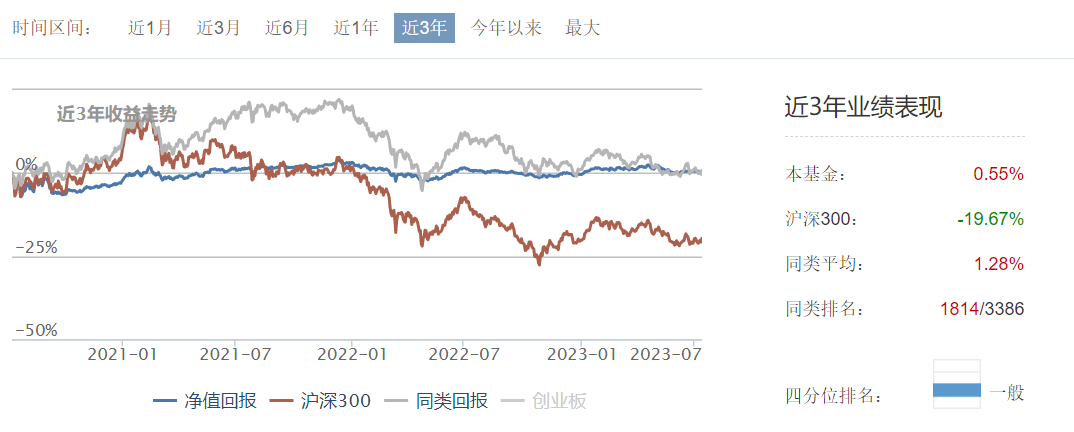

论业绩,近三年0.55%的收益,曲线很平稳,平稳的不赚钱。保护持有人利益,哪来的利益啊?

论规模,总共就一个多亿,还限购1000万。。。

看下来也大概明白了,这段时间主观表现不行,量化整体表现更好,受到一定关注,这是出来刷存在感了。

限购本来是挺好的,目的是控制规模,同时能让更多普通基民买到产品,结果被整成噱头,愣是玩坏了。

业绩不怎么显眼,花活倒是不少。

反观一些近三年业绩出众的基金,限购都是几万几十万,那才是真的想保护投资人利益。

话说到这了,《13只最牛指数增强基金!中证500、中证1000、沪深300。。。》中欠大家的作业也该补上了。

Bo姐今天把市场上的量化基金都过了一遍,删去了指数增强的、行业主题的,筛选出如下10只全市场选股基金。

看了下,这些基金的基金经理都是任职了一段时间了,基本都是完整业绩。

我们知道,A股市场风格切换快,今年优秀的公募基金,明年可能就歇菜,甚至沦为倒数,看过往业绩来买,胜率很有限。

不过,公募中的均衡派还有量化基金,往往都是分散度很高的,风格不那么单一,有更好的持续性。

经历了这两年的毒打,大家应该也不像2019年、2020年那样多巴胺旺盛了,知道了基金除了收益高,稳定性也很重要。

量化基金,正是符合这一需求的。

根据Choice 数据,截至6月中下旬,808只量化基金(份额分开计算)近一年有552只产品取得正收益,获取正收益的量化基金比例为68.32%。

形成鲜明对比的是,超7成权益类基金近一年呈现亏损状态。

攻守兼备的量化基金

10只基金中,过去三年收益特别出众,又很好的控制回撤的基金有国金量化多因子股票A、大成景恒混合A、招商量化精选股票A和华夏智胜价值成长股票A。一个个来说下。

1、国金量化多因子股票A,基金经理:马芳,姚加红,小盘成长。

这只基金有两位基金经理,核心是马芳,IT出身,多年实业经历,2016年加入国金,现任量化投资部副总经理。

国金的量化策略是不加人工干预的,这只国金量化多因子整体偏小盘成长风格,基金的择时能力较差,但选股能力出色。

持仓非常均衡,同时布局多行业,单行业占比多在15%以内。持股集中度极低,20%以内。

可以看到,基金在2019年到2020年表现是较弱的,收益不太够看,但是2021年到2023年,连续三年收益10%以上,近三年最大回撤21.07%,这个稳定性极强。

数据来源:同花顺iFind,截至2023一季度

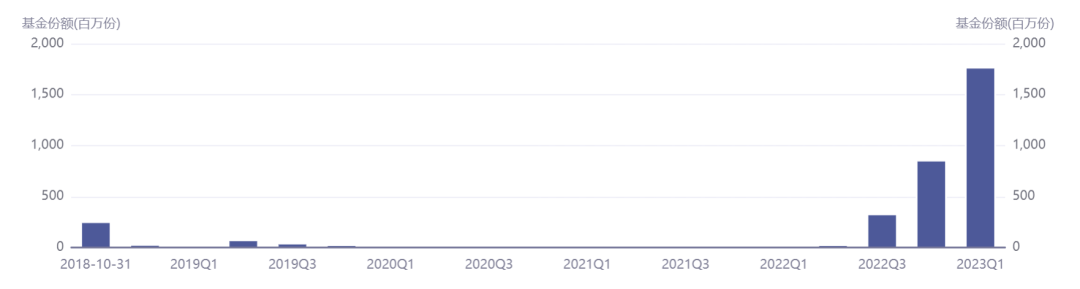

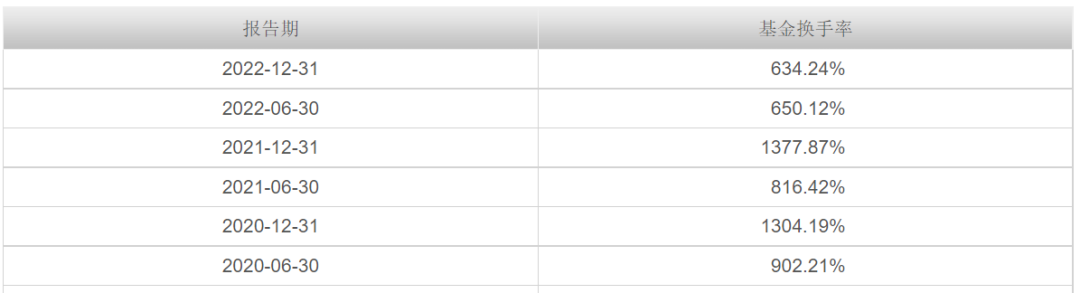

而以前基金的换手率很高,达到800%上下,如果规模不加以控制,扩张太厉害,交易部分带来的收益恐怕会有衰减。

2、招商量化精选股票A,王平,小盘价值+小盘成长。

王平已经是13年老将了,2006年加入招商基金管理有限公司,曾任风险管理部数量分析师等职位。

他从2016年3月开始管理招商量化精选股票A,任职7年多,累计回报148,17%,同类排名50/163,非常出色(数据来源:同花顺iFind)。

基金也是非常分散度的风格,但是会对一两个行业进行超配,2019年是医药,2020年是机械设备,2021年是基础化工,2022年汽车,今年一季度是建筑装饰。

基金是多因子选股框架,基本面为主,技术面为辅,据王平透露,他是用30个指标构建PB-ROE量化投资框架。即在估值中枢(PB)相对稳定的行业,选择具备一定成长性(ROE)的股票进行投资。

他的持仓多是100多亿的小盘股,偏左侧建仓。

从年度表现来看,王平比马芳的进攻性更强,2022年是亏损了一些,但其他年份的收益更好。

王平的基金最近同样受到追捧,A类和C类总规模已经30多亿,不过王平的换手率一直是比较低,理论上来说规模扩张的影响会小一点。

而且基金从这月3号开始限购5万,基本是告别机构投资者和中高净值了,后续应该不会上太快。

不得不说,这才是真正的限购。

3、大成景恒混合A,苏秉毅,小盘价值为主+小盘成长。

苏秉毅也是11年的老将了,2008年加入大成,曾任指数与期货投资部副总监,现任混合资产投资部副总监。

苏秉毅是主观和量化结合的风格,之前bo姐写指增,盛丰衍也是这类。Emm,先持观望态度吧,不太好讲。

然后大成景恒混合A整体是小盘反转风格,小盘价值为主,但从2021年开始在逐渐增加小盘成长风格的配置。

基金目前规模较小,然后换手率偏低,目前不太用担心规模问题。

4、华夏智胜价值成长股票A,孙蒙,孙然晔,小盘成长为主。

孙蒙是理学硕士,目前有三年以上基金经理任职经验,之前的文章也介绍过,他管理的华夏中证500指数增强也是表现非常出色的。

孙蒙是采取的传统多因子+AI的策略,注重整个投资性价比。

这只华夏智胜价值成长股票A也是非常分散,然后和招商量化精选股票A类似,重仓股PE极低,只有10倍不到(数据来源:同花顺iFind,截至2023年一季度)。

基金的换手率是公募中较高的,但目前规模还比较小,不用太担心扩张问题。

数据来源:天天基金网

总的对比下来,bo姐是倾向于王平的招商量化精选和孙蒙的华夏智胜价值成长,看重组合性价比,选取低估的小盘股分散布局,规模也很适中。

最后提醒下,这段时间量化很火,但量化投资也不是那么好做。很多就是无效分散,不见得比指数强太多。大家还是要警惕那些业绩上不来,蹭风口一把好手的基金。

还有就是,虽然量化受市场风格的影响不是那么大,但本身容量也是比较有限的,规模扩张太厉害的,也要警惕超额衰减。

【风险提示】本文仅供参考,不构成投资建议或承诺。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !