散户逼空华尔街,美国机构焦头烂额

散户逼空华尔街,美国机构焦头烂额。万万没想到,远在大洋彼岸的国内私募也受到波及。

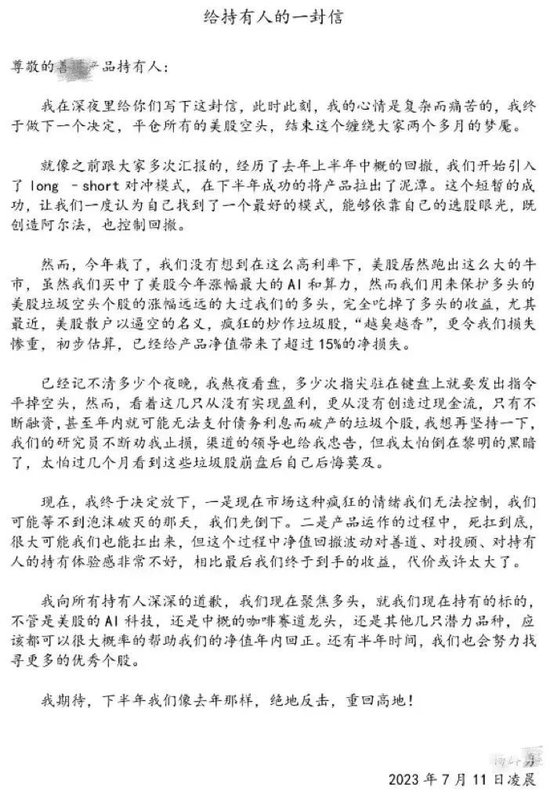

国内有家私募基金因做空美股亏到崩溃,决定收手,基金经理凌晨含泪写道歉信。

1

做空美股,亏到崩溃

经历了2022年上半年中概的回撤,这家私募去年引入了long-short对冲模模型,刚开始玩得很溜,去年下半年成功把产品拉出泥潭,一度以为找到了赚钱秘籍,能够依靠自己的选股眼光,既创造阿尔法,也控制回撤。

结果好景不长,很快栽跟头了。没有想到在这么高利率下,美股居然跑出这么大的牛市。

虽然他们买中了美股今年涨幅最大的Al和算力,然而用来保护多头的美股垃圾空头个股的涨幅远远的大过多头,完全吃掉了多头的收益,尤其最近,美股散户以福空的名义疯狂的炒作垃圾股“越皇越香”更令他们损失惨重。初步估算,已经给产品净值带来了超过15%的净损失。

在经历了多个夜不能寐的漫漫长夜,最终认错平掉空头仓位。决定放下的原因有两点:一是现在市场这种疯狂的情绪无法控制,可能等不到泡沫破灭的那天,自己先倒下。二是产品运作的过程中,死扛到底很大可能也能扛出来,但这个过程中净值回撤波动对公司、对投顾、对持有人的持有体验感非常不好,相比最后到手的收益,代价或许太大了。

这位基金经理在文末再次向所有持有人道歉,并表示未来产品聚焦多头,目前所持有的美股AI科技、中概的咖啡赛道龙头,还是其他几只潜力品种,他自信的认为大概率能帮助他们的净值年内回正。

这位基金经理也是市场老手了,从业25年,有17年海外投资经验。实际上,今年被美股征服的,还有很多华尔街精英,他们也头痛。

今年以来,美股上演史诗级逼空行情,尤其是一些基本面不佳的公司,对冲基金等机构投资者大量做空,但散户疯狂做多,推动股价持续上涨。这还没完,对冲基金被逼空,平仓也要被迫重新买入这些公司的股票,又进一步推高股价。

到底还是成熟市场散户厉害,把机构朝死里逼。

2

暴亏8778亿!

美股空头上半年总计损失1221亿美元,折合人民币8778亿元。

金融数据公司S3 Partners Research周五发布的一份报告显示,科技股今年以来的大幅上涨给做空者带来了巨大损失。

S3 Partners董事总经理Dusaniwsky表示,截至6月底,美国股票空头头寸从2022年底的8640亿美元攀升至1.001万亿美元。这在很大程度上是由对冲基金推动的,它们在增加投资组合杠杆的同时,正在对冲自己的多头股票押注。

今年前六个月,空头总计损失了1221亿美元,其中仅在其中仅在特斯拉(271.99, 2.20, 0.82%)、英伟达和苹果(189.77, 1.69, 0.90%)三只股票上就遭受了近300亿美元的损失。做空特斯拉损失130亿美元,做空英伟达损失91亿美元,做空苹果损失75亿美元。

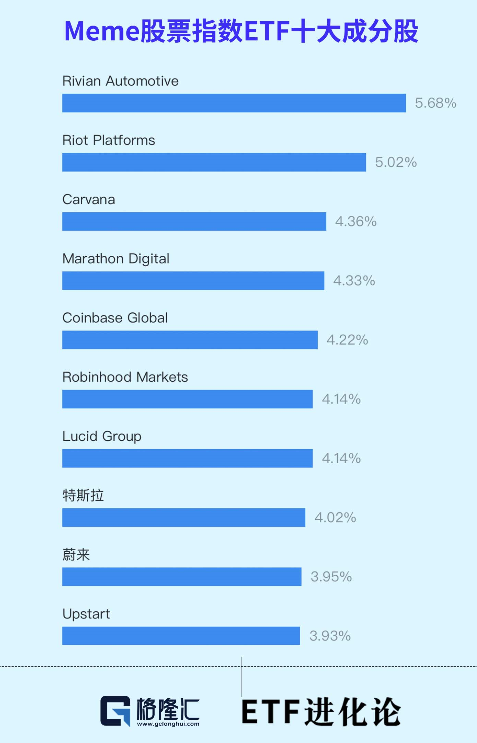

由Carvana、Rivian、Riot Platforms等公司组成的散户抱团股指数ETF——Meme股票指数ETF在过去三个交易日上涨近10%,今年以来涨幅超55%。

Meme追踪的是由25只在美国上市的股票组成的等权指数,这些股票的社交媒体活跃度得分较高,空头比率也较高。

Meme股票指数ETF第三大成分股Carvana,今年以来涨幅超650%。Carvana是二手车在线零售平台,在过去三年里烧掉了超过45亿美元的资金,在2023年一季度收入26.06亿美元,同比减少25.48%,净亏损2.86亿美元,同比收窄43.48%。今年以来,做空Carvana的投资者亏损已经超过10亿美元。

思睿首席经济学家洪灏在下半年投资机会分享会上提到,现在没法空美股,因为这个市场太强了。

洪灏坦言,美国一季度上市公司盈利超预期,虽然基本面,银行信贷收紧,销售增速下降,工人工资增速下降及渠道存货的上升,都在告诉你,历史上它必然衰退,基本上板上钉钉;但是你现在就是没有办法空它,一个基本面这么差的市场,它的股价却这么坚挺;很多人想着,可能今年四季度是不是就会衰退了,但是美国居民存款大概有6000多亿,足够他花到年底了。

华尔街大空头威尔逊发出警告,别再指望企业财报季会推动美股继续上涨。

3

考验美股真正实力的时刻要来了

今年以来,以科技股为主的纳斯达克(13918.9632, 158.26, 1.15%)综合指数是美国三大股指中表现最好的,涨幅接近31.47%,主要归功于人工智能热潮带来美股科技巨头飙涨。

美国基准股指标普500指数和蓝筹股道琼斯(34347.4297, 86.01,0.25%)工业平均指数今年分别上涨了15.62%、3.36%。

今年A股市场纳斯达克ETF涨幅超30%,标普500ETF(446.02, 3.56,0.80%)涨幅近20%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

考验美股真正实力的时刻要来了,美股第二季度财报季将于7月14日开始披露,摩根大通(148.15, 0.73, 0.50%)、花旗集团、富国银行(43.26,0.52, 1.22%)等知名银行将率先公布最新财报。

7月最后一周将进入财报季密集披露期,届时科技巨头将发布第二季度财报,微软(337.2, 4.73, 1.42%)和Alphabet都将于7月25日公布,Meta Platforms 将于7月26日发布,亚马逊(130.8, 2.02, 1.57%)将于7月27日发布。苹果选择在8月3日公布财报,是FAAMG中最后一只公布财报的股票。

机构预计投资者可能面临三年来最糟糕的财报季,根据FactSet的数据,在2023年第一季度标准普尔500指数成份股公司的每股收益下降了-2.0%后,第二季度每股收益预计将继续按年下降6.8%。

FactSet指出,如果预测准确,将标志着标普500指数盈利年率创下了2020年第二季度以来最低,也意味着标普500指数成份股公司盈利连续第三个季度按年下降。

华尔街最著名的空头之一摩根士丹利(85.77, 0.81, 0.95%)美股略师的迈克尔·威尔逊,今年以来始终对美股能否持续上涨持怀疑态度。

威尔逊在一份最新报告中写道,随着第二季度财报本周开始,好于预期的说法可能对美股不会再奏效了。他警告称,鉴于股票估值上升、利率上升和流动性减少,此次企业给出的盈利预测将比以往更加重要,股票的关键将取决于公司对本季度(即三季度)的指引,而不是业绩本身。

美股这场史诗级逼空行情到底谁买单,华尔街也在盘算。这戏剧性的行情,想起巴菲特搭档芒格说过的一句话:在市场待久了,你就知道什么事情都有可能发生。即便是最聪明的人,来到股市也照样被修理。

美国有一家基金公司,1996年管理的资产超过1400亿美元,合伙人都是名校高材生,诺贝尔奖得主、美联储副主席位列其中,堪称每平方英寸智商密度高于地球上任何其他地方的华尔街梦之队,它取名“长期”,结果五年就破产了。

太阳底下没有新鲜事,行情总是在绝望中诞生,在犹豫中前行,在疯狂中成熟,在憧憬中灭亡。

本文作者可以追加内容哦 !