非农大军将至 多头能否逆转战局

一、9月行情回顾

9月份公布的非农业就业人口数据给市场多头带来了意外之喜,行情为多头献上最后的力量,助推黄金上攻1830的压力位。但多头却没能够坚守阵地。相反,在9月份走出单边空头趋势,自前期高点1833附近一路震荡下行至最低1722附近,跌幅近90美金。尽管中间有过几次小幅反弹,但都无法阻止黄金下跌的大趋势。当前黄金依然处于下跌趋势线的压制当中,本次非农业就业人口数据或将再为本轮行情迎来重要转折点。

9月中旬,美联储公开市场委员会宣布,将联邦基金利率目标区间维持在0-0.25%不变,这符合市场预期。同时,美联储将继续以每月至少800亿美元的速度增持美国国债,并以不低于每月400亿美元的速度购买机构抵押贷款支持证券,该行为将持续至充分就业和物价稳定为止。当晚黄金率先上攻1787附近,随后展开下跌攻势,并且在下跌过程中不断创出新低,直至1740附近才企稳。

美联储主席鲍威尔在随后的发布会上表示,美联储最早可能在11月的政策会议上宣布缩减购债。美联储官员普遍认为,只要美国经济复苏符合预期,明年年中结束缩减资产购买计划是“合适的”。这也就意味着,美联储在年底宣布缩债将成为大概率事件。

今年下半年以来,世界似乎不大太平。美军撤离阿富汗的同时也引发了不少摩擦冲突,使得市场情绪进一步调动。而进入9月以后,市场围绕着美联储利率决议进入调整区间。欧美股市自9月中旬以来进入巨震。市场各方情绪汇集,似乎都在等待一份有说服力的非农数据报告。因此,本月非农数据如果好于市场预期,将大概率促使美联储在11月宣布缩债,进一步打压黄金市场。但如果数据持续爆冷,不排除美联储将延后至12月宣布缩债,那对于黄金多头而言,或许是一次重要的反击机会。

二、缩债与政府债

1、债务上限再度成为泥潭

今年9月以来,美国财政部部长耶伦多次警告国会两党议员,美国如再不采取行动提高债务上限或则暂时取消债务上限,财政部将在10月18日用光现金,那美国将出现债务违约危机。这可能会使美国面临金融危机和经济衰退。

许多共和党议员表达了对高通胀的担忧,并敦促民主党独自提高债务上限。鲍威尔和耶伦则坚持认为,目前的通胀问题只是由于供应链中断导致的,预计随着供应链问题得到解决,通胀压力就会消退。

(注:本文图表数据仅作为交易分析的部分依据,不作为真实交易数据解读,数据来源于网络相关统计。)

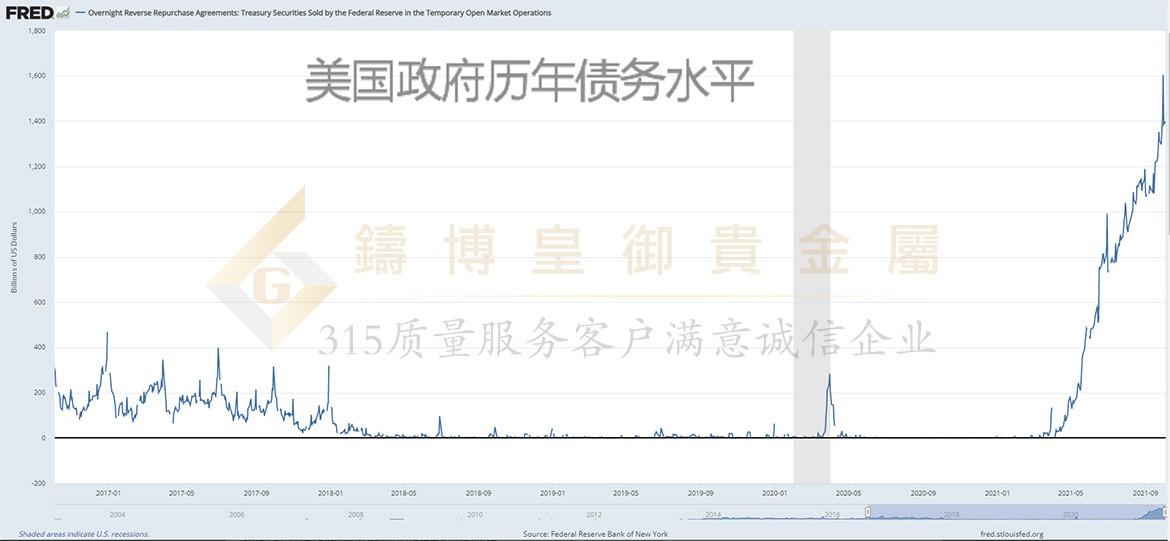

美联储隔夜逆回购使用量继续创新高,9月28日隔夜逆回购市场总计使用了1.365万亿美元,超过一周前刚创下的最高纪录。美国债务上限问题使得美国经济面临着更大的风险,美债收益率和美元也继续上涨,纷纷创出近期高点。

我认为,美国债务上限问题将会是短期核心风险,但最终得到有效解决的概率依然较大。美国两党人士不会因为各自的政见不同而使得美国陷入新的经济泥潭之中。

2、鲍威尔和他的小老鹰

9月的美联储利率决议,鲍威尔延续此前全球央行年会鹰派的言论。他表示,美国距离充分就业还有很长的路要走,而当前美联储已经满足了减码缩债的条件。通胀压力依旧是当前一大难题,供需关系失调,但通胀压力将会有所回落。鲍威尔的鹰派观点,使得市场认为,美联储在今年11月将开始缩减购债,在2022年年中结束购债,每月缩减购债约150-200亿。

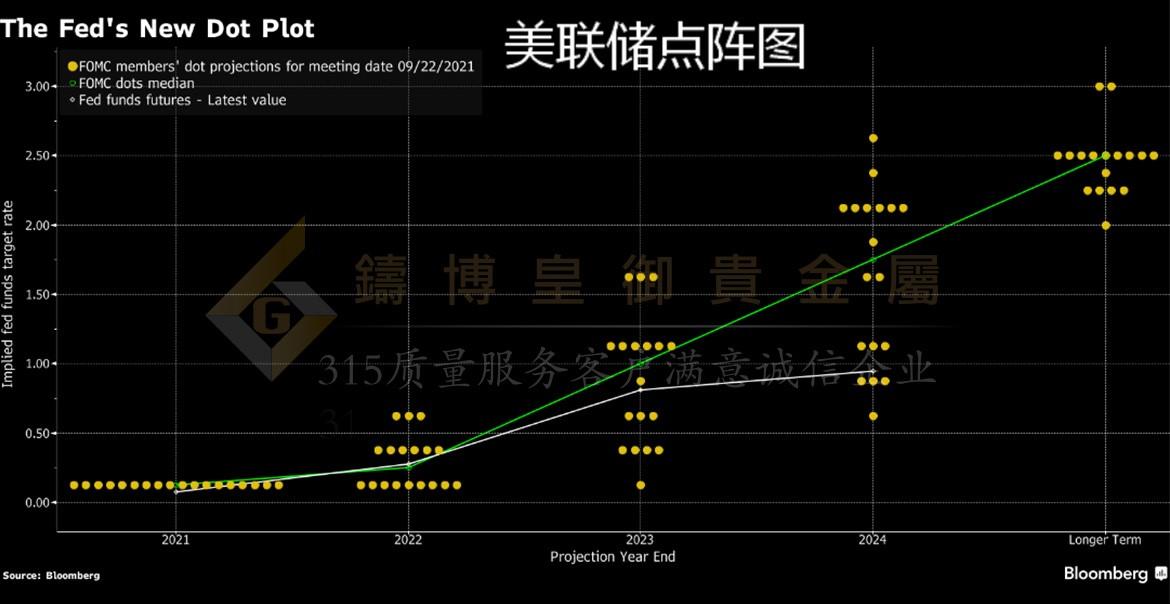

美联储9月议息会议公布的会议决议、点阵图和经济预测都偏鹰。最新的点阵图显示,9名委员预计美联储将在2022年开始加息,占了所有会员数量的一半;其中有6名委员预计在2022年加息一次,3名委员认为在2022年加息两次。

(注:本文图表数据仅作为交易分析的部分依据,不作为真实交易数据解读,数据来源于网络相关统计。)

本次议息会议整体偏鹰,而鲍威尔也难得展现出自己鹰派的一面,这对于市场有较为深远的影响。本次会议明确了接下来一段时间的货币政策,释放出政策转向的信号,并且使得加息预期提前。对于市场而言,美元指数和美债将大概率在下半年内继续上涨,黄金则继续维持弱势。

三、各路豪强与黄金价格分析

1、通胀对黄金的影响持续减弱

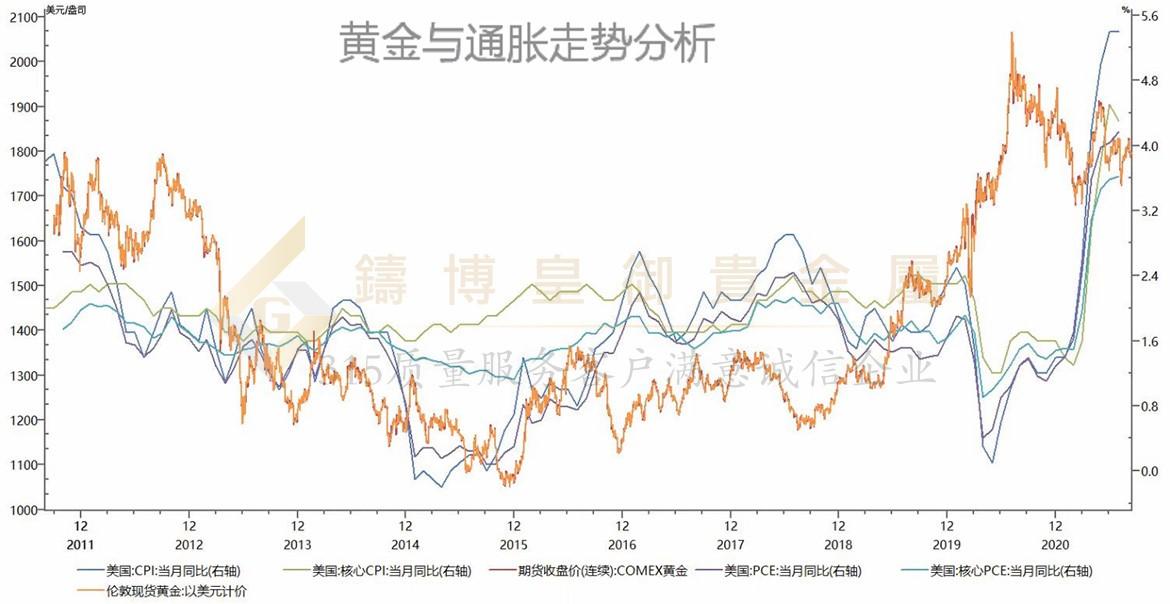

黄金具有较好的抗通胀属性,但黄金和通胀并不是单纯的同涨同跌关系。通过数据显示,自2020年2月以来,核心通胀和黄金之间的相关性为9.1%,整体通胀和黄金的相关性为8.5%;相较于2011年,核心通胀和黄金的相关性为9.2%,整体通胀和黄金相关性为37.9%。从相关性来看,黄金与通胀之间并没有显著的相关关系,高通胀会有利于黄金价格上涨,但并不一定会对黄金价格上涨产生实质性影响。

今年以来,通胀依旧高企,但黄金价格并没有随之上涨,反而出现大幅回落。这其中最主要的原因便是美联储货币政策的转向,并由此在美元指数和美债收益率上表现出来,进而影响黄金价格走势。

(注:本文图表数据仅作为交易分析的部分依据,不作为真实交易数据解读,数据来源于网络相关统计。)

美联储一直坚称,通胀只是暂时的,但不得不说,通胀问题已经成为美国经济亟需解决的安全隐患。美联储在近期的一系列会议中也表现出对通胀问题的担忧。因此,我认为美联储在接下来一段时间,不会放任通胀问题不管,紧缩的货币政策将会使得美元指数进一步上行,进而打压黄金价格上涨。

2、美债收益率与美元指数

美债是绝大多数固定收益了的基石,代表着市场无风险收益率。自7月中旬以来,美债收益率便徘徊于1.2附近。而到了9月中旬以后,美债收益率走出火箭上升的趋势,直线上攻。截止发稿前,美债收益率已经来到1.5附近。美债收益率的持续上涨,在一定程度上打压着黄金价格。

(注:本文图表数据仅作为交易分析的部分依据,不作为真实交易数据解读,数据来源于网络相关统计。)

美元指数自今年6月初以来便开启上行模式。美元指数一路由最低89.53一路上攻至最高94.51附近,创下了自去年9月底以来的新高。美联储货币政策的转向是美元走强的重要因素,也是近一段时间黄金价格走弱的主要原因之一。当货币政策收紧之际,流动性回收使得美元指数走强,而流动性下降则使得黄金承压。短期美元指数和黄金呈现出显著的负相关性,因此,在2021年下半年,美元指数对黄金价格走势有较大的参考价值。

美债收益率飙升,美元持续走强,使得黄金一直处于震荡下行的趋势当中。

3、对金市的影响

自去年公共卫生事件爆发以来,全球央行都致力于以宽松的货币政策来刺激经济复苏。全球宽松的大背景之下,必然导致货币贬值,通货膨胀。黄金作为规避通货膨胀的重要工具,自然是受到了市场青睐。伴随美国经济的复苏,美国就业数据逐渐走向稳定,经济状况也逐渐走出公共卫生事件的阴霾,通胀问题反而成为了美联储需要解决的大问题。美联储举起手中的屠刀,开始缩减购债。通过近期的一系列讲话我们也知道,美联储在11月缩债的概率是越来越大了。

综上所述,我们认为美联储在11月宣布缩债的概率较大,减债计划显然会刺激美元汇率走强,美元会回流,海外市场风险会加大,同时美联储承接美债的力度会下降,美债有可能遭到市场抛售,美债收益率会上行。这些因素都会进一步打压黄金价格。从长期来看,利空黄金的可能性较大。而本次非农数据,也将成为美联储11月会议前最重要的一项数据。这项数据将为后期市场方向打下结实基础。如果数据利空,黄金或将一泻千里。如果数据利多,也将成为空头高位布局的绝佳良机。

四、非农业就业人口数据前瞻

(一)数据回顾

最新公布的美国9月ADP就业人口数据为56.8万人,数据高于8月份的34万人,也超出市场预期,但黄金并没有因此而出现下跌,而是在1755-1765之间震荡。过去9月公布的美国8月非农业就业人口数据为23.5万人,美国8月失业率为5.2%。非农数据远远低于市场预期,但失业率则一直处于震荡下行的趋势当中。

数据反映出美国就业市场情况并不稳定。市场经济并没有因为疫苗的推广而逐渐走出经济阴霾。美国就业市场依旧存在较大的不确定性。

(二)非农数据或将持续低迷

纵观整个9月份公布的初请失业金数据,我们不难看出,整个9月份,初请失业金人数正在不断攀升。截至9月25当周初请失业金人数为36.2万人,该项数据创下了8月中旬以来的最高值。可见整个9月份,美国劳动就业市场情况并不乐观。再回顾上个月公布的非农业就业人口数据,数据相较前几月有较大落差,加上过去一月初请数据并不理想。因此,我认为本月非农数据或将有所反弹,但依然较为低迷,短时间很难恢复到8月以前的水平。

根据过去一个月的初请失业金数据,我个人预估本次非农业就业人口数据并不会特别乐观。美国非农业就业人口数据将大概率维持在50万左右。如果公布数据在50万人左右,显示出就业市场有所复苏,利空黄金。如果不及前值的23.5万人,那将直接利多黄金。

五、本次非农数据应对策略及思路

(一)非农数据低于前值

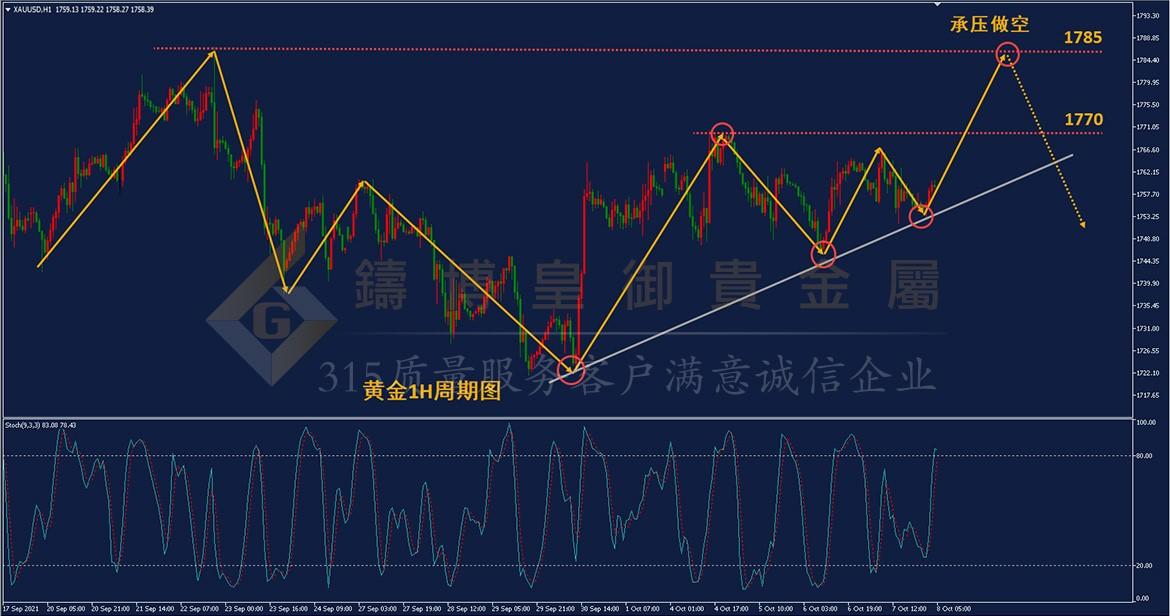

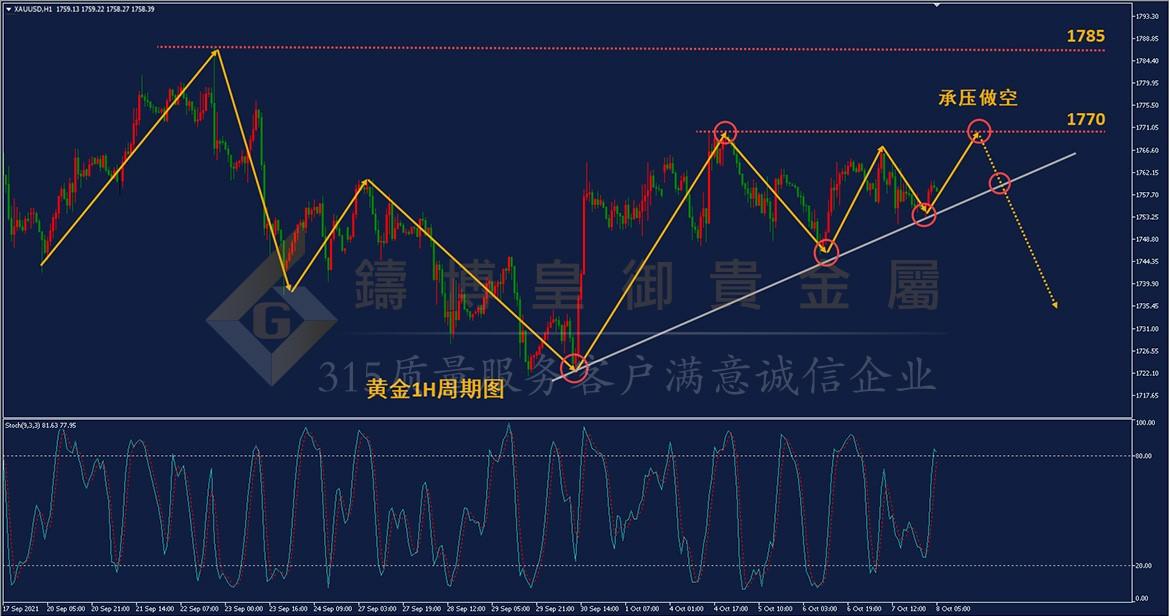

10月份美国非农业就业人口数据如果低于前值的23.5万人,那就表明就业市场疲软,经济复苏依旧缓慢。那数据则利多黄金。当前黄金正处于前期高点的压力位1770附近。如果数据利多,市场可借助此次机会一举突破压力位。但黄金的长期基本面依然偏空,此次突破高点压力后恰好是波段空单进场的好机会,因此,可以关注短期高点1785附近压力位,布局波段空单。

空单:1785.0附近轻仓尝试空单,止损1795.0,目标1770.0、1730.0附近。

(二)非农数据符合预期或高于预期

尽管9月整体初请失业金数据呈现出上升态势,但我们也不得不留心非农数据存在上涨的情况。如果数据好于高于前值也高于预期,那么则利空黄金。近期黄金整体呈现出反弹趋势,恰好近期反弹至前期高点压力附近。黄金本身便处于下跌趋势当中,数据利空恰好给空单进场的机会,因此建议可以尝试在前期高点附近布局空单。

空单:1770.0附近轻仓尝试空单,止损1778.0,目标1760.0、1730.0附近。

【以上观点属个人建议,仅供参考,据此交易风险自担。建议投资者以实际盘面走势具体分析应对。】