FX112-近期政策重心转向资金运用――7月金融数据综述

招商证券宏观谢亚轩博士团队长期致力于宏观经济研究,秉承全球宏观,本土智慧的独特视角,力争为投资者提供最宽视野、最接地气的宏观经济研究成果。

全市场权威债务、杠杆数据解读,只有债务周期不会说谎!

基本结论:

第一,三大实体部门7月末债务余额同比增速全面低于前值,合并来看,实体部门7月末债务余额同比增长11.1%,大幅低于前值11.5%。在方向上与我们之前的判断一致,我们更愿意相信这是政策主动引导的结果。在政策选择上,我们维持之前的判断,“现在问题的关键并不在于进一步刺激融资规模,而在于如何有效运用前期积累的信用创造(等待盈利底的形成)。”(详见《量价背离,谁主沉浮――6月全社会债务数据综述》,2019-7-16)我们并不认为,本轮实体部门加杠杆已经结束,从现有数据上看,四季度实体部门负债增速有望再创新高,但比6月末的水平高出的幅度将比较有限。我们仍维持之前有关“本轮实体部门负债增速底部确认在2018年11月”的判断,领先经济底1-2个季度。目前最新的扰动来自于8月初的年内第二次川普冲击(第一次是5月初),其影响还有待观察。

第二,具体来看,家庭部门负债增速大幅下行至16.5%,低于前值17.1%,再创2017年4月以来本轮下行周期的新低;其中中长期贷款余额增速下降至17.2%,小幅低于前值17.5%,短期贷款余额增速下降至14.FX1128%,大幅低于前值15.9%。我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应弱周期。

第三,政府部门负债增速在7月下降至13.4%,低于前值13.9%,与我们之前的判断一致;从高频数据上看,8月政府负债增速或继续下降,除基数因素外,也和近期政策意图转变有关,但目前尚难言政策趋势转紧。

第四,非金融企业负债增速回落至7.8%,仍处于本轮上行周期的高位。最近两个月(6、7月)PPI表现疲弱,不但同比增速连创新低,而且环比连续负增长;但从7月月内来看,工业品价格环比保持上升,显示4、5月份的不利冲击基本在6月底、7月初结束。我们之前预期的量升价跌、量主方向的情况正在逐步兑现。令人遗憾的是,8月初第二次川普冲击(第一次是5月初)来袭,但从目前的情况看,第二次川普冲击的影响明显弱于第一次,乐观一点,第二次川普冲击的不利影响在8月中旬就已基本结束。8月PPI环比或能基本保持平稳,在经历了年内两次负向冲击(第一次是4-5月、第二次是8月)后,盈利正在顽强的筑底(减税会带来一些对冲),将有利于非金融企业正常融资需求的恢复。

第五,金融机构方面,还需后续数据验证,目前基本判断7月货币政策较6月边际有所收紧,8月亦大概率不会较7月边际放松。

第六,资产配置方面,在8月初的第二次川普冲击之前,权益市场的底部温和抬升,十债收益率亦横盘震荡。随后这种状态被第二次川普冲击打破,权益市场和十债收益率破位下跌,国内外恐慌情绪集中宣泄。不过,我们仍然对国内经济保持乐观,除了实体部门融资需求依旧较为坚挺外,我们将目前的情况与2015年底、2016年初的极差情景做了对比,目前盈利和经济进一步走弱的空间已经很小,在第二次川普冲击过后,我们相信通胀和风险偏好会转向上升,十债收益率和权益市场中枢也将同步走升(详见《全球经济极差情景评估――兼评二季度货币政策执行报告》,2019-8-12)。

我们拆解的数据显示,考虑非标后,三大实体部门7月末债务余额同比增速全面低于前值,合并来看,实体部门7月末债务余额同比增长11.1%,大幅低于前值11.5%。在方向上与我们之前的判断一致,我们更愿意相信这是政策主动引导的结果。在政策选择上,我们维持之前的判断,“现在问题的关键并不在于进一步刺激融资规模,而在于如何有效运用前期积累的信用创造(等待盈利底的形成)。”

具体来看,政府部门负债增速在7月下降至13.4%,低于前值13.9%,与我们之前的判断一致;从高频数据上看,8月政府负债增速或继续下降,除基数因素外,也和近期政策意图转变有关,但目前尚难言政策趋势转紧。对于市场化程度较高的非金融企业而言,近期盈利表现堪忧。最近两个月(6、7月)PPI表现疲弱,不但同比增速连创新低,而且环比连续负增长;但从7月月内来看,工业品价格环比保持上升,显示4、5月份的不利冲击基本在6月底、7月初结束。我们之前预期的量升价跌、量主方向的情况正在逐步兑现。令人遗憾的是,8月初第二次川普冲击(第一次是5月初)来袭,但从目前的情况看,第二次川普冲击的影响明显弱于第一次,乐观一点,第二次川普冲击的不利影响在8月中旬就已基本结束。8月PPI环比或能基本保持平稳,在经历了年内两次负向冲击(第一次是4-5月、第二次是8月)后,盈利正在顽强的筑底(减税会带来一些对冲),将有利于非金融企业正常融资需求的恢复。家庭部门负债增速大幅下行至16.5%,低于前值17.1%,再创2017年4月以来本轮下行周期的新低;其中中长期贷款余额增速下降至17.2%,小幅低于前值17.5%,短期贷款余额增速下降至14.8%,大幅低于前值15.9%。我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢。

合并来看,我们并不认为,本轮实体部门加杠杆已经结束,从现有数据上看,四季度实体部门负债增速有望再创新高,但比6月末的水平高出的幅度将比较有限。我们仍维持之前有关“本轮实体部门负债增速底部确认在2018年11月”的判断,领先经济底1-2个季度。目前最新的扰动来自于8月初的年内第二次川普冲击(第一次是5月初),其影响还有待观察。

金融机构债务余额同比增速方面,7月份有所下降;不过,在我们观察的广义金融机构债务规模中该数据占比约三成,还需关注后续广义金融机构债务数据。目前基本判断7月货币政策较6月边际有所收紧,8月亦大概率不会较7月边际放松。按照历史数据推算,目前情况下,货币政策持续放松的条件需要看到GDP平减指数至少落至0.5%附近,这意味着PPI同比增速至少落至-2%附近,我们认为概率偏低。因此,今年的货币政策大体上会延续2018年偏中性的情景,降息空间不大。而到2019年底、2020年初,则可能需要转而担心通胀抬升以及由此引发政策收敛的风险(详见《2019,期待出清,谨防过热――2019年债务周期展望》,2018-12-20)。

2018年全年中国所处的状态是,实体部门债务余额同比增速小幅回落,而金融机构负债同比增速低位企稳。上述状态在2019年初可能正在发生变化,逐步转变为,实体部门债务余额同比增速筑底小幅回升,而金融机构负债同比增速低位平稳运行。这意味着债券牛市的根基已经逐步动摇,市场的天平向权益倾斜。目前我们应该处在2011年以来的第三波实体加杠杆的中期:第一波是2012年5月至2013年4月,第二波是2015年5月到2016年4月,第三波始于2018年12月。需要指出的是,本轮实体部门加杠杆确实比较特殊,一是国内政策刺激是历史上最克制的,二是国外负向冲击不断(5月初、8月初两次川普冲击)。

FX112

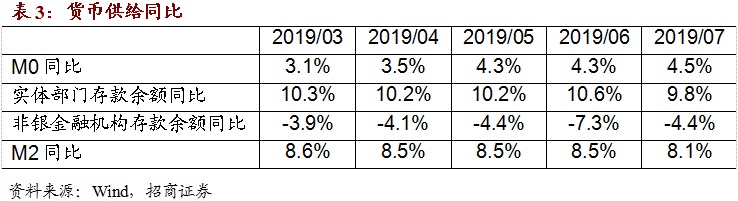

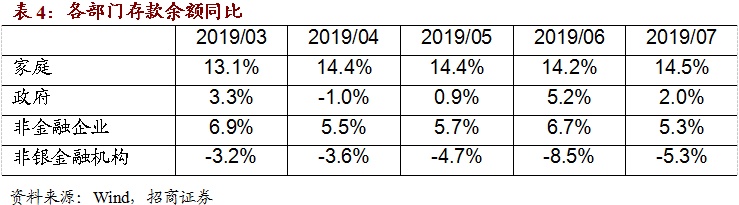

货币供给方面,7月M2同比增长8.1%,低于前值8.5%。分结构来看,政府、非金融企业存款余额同比增速均低于前值;M0、家庭和非银金融机构存款余额同比增速则均高于前值。合并来看,实体部门存款余额同比增速低于前值。

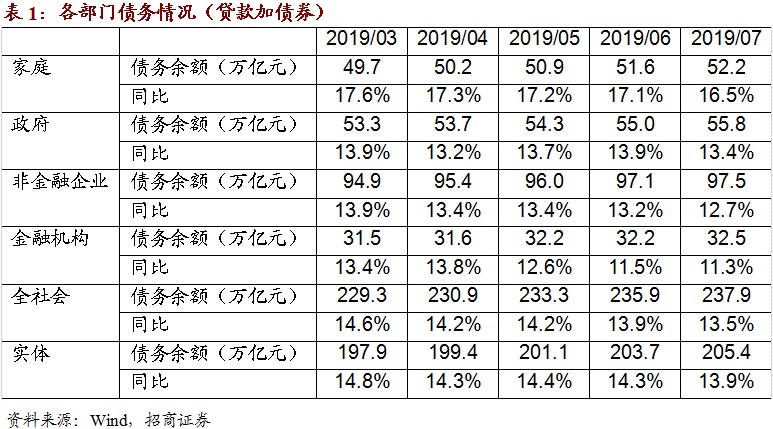

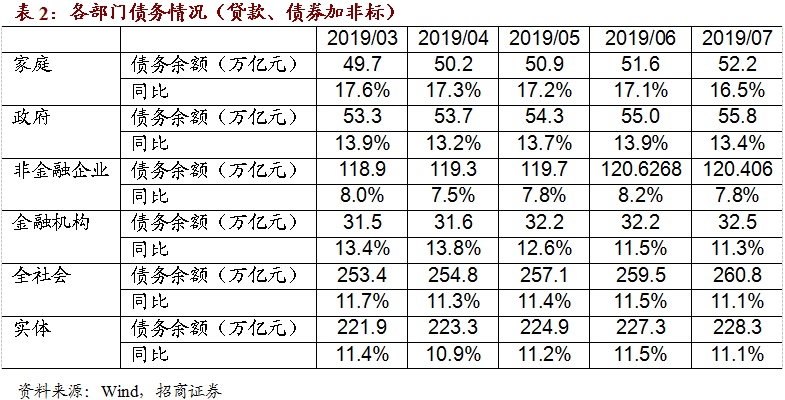

数据显示,按照最新口径,总规模为214.1万亿的社融余额7月末同比增长10.7%,低于前值10.9%。我们测算的总规模为237.9万亿的贷款加债券余额7月末同比增长13.5%,前值13.9%;进一步加入委托贷款、贷款、未贴现票据三项非标融资后,7月末总债务余额为260.8万亿,同比增长11.1%,前值11.5%。

从结构上看,7月非金融企业贷款加债券余额同比增速低于前值;如果加入信托贷款、委托贷款和未贴现票据三项非标融资,亦低于前值。7月家庭部门债务余额同比增速大幅下降0.6个百分点至16.5%,主要受短期贷款拖累,中长期贷款余额增速下行幅度相对温和;我们仍然判断家庭部门去杠杆方向未变,对应房地产数据表现难言乐观。政府部门债务余额同比增速7月回落0.5个百分点,与我们之前的判断一致;从高频数据上看,8月政府负债增速或继续下降,除基数因素外,也和近期政策意图转变有关,但目前尚难言政策趋势转紧。金融机构方面,目前我们能观察到的金融机构债务约为30万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断7月广义金融机构债务余额同比增速或低于前值。

货币供给方面,M2同比增速下降,缴准基数余额同比增速下降,M0、财政存款双双环比上升,结合同业存单数据分析,7月超额备付金率或低于6月。7月非银金融机构存款余额同比降幅有所收敛,但仍然负增长,显示其流动性压力仍然较大。家庭存款余额同比增速小幅回升,去杠杆下的后续变化值得关注;非金融企业活期存款储备同比增速有所下降,但我们仍维持之前有关“随着去杠杆基本结束,1月或已形成底部”的判断;财政存款余额同比增速较前值有所下降,政府债务余额同比增速亦有小幅回落。合并来看,7月财政、货币政策双双转向收敛,8月该状态或仍延续,显示政策近期重心转向资金运用,而非进一步刺激信用创造。

(1)7月实体部门存款余额同比增速下降,非银金融机构存款余额同比降幅收窄。

7月M2同比增长8.1%,前值8.5%;M0同比增长4.5%,前值4.3%。剔除掉M0之后,7月存款余额同比增长8.2%,前值8.7%。我们考虑计入M2的存款,7月底非银金融机构存款余额同比下降约4.4%,前值同比下降7.3%;家庭和非金融企业存款余额同比增长约9.8%,前值10.6%。

7月M1同比增长3.1%,前值4.4%。剔除掉M0之后,7月非金融企业活期存款余额同比上涨2.8%,前值4.4%。

分部门来看,7月底家庭存款余额同比增长14.5%,前值14.2%;7月底非金融企业(不含机关团体)存款余额同比增长5.3%,前值6.7%;7月底政府存款余额同比上涨2.0%,前值同比上涨5.2%。7月底非银金融机构存款余额同比下降5.3%,前值同比下降8.5%。

(2)7月三大实体部门负债增速全面回落。

7月底家庭贷款余额同比增长16.5%,前值17.1%,主要受短期贷款拖累,中长期贷款余额增速下行幅度相对温和;我们仍然判断家庭部门去杠杆方向未变,对应房地产数据表现难言乐观。

7月底非金融企业贷款余额同比增长10.7%,前值11.2%,票据融资余额同比增速大幅回落,结构未有明显恶化;综合考虑贷款和债券,我们估算的数据显示,7月底非金融企业债务余额同比增长12.7%,前值13.2%。若进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,7月底非金融企业债务余额同比增长7.8%,前值8.2%。我们将目前的情况与2015年底、2016年初的极差情景做了对比,结合对于全球经济数据的跟踪,倾向于认为,商品价格进一步下跌的空间已经非常有限;在经历了年内两次负向冲击(第一次是4-5月、第二次是8月)后,盈利正在顽强的筑底(减税会带来一些对冲),将有利于非金融企业正常融资需求的恢复。

7月底非银金融机构贷款余额同比大幅下降7.3%,前值同比下降17.2%;综合考虑贷款和债券,我们估算的数据显示,7月底非银金融机构债务余额同比增长6.3%,前值同比上涨4.2%。7月底银行(含政策银行)债券余额同比增长11.9%,前值同比上涨12.3%。综合来看,7月底金融机构负债同比增长11.3%,前值同比上涨11.5%。目前我们能观察到的金融机构债务约为30万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断7月广义金融机构债务余额同比增速或低于前值。

不考虑债务置换影响,7月底中国政府(不含信政合作)负债同比增长13.4%,前值13.9%。政府部门负债增速连升两月至3月的高位,考虑到目前的情况和数据,8月政府负债增速或继续下降,除基数因素外,也和近期政策意图转变有关,但目前尚难言政策趋势转紧。

贷款和债券合计,7月末全社会负债余额同比增长13.5%,前值13.9%;其中实体部门负债同比增长13.9%,前值14.3%。进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,7月末全社会负债余额同比增长11.1%,前值11.5%;其中实体部门负债同比增长11.1%,前值11.5%。

7月末家庭和非金融企业贷款中的中长期贷款占比63.3%,前值63.1%。

招商宏观团队:谢亚轩、罗云峰、张一平、欣、林澍、高明、张秋雨

本文首发于微信公众号:轩言全球宏观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。