嘉盛集团:收益率曲线严重倒挂,有何市场含义? - 嘉盛官网

昨天的CPI报告犹如一颗燃烧弹投入了本就火爆的债券市场,对美债收益率曲线造成了惊人的影响:

未来加息更积极的预期推高短期收益率

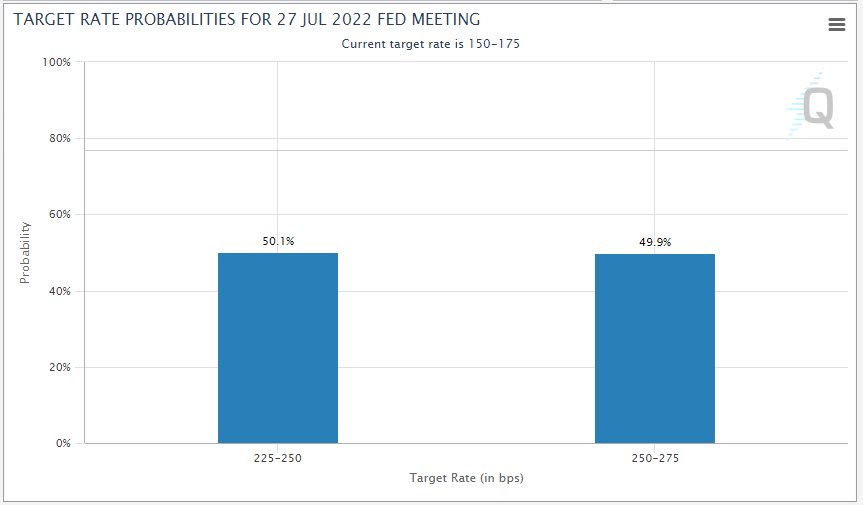

比预期火热的通胀报告的第一阶段效应,从逻辑上来说是推高美联储短期加息的预期。在进入本周时,交易者仅计入2%的几率FOMC在月末加息100个基点。但此文发稿时,硬币翻转到另一面,这个数字超过了50%。请看下图CME FedWatch有关联邦基金期货市场的预期:

来源: StoneX, TradingView

美联储官员Barkin和Bostic昨天似乎也赞同加息100个基点,而加拿大央行在CPI报告发布后90分钟也做出了类似的举动。所以,未来几周里如果经济数据强劲,美国可能展开上世纪八十年代以来首个单次幅度为100个基点的加息。巧合的是,在昨天美国通胀数据披露之前,那是上次通胀率超过9%的时间点。交易者计入美联储短期加息前景,美国2年期短期国债收益率昨天毫无悬念地上涨11个点子。

但经济衰退与政策出错的担心导致长期收益率下跌

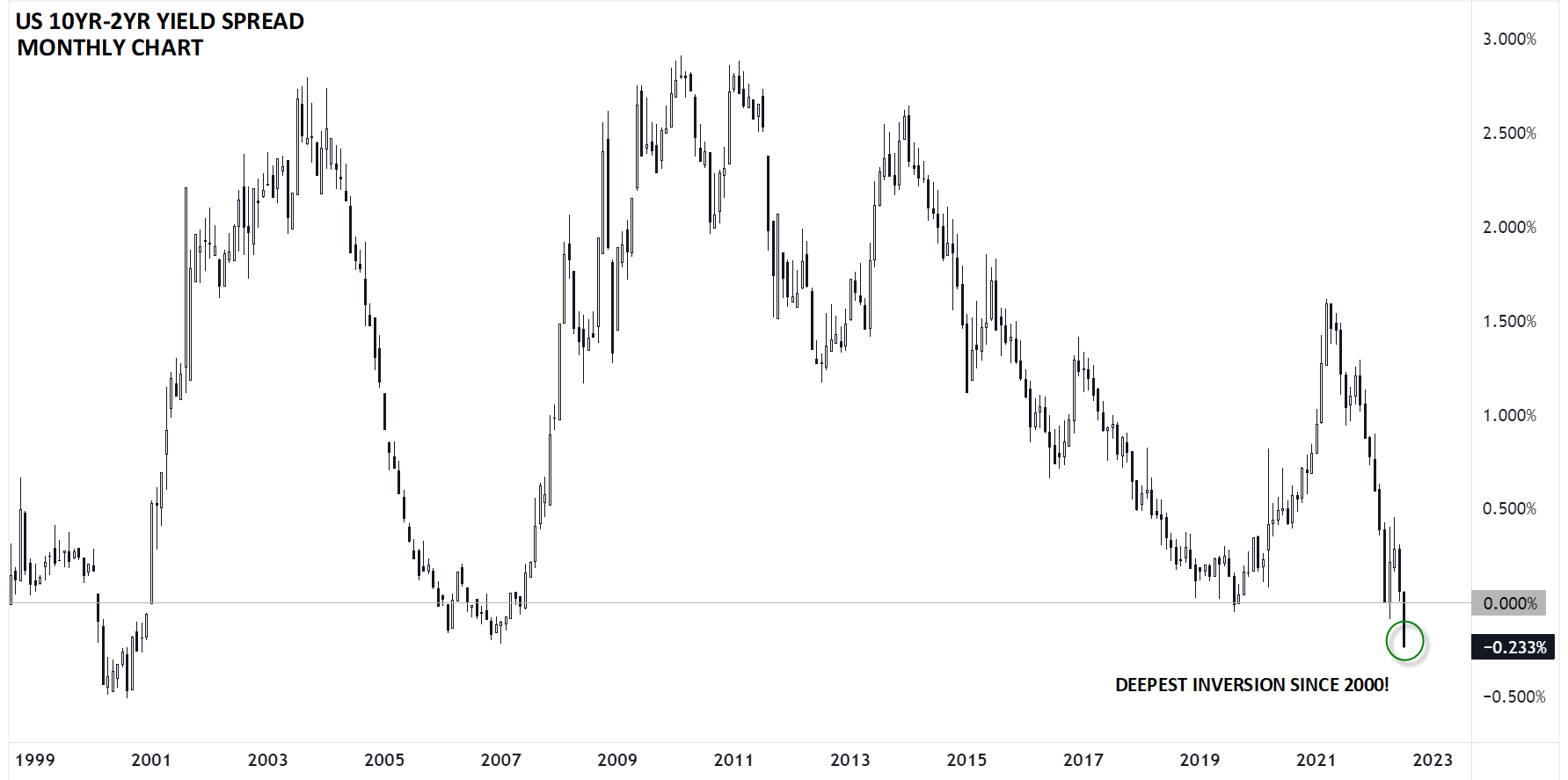

短期债券收益率曲线的走势拥有令人信服的解释,长期收益率本周的走势可以说是不详之兆:10年期美债收益率在美国CPI报告发布后基本走平,推动10年期-2年期收益率差低至-25个基点,为2000年四季度以来倒挂情况最严重的一次。

来源: StoneX, TradingView

提醒读者,所谓的“收益率曲线倒挂”,在数十年里都可靠地预测到随后出现的经济衰退。两者之间并不存在必然的因果关系,但表明对短期利率拥有最大影响力的央行,可能基于市场对成长和通胀的长期预期,将利率上调至超过合适的中性水平。换言之,收益率曲线倒挂暗示一种风险,即,美联储可能因为政策失误而将美国经济抛入衰退漩涡。最近这种观点越来越普遍,从美国银行到IMF的分析师都警告,未来数月可能下调成长预测值。

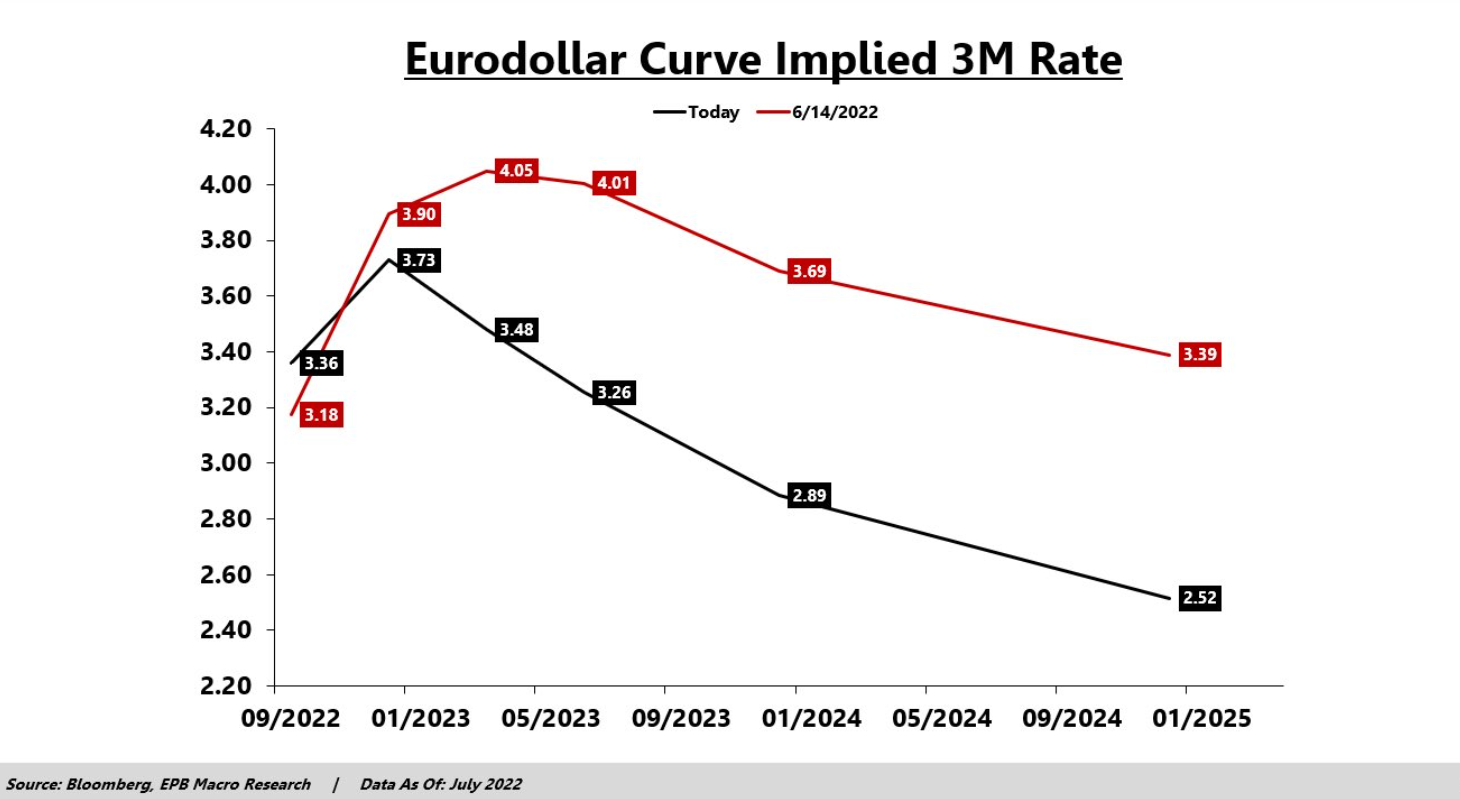

值得注意的是,市场同样暗示,“通胀洪峰”或已过。从5年期和5年期远期盈亏平衡来看,交易者目前预测美国通胀率达到美联储的2%目标。原因可能是美联储对通胀的积极响应,也可能是期待已久的、有关“过渡性”扰动的警告。联邦基金期货市场交易者现在计入超过80个点子FOMC在2023年降息的前景:

来源: Bloomberg, EPB Macro Research

从历史来看,加息仅在加息12-18个月之后才会对真实经济活动发挥最大的影响力。也就是说,美联储还在打去年的反击战,可能在完全错误的时机加息。

收益率曲线倒挂对市场意味着什么?

说到市场,永恒的只有变化。所以,美国(乃至全球)经济仍然有可能避开收益率曲线所暗示的经济衰退。话虽如此,一旦经济确实衰退,风险资产可能打开进一步下行的空间。

从务实层面看,全球经济衰退可能带来以下几种情境:

- 全球股指在熊市区域扩大下行。经济衰退,企业盈利下降(目前为止市盈率倍数还只是收缩,总盈利还没有出现直接下降的局面)。

- 外汇市场方面,澳元和加元等对成长更加敏感的货币,或丧失今年迄今的优势地位,而美元可能再度受益于避险买盘与相对竞争对手较高的收益率。

- 最后,大宗商品价格可能加深跌势。需求萎缩,大宗商品价格可能扩大下行,其本身就支持成长放慢的说法。

当然,在全球经济衰退成定局之前,市场还将迎来大量的经济数据与政策决议。现在还不到下结论的时候,但如果心里没有这根弦,可能忽视了当下最大风险之一。

如何在嘉盛交易平台上交易货币对、贵金属、大宗商品、股指、美港股、ETF等金融市场场外产品?

请按照以下简单的步骤开户

1. 点击账户开户页面,选择适合您的交易平台账户进行开户

2. 账户开通后进行账户注资

3. 下载安装并登录交易平台即可交易

欲了解更多嘉盛汇评精彩文章,欢迎关注嘉盛集团官方微信jiashengjituan