机构抢着卖出汽车配件!嗅到了什么风险?

锦上添花的数不胜数,雪中送炭的少之又少。

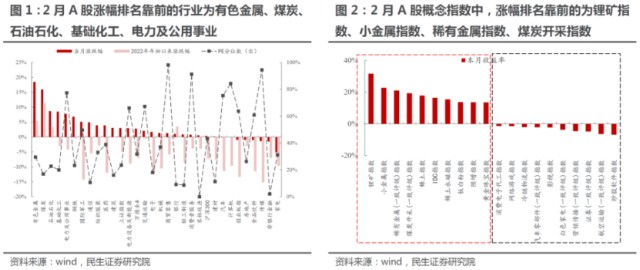

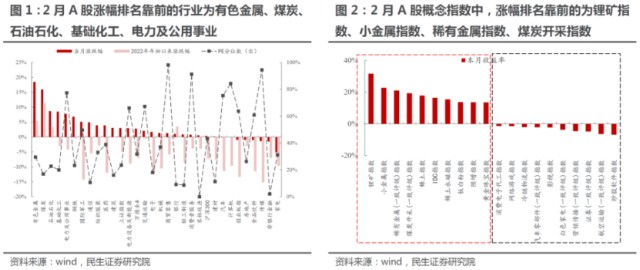

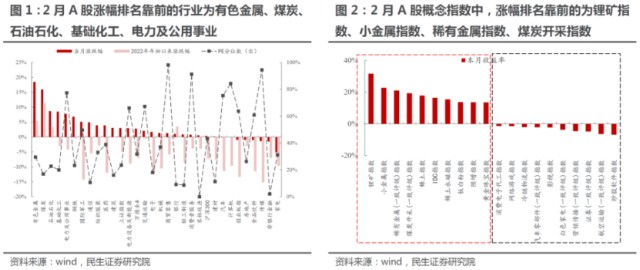

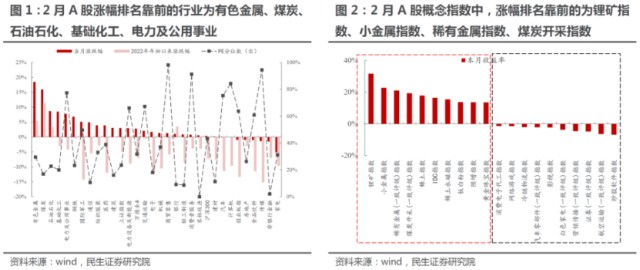

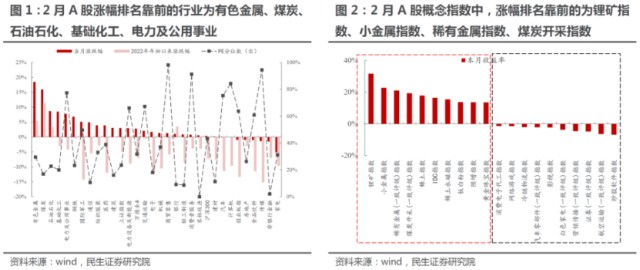

用这句话形容最近市场行情再适合不过了。近来,对市场影响最大就是俄乌局势,市场热点也是围绕地缘受益品种,原油、铝、天然气这类大宗,或是中俄贸易受益概念,甚至跨境支付系统也遭市场热捧。

虽昨日达到高潮,但仍让不少人回味无穷。

火热的另一边是冰天雪地。光伏、锂电等新能源方向,这两天开始全面回调,基本上春节下跌后的超跌反弹告一段落。而背后,最惨烈的还得数汽车零部件这块。这波成长景气赛道反弹,汽配涨却没怎么涨,调整却非常狠。板块内,两日重挫10%以上的个股一抓一大把,年初下跌超30%以上的走势更是不堪入目。

细看,这类很多是去年机构重仓,甚至是主推的热门股。

你说资金还没跑路,我不信。

01

资金踩踏

机构抱团后,没有哪次高位离场,不被玩成集体踩踏。

昨日龙虎榜卖出前几位,单汽车配件个股就占三分之二,很明显有些资金不计成本抢着卖出。

来细细看看。昨日盘后龙虎榜数据,昔日机构热捧的中鼎股份跌停,深股通卖出1.4亿元,而仅买入8858万元,三机构合计卖出1.57亿元。

要知道中鼎股份可是去年的大牛股,从低位涨近3倍。业绩方面,中鼎股份净利预增超90%结束三连降 。业绩预告显示,2021年,中鼎股份预计实现净利润10亿左右。机构评级推荐买入的也不少,甚至高点位置还有看好买入的。

而这两日,公司股价连续下挫,四个交易日下跌21%。甚至有投资者都怀疑,俄乌战争和对俄制裁是否严重影响到公司生产经营。

有投资者向中鼎股份提问, 俄乌战争和对俄制裁导致全球供应链紧张,尤其是汽车制造业,近期又有多家主机厂宣布部分停工停产,你们公司股价出现暴跌是不是受这影响较大,目前生产近况怎样?

对此,公司从三个方面回答不受影响,生产方面:目前公司海外工厂排产情况正常,并且没有位于乌克兰与俄罗斯地区的工厂;销售方面:公司海外业务与目前各个停产客户的车型重叠度低,总体影响不大;供应链方面:目前公司自身供应链没有涉及俄罗斯和乌克兰地区的业务,供应体系不受影响。

既然影响非常小,那资金集体集中抛售的一个信号,值得深入挖掘。

无独有偶,拓普集团遭四机构卖出1.99亿元,五机构分别卖出常熟汽饰、文灿股份1.5亿元,三机构卖出赛轮轮胎1.55亿元。

以上几家,哪个不是受益于电动车渗透率的提高,业绩和估值双击的个股。

汽车配件遭资金集体唾弃,这是长线资金是嗅到了什么风险?

02

三座大山

众所周知,汽车配件这两年来的增量来源于电动车。随着汽车销量增速的放缓,国内汽车市场逐渐从增量向存量转变,存量之间的竞争点就在电动车。

因何而起,自然因何而落。汽车配件刚好也参与分了这杯羹,才有去年整体板块遭资金追捧的行情。而一旦下游都过得不好,自然自身也得收紧裤腰带。

股市炒作最重要的一个原则,就是预期,未来而非现在如何发展,决定了投资者愿意押注的价码。

电动车预期如何呢?

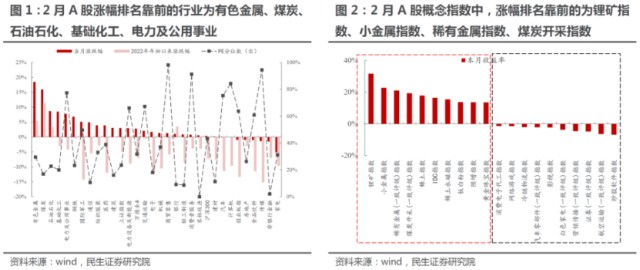

预期打得很满,很容易就不及预期。最近,各家造车新势力公布2月份销量,环比下滑42%。近日公布的比亚迪数据,在2月份交付了87473辆,相比1月交付的92926辆下滑了5453辆,环比下滑比例5.9%,几乎下滑了一个蔚来或者一个小鹏得量。要知道,这个比例却是在已公布2月销量数据所有车企里面下滑最少的。

中国汽车工业协会根据13家重点企业上报的周报推算,2022年2月汽车行业销量预计完成166.6万辆,环比下降34.2%,同比增长13.8%;2022年1-2月累计预计完成419.6万辆,同比增长5.7%。根据乘联会的数据,2022年2月全月,国内狭义乘用车终端零售销量初步统计为131.2万辆,日均零售销量为4.7万辆,同比增长10%,环比下滑37%。

另外,在去年新能源车退补影响的高基数,且新的补贴政策还没出台的情况下,整个汽车产业链的压力只会加大,不会减少。

可以看到,电动车边际增速持续下行,在四季度市场高预期下,一季度几乎低于预期是大概率的事。

此外,在疫情、地缘政治等综合因素影响下,全球大宗商品价格持续上涨,汽车生产的重要原材料铝、镁、锂、钢、石油、橡胶、芯片等价格持续高企,整车和零部件端成本持续承压。

长城欧拉因为缺芯,原材料涨价,已经停止接单了,据说卖一台车,要亏一万多,这谁受得了。

2022年1月,长城汽车汽车产量111318辆,同比减少19.4%;销量总计111778辆,同比减少19.6%。其中长城皮卡1月销量12860辆,同比减少42.23%。有消费者称,被欧拉经销商的工作人员告知,经销商已经接到厂家通知,欧拉黑猫、白猫接单日期截至2022年2月14日。

值得注意的事,长城汽车A股股价,从去年高点下跌以来,已经妥妥腰斩。其间踏过多少“信仰者”的身躯呢?

可谓伏尸百万,相当惨烈。

另外,现在的碳酸锂价格已经突破50万/吨。碳酸锂价格暴涨,最伤了谁?

以电动车为例,虽然锂盐在成本中的占比并不大(2-3%),一辆20万成本的电动车,锂盐的成本在4000-6000元,但是碳酸锂价格成倍成倍地涨,势必对下游会产生影响。不说多,假设锂盐在整车的成本增加一倍,其他成本不变的情况下,汽车的成本就会飙升4000-6000元。

首先是整机厂,整机厂非常难过,因为短期的资源紧缺, 造成正极很难受,整机厂呼吁理性对待这个市场。

至于电池厂,宁德的超额利润是各种资源长协价,所以这么赚钱,但是其他二三线电池厂都不赚钱了。

第三梯队的电池厂,基本没招,因为溢价能力奇差,既不拿不到锂矿的长协价格,也没有能力跟下游整车厂谈判提升电池价格,要把50万的锂价传到到下游,基本不可能了。

现阶段新能源汽车主要任务就是抢占市占率,提高渗透率,它们的终极任务是要替换燃油车,而上游原材料成本的因素,其实是在制约新能源汽车的需求。

另外,在赛道中,汽配平均估值不算高,不过去年涨幅较大,整个赛道受资金跷跷板效应挤压,加上预期比较悲观,于是部分资金选择减配确定性比较低的汽车配件。

撤离的资金,很明显来自机构资金。

基金发行开年以来很惨,根本没有资金接盘,这是资金面的原因。

尽管市场最近出现回暖态势,但2月基金发行依然不容乐观,发行份额、数量环比均出现大幅下滑。有关数据显示,2月新成立基金数量共58只,相比1月的148只再度下滑约六成;基金发行份额合计为294.15亿份,相比1月的1188.20亿份大幅缩水75%。单只基金发行份额也从1月的8.03亿份下跌至2月的5.07亿份,为近12个月以来的最低水平。

此外,基民在基金主跌段一般不赎回,反而在反抽阶段赎回,给机构资金造成一定的负反馈。

从三个方面来看,汽车配件方向短期都持续承压。

03

结语

没有无缘无故的爱,也没有无缘无故的恨,资金已经用实际行动告诉了他的想法。

短期下跌由三座大山压着,未来大概率会持续,板块内也继续分化。如果没有趋势性行情,没有充足的流动性,请告诉我,产业链中议价能力较低的汽车配件配置性价比高吗?

当然,虽然汽配板块很难有整体拔估值行情,但依旧有个股自身的逻辑,主要看各企业供应链管理能力及成本控制能力较强的企业。