比亚迪IGBT业务或上市 产业链哪些A股公司已布局?

《科创板日报》(上海,季秋语)讯,彭博社25日消息,比亚迪据悉考虑让绝缘栅双极型晶体管(IGBT)业务进行IPO。IGBT 是能源变换与传输的核心器件,具有极高的技术壁垒,在新能源汽车电控系统中,价值量仅次于电池。

IGBT是什么,技术难点在哪里

IGBT全称为Insulated Gate Bipolar Transistor,即绝缘栅型双极型晶体管,主要作用是进行交流电和直流电的转换、电压高低的转换,其作用类似于电脑的CPU。IGBT可广泛的应用于工业控制、汽车电子、通信、消费电子、国防军工等众多领域。

IGBT是新能源汽车、直流充电桩和高铁的核心器件。根据高工产研数据,IGBT成本占到新能源整车成本的10%,占到充电桩成本的20%。

晶圆制造、背板减薄和封装工艺是 IGBT 制造技术的核心难点。

国内公司在大尺寸晶圆生产商工艺仍落后于全球龙头。目前,IGBT 产品最具竞争力的生产线是 8 英寸和 12 英寸,最为领先的厂商是英飞凌。

IGBT 的正面工艺和标准 BCD 的 LDMOS 区别不大,但背面工艺要求严苛,IGBT 的背面工艺需要减薄 6-8 毫米,因硅片极易破碎和翘曲,后续的加工处理非常困难。

而IGBT 封装的主要目的在于散热,而散热的关键是材料。而车用 IGBT 的散热效率要求比工业级要高得多,同时要考虑强振动条件,因此封装要求远高于工业级别。

日美占据绝对优势 我国正在积极布局

IGBT为当前最具成长潜力的功率器件,目前日本及欧美企业在市场中占据着绝对优势的地位。国外IGBT主要制造商包括英飞凌(Infineon)、ABB、三菱、西门子、东芝和富士,丰田汽车是目前全球唯一能够自产 IGBT 的整车厂。

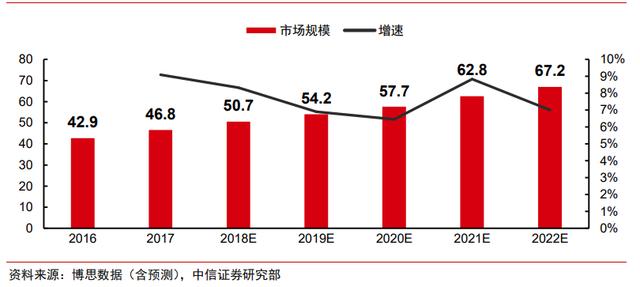

2016 年,IGBT 全球市场规模达到 42.9 亿美元,预计2022年可达67.2亿美元。

全球 IGBT 市场规模预测 来源:中信证券

中国功率半导体市场约占世界市场份额 50%,但中高端的 MOSFET(绝缘栅型场效应管)及 IGBT 主流器件市场长年被日美垄断。中国IGBT有90%的份额依赖进口,仅在大功率轨道交通领域实现国产化,而能够在新能源汽车上量产 IGBT 的,目前国内只有中车株洲时代和比亚迪。

国内 IGBT 产业链主要厂商 来源:中信证券

但随着行业景气度向好和政策的推动,中国IGBT产业出现快速成长,多家厂商扩建或新建产线,同时亦有不少新进入者抢夺市场。

据集邦咨询分析,目前市场新入者主要有三类,一是向IGBT等高端产品扩展业务的功率半导体企业,如扬杰科技、华微电子等;二是出于为满足自身需求及出于供应链安全考虑向上游涉足的,如中车时代和比亚迪等;三是看好市场而进场的新公司,如富能半导体等。

比亚迪IGBT4.0标志着技术突破实现

比亚迪于2005年组建了IGBT团队,之后相继推出了IGBT1.0、IGBT2.0、IGBT2.5等。2018年12月10日,比亚迪发布了在车规级领域具有标杆性意义的IGBT4.0技术。

比亚迪IGBT4.0在诸多关键指标上都优于当前市场主流产品,整体功耗降低约20%,电流输出能力提升约15%,标志着我国在IGBT的部分应用领域已经实现了技术性的突破。同时,比亚迪正在投入更先进的第三代半导体材料碳化硅SiC研发,有望于2019年推出搭载SiC电控的电动车。

此外,台基股份也在积极布局升级IGBT,今年8月的定增项目则包括了IGBT模块封测线(兼容SiC等第三代宽禁带半导体功率器件),并提前卡位布局以以SiC和GaN为代表的第三代宽禁带半导体。天风证券研报认为,受惠于新能源汽车需求的显著增长,IGBT的增量空间广阔,SiC市场可能会因为高成本限制产能扩张出现供不应求的情况。

国内IGBT产业链主要公司一览 来源:中信证券