国有五大行财报的“新奇”数据:54次提及金融科技,理财子公司进度不一

随着五大国有银行2019年上半年银行财报相继出炉,柒财经发现财报累计提及“金融科技”一词54次,成为“热搜词汇”,与此同时,五大行的理财子公司也于今年陆续开业且进度不一。

根据财报数据,2019年上半年,号称“宇宙行”的工商银行(601398.SH)营收数据位居榜首,营收4429.15亿元,净利润1686.9亿元。

此外,建设银行(601939)、农业银行(601288)、中国银行(601988)、交通银行(601328.SH,03328.HK)分别营收3614.71亿元、3231.79亿元、2767.33亿元、1181.8亿元;净利润1557.08亿元、1223.72亿元、1214.42亿元、427.49亿元。

理财子公司进度不一

柒财经旗下互联网金融新闻中心发现,目前,中农工建交五大行理财子公司已相继开业并发布产品,其中,已有两家披露其理财子公司盈利情况。 2019年上半年,交通银行全资子公司即交银理财有限责任公司(以下简称“交银理财”)总资产80.02亿元,净资产80.02亿元,实现净利润0.02亿元。

号称“宇宙行”的工商银行也已披露其理财子公司盈利数据。截至2019年6月末,工商银行全资子公司即工银理财有限责任公司(以下简称“工银理财”)总资产161.12亿元,净资产160.81亿元,实现净利润0.81亿元。

理财产品上,据中国理财网,全国银行业理财信息登记系统数据显示,截至2019年7月底,已有3家理财子公司在系统中申报了131只理财产品,其中27只已获审阅通过,4只产品正在募集。

目前,互联网金融新闻中心梳理五家银行理财子公司的理财产品发现,五大行理财子公司产品最低起购金额为1元,投资门槛较低,开放日大致为6天至1个月,且理财产品各有特色。

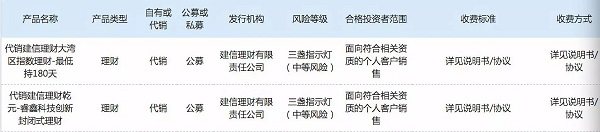

比如建设银行旗下建信理财有限责任公司(以下简称“建信理财”)主要针对大湾区资管业务,而农业银行旗下农银理财有限责任公司(以下简称“农银理财”)主要针对县域与三农客户小额、零散资金、重点投资绿色债券。 目前,由建信理财作为发行机构的产品分别为代销建信理财大湾区指数理财-最低持180天;代销建信理财乾元-睿鑫科技创新封闭式理财两类产品。

据了解,农业银行推出“现金管理+固收+混合+权益”四大常规系列产品,其中“惠农产品”面向三农客户推出的专属产品,而“绿色金融”重点投资绿色债券,绿色资产支持证券以及在环保等表现良好企业的债券类资产。

值得关注的是,农银理财董事长马曙光曾表示,农银理财现阶段主要职能定位是代表母行将不符合资管新规要求的老产品、老资产委托给农银理财经营,并履行委托人职责;统筹推进存量资产处置及理财业务转型等。

交通银行于财报中披露,交银理财首款理财产品“交银理财稳享一年定开1号”已上架销售,该产品线上线下全渠道发售,2天售罄全部产品额度和追加额度,合计35亿元。

据了解,中银理财已发行“稳富-福、禄、寿、禧”养老系列、“智富”权益系列、“鼎富”股权投资系列等产品;工银理财也已发行“全鑫权益”、“鑫得利”、“鑫稳利”、“博股通利”等产品,其中“博股通利”为权益类产品。

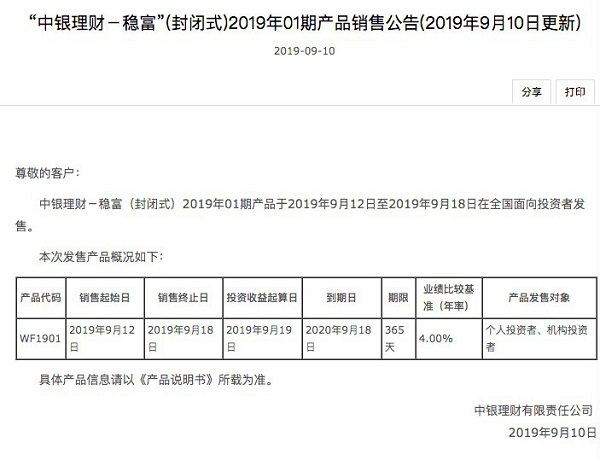

中银理财于9月10日发布公告称其产品”中银理财-稳富(封闭式)2019年01期”将于2019年9月12日至9月18日发售,其业绩比较基准(年率)为4%。

此外,工商银行官网子公司理财中可见在售两类理财产品,一类是起购金额为1万元,业绩比较基准为4,4%,期限为573天;另一类起购金额为1元,业绩比较基准为3,5% 至4%,期限为98天。

互联网金融新闻中心了解到,2018年12月2日,银保监会发布《商业银行理财子公司管理办法》(下称《管理办法》),对于公募理财产品投资股票和销售起点、销售渠道和投资者适当性管理、非标债权投资限额管理等方面做出明确规定。

根据《管理办法》,理财子公司为商业银行下设的从事理财业务的非银行金融机构,业务范围主要为发行公募理财产品、发行私募理财产品、理财顾问和咨询等,不允许吸收存款、发放贷款。其控股股东应为在我国境内注册的商业银行,最低注册资本为10亿元人民币。股权结构上可以由商业银行全资设立,也可以与境内外金融机构、境内非金融企业共同出资设立。

54次提及“金融科技”

根据财报梳理,“金融科技”一词累计出现54次,五大行主要将金融科技应用于风险管理、客群规模、同业业务、个人金融业务、区块链等方向。 提及次数最多的建设银行财报显示,其需求承接能力方面有所提升。2019年上半年,建设银行共受理需求3257项,同比增长164%;需求投产审批时间缩短53%,投产版本3166个,同比增长48%。 建设银行主要包括人脸识别、双录云、代理保险云平台、财务公司云、金融租赁云等产品于同业业务上。

中国银行财报显示,在交易银行业务、金融产品、服务流程、运营管理、风险控制等领域应用人工智能、生物识别等创新金融科技。 据交通银行披露,交通银行将持续扩充金融科技人才,启动“金融科技万人计划”,重点招募IT研发、大数据管理、分析挖掘、风险监测、系统网络和信息安全等人才,并推出“FINTECH管培生”工程。

据工商银行财报披露,2019年上半年,工商银行获得专利授权21箱,累计获得专利授权570项,其中国家授权发明专利290项,国家授权实用新型和外观设计专利280项。 农业银行财报显示,农业银行上线并推广智慧信贷管理平台,完善客户统一视图,实现全行570多万对公客户“一户一画像”。2019年上半年,企业网银与企业掌银活跃客户数分别新增46.31万户与33.51万户。

人工智能技术应用上,农业银行金融大脑平台上线凭证分类功能,实现35类票据类别精准判断,准确率达99.7%。商户服务公众号、征信管理平台等接入金融大脑OCR识别服务,识别准确率最高可达98%,掌银语音交互导航准确率达93.4%。

产品业务&区块链布局

根据财报,建设银行上线“龙财富”与“裕农通”产品均运用金融科技。其中,“龙财富”为其客户提供资产配置、智能投顾、零售信贷等;“裕农通”则是县域普惠金融综合服务平台。 区块链方面,建设银行已上线5个应用场景、9个领域及61个应用;且为网点构建“互联网+生产网”的双5G服务网络,开展物联网技术布局。

根据财报,建设银行已签约34家境内外金融机构,截至6月末,建设银行区块链贸易金融平台交易量超3000亿元;国际结算量5455.28亿美元,跨境人民币结算量8382.21亿元,伦敦机构人民币累计清算量超36万亿元。

农业银行上线智能掌银2.0版,推出基金、理财、私行等专区服务和“农银智融”服务,推出全线上银税互动小额网络融资产品“纳税e贷”以及在线保理融资产品“保理e融”。

此外,农业银行的“银利多”、“助业快e贷”、“乐分易”等线上产品,2019年上半年数字化精准营销客户2.5亿人次,销售金融产品2760亿元,且运用于财政、公积金、电子社保卡签发推广、ETC等方面。

区块链方面,财报显示,农业银行完成基于区块链的在线应收账款管理服务平台项目一期研发,实现供应商准入、签约、转让、融资等功能。 工商银行推出“工银e钱包”、“工迎新春”等产品,通过零售金融与金融科技的融合,打造智慧化零售金融新模式。

交通银行推出“惠民贷”等产品,依托金融科技和数据分析运用,扩大客群规模,提升智能化风控能力。截至2019年6月末,产品“惠民贷”余额91.41亿元,较去年末增加22.67亿元。 中国银行电子渠道对网点业务的替代率为93.73%,电子渠道交易金额为115.48万亿元,其中手机银行交易金额为13.65万亿元,同比增长64.14%。(文 / 初岚)