「红岸预警」金正大失色:疯狂扩张后留下重重隐患 超30亿资金或遭占用

【红岸研究中心】(上海 研究员 薛彦文 万千 孙诗宇)讯,近日,金正大收到深交所半年报问询函,该问询函称,截至2019年6月底,公司预付款余额达66.5亿,与上年底相比,增加了14.23亿;深交所据此要求公司列表披露前五名预付款项的明细,包括是否存在关联关系、存在资金占用等。

此外,问询函还要求公司说明,今年上半年营业收入下滑,但应收账款和应收票据余额不断大幅增加的原因和合理性。

事实上,不只是半年报问询函,深交所还曾对公司2018年年报发出了问询函,而问询函背后,折射出公司可能存在严重的财务问题,这可从股价的走势上窥见一斑。年初至今(2019年9月16日),金正大股价跌幅超过40%。近四年来,其股价跌幅甚至高达75%以上。

金正大失色:业绩含金量降低,竞争力下滑

金正大成立于1998年,公司主营业务为复合肥、缓控释肥、硝基肥等肥料的生产和销售。公司于2010年9月在深交所上市。自2010年以来,公司复合肥市占率维持在10%左右,连续多年蝉联国内第一。

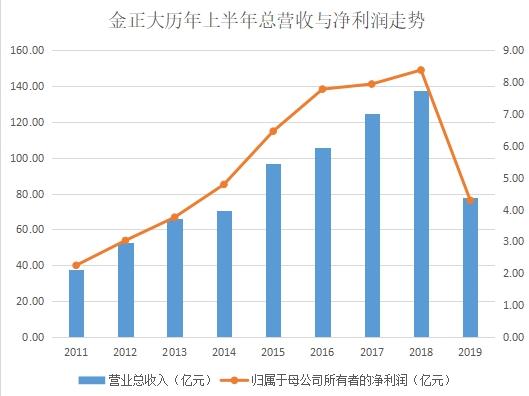

上市后,金正大业绩曾持续上涨。以公司半年报为例,2011年上半年,金正大总营收为37.76亿,到2018年上半年时,总营收已高达137.7亿,涨幅为264.67%;同期,其净利润涨幅也达272.44%。

然而,今年上半年,金正大业绩突然出现暴跌。2019年上半年,公司总营收为77.77亿,同比大跌43.52%;净利润为4.29亿,同比暴跌48.76%。下图为红岸研究中心根据财报绘制的金正大历年上半年总营收与净利润走势:

公司在财报中称,业绩下跌的主要原因是,农民种植积极性不断降低,同时受原材料价格上涨、环境保护及安全生产要求不断提高等因素的影响,复合肥企业生产成本上升,盈利空间被压缩。

不过,金正大业绩暴跌与其说是行业低迷,不如说是公司的竞争力下滑所致。

太平洋证券研报称,2015年以来,农产品价格下跌、优惠政策取消导致复合肥行业盈利持续低迷,2017年开工率仅24%,表观消费量5086万吨,同比下滑约14%。但在2017年,金正大营收却仍在上涨,该年,公司营业收入为198.33亿,同比上涨5.86%。

而在2018年时,国内化肥消费量表观消费总量降幅为4.9%,但在2018年,公司营业收入同比跌幅却高达21.94%。

事实上,当前,虽然国内化肥消费量持续走低,但行业集中度却在不断提升。太平洋证券研报称,复合肥行业规模以上集中度CR4已从2009年的24%提高至2017年的32%。此外,化肥零增长政策倒逼复合化率提高,理论测算复合肥需求CAGR为7.73%,龙头公司受益最大。而作为龙头的金正大,近两年营收却在持续暴跌。

更值得关注的是,金正大今年上半年的业绩成色,也大大低于此前。据财报,在营收利润下滑的背景下,公司应收账款余额与上年底相比涨幅却高达117.85%,达到13.13亿元。与此同时,公司的经营性现金流净流出5.32亿。

疯狂扩张后留下重重隐患:募投项目未达预期收益,金丰公社遭质疑

金正大业绩失色,竞争力下滑,与其疯狂扩张有一定的关系。

2014年,金正大采用非公开发行的方式发行股票8142.29万股(每股发行价格为25.3元),共募集到20.6亿。

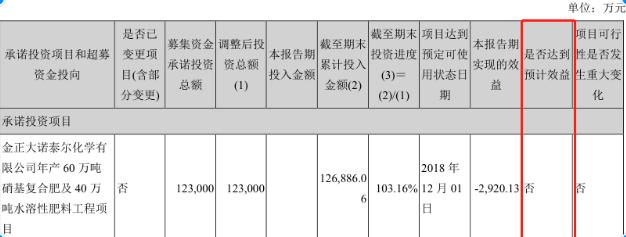

公司以募集资金对子公司金正大诺泰尔(贵州金正大)增资12.3亿,用于建设年产60万吨硝基复合肥及40万吨水溶性肥料工程项目,截至2018年底项目实施完毕,共投入12.69亿。

大额的投资,并没有达到预期效益。2018年贵州金正大营收13.4亿,净亏损1.6亿;今年上半年,该项目再次亏损2926万元。下图为红岸研究中心对金正大2019年半年报的截图:

此外,2018年10月,金正大再次通过发行股份(发行股份13.27亿股,发行股份价格为7.29元/股)的方式,购买了金正大农投公司66.67%的股权,交易对价为9.68亿。交易完成后,农投公司成为金正大的全资子公司。

由于农投公司间接持股德国金正大88.89%股份,因此,临沂金正大投资(农投公司前大股东)对德国金正大未来三年盈利进行承诺,2018年、2019年及2020年实现的净利润分别不低于957.44万欧元、1110.65万欧元和1508.19万欧元。

然而,业绩承诺的第一年,德国金正大就未完成业绩承诺。2018年,其业绩完成率仅为89%。

金正大的疯狂扩张,可从其合并报表的公司数量也可窥见一斑。2019年度,金正大将全资子公司19家、控股子公司6家和孙公司159家纳入了合并报表范围。与此同时,截至2019年6月底,公司商誉达7.2亿,一旦商誉进行减值,无疑将对其业绩产生冲击。

更值得关注的是,公司近年来重点发展的金丰公社也遭到质疑。金正大称,金丰农服发展迅猛,截至2019年6月30日,金丰公社已在全国22个省建立了337家县级金丰公社,开拓23991家村镇级乡镇服务中心,带动社员(农户)504万余人,累计服务土地面积2522万亩,招募社长11.8万余人。

然而,金丰公社具体所指及其股权结构关系为何?其运营模式、盈利模式、管理模式和盈利情况等都存疑。到底是夸大还是确有其事?深交所也针对此发来问询。

红岸预警:金正大疑似财务造假,超30亿资金遭关联方占用

其实,金正大还存在财报造假的嫌疑。金正大2018年财报被其审计师—大信会计师事务所出具了保留意见的审计报告。

该审计报告称,金正大以预付购货款的名义,与关联方诺贝丰公司发生大额资金往来,截止2018年底,预付款余额为37.13亿,但却未收到货物,大信会计师认为,其无法判断预付款的性质及可回收性。

此外,该审计报告还称,金正大以前年度存在无实物流转的贸易性收入。对于金正大2018年财报,深交所也下发了问询函,要求公司说明相关预付款是否存在关联方资金占用的情形等。

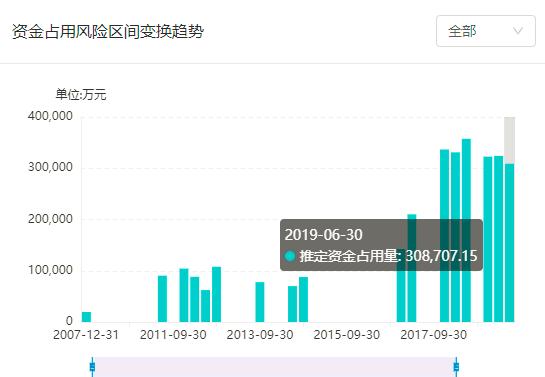

根据蓝鲸红岸风险挖掘系统显示,金正大近年来一直存在资金遭关联占用的可能。截至2019年6月30日,金正大或有30.87亿元的资金遭到关联方占用。下图为红岸研究中心对红岸风险挖掘系统中金正大资金占用风险区间变换趋势的截图:

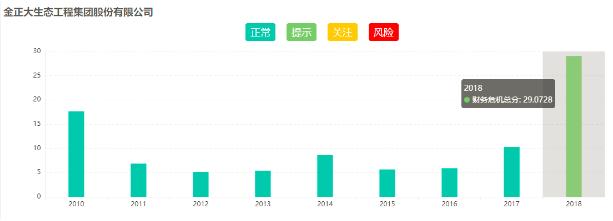

在资金遭关联方占用的背景下,金正大开始出现财务危机。蓝鲸红岸分析挖掘系统显示,金正大在财务危机方面2018年首次出现风险提示,得分为29.0728分。下图为红岸研究中心对红岸风险挖掘系统中金正大财务危机的截图:

值得关注的是,当下,金正大的关联方——公司实控人万连步及第一大股东临沂金正大投资控股有限公司资金仍很紧张。截至目前,万连步共质押5.59亿股,占总股本的17.01%,占其所持股数的94.32%;临沂金正大投资控股有限公司共质押11.99亿股,占总股本的36.49%,占其所持股数的98.51%。根据蓝鲸红岸风险碗挖掘系统显示,截至9月15日,公司股权质押比例达到52.8%。

此前于9月3日,金正大发布公告称临沂金正大投资控股有限公司因股票质押式回购业务违约,被动减持公司股份合计3283.55万股。

在大股东资金紧张被动减持,及公司经营前景不明朗的背景下,金正大股价仍承受较大压力,对此,金正大的6万多名投资者(截至2019年6月底,公司股东户数为61891户)应早做打算。