控股股东拟增持,“文创龙头”晨光文具有望“扭转颓势”

在国内文化用品行业,以“文具茅”来形容晨光文具(603899.SH)一点都不为过。

当前,晨光文具市值约518亿元,是竞争对手广博股份(002103.SZ)、创源股份(300703.SZ)和齐心集团(002301.SZ)三者总市值的4倍有余。

店面数量方面,晨光文具有超过8万间零售店,这个数量已接近拥有2万家门店的中国最大奶茶品牌蜜雪冰城、拥有4.8万家便利店的两桶油和拥有2家门店的中国最大西式快餐企业华莱士三者全部加起来的总和。

所以说,晨光文具在国内企业中足以称得上庞然大物。庞大的市场规模和品牌号召力,也让晨光文具曾创下了两年营收翻倍的神话,在资本市场上也成为6年12倍的大牛股。

然而,时代在变幻,在学生入学人数增长放缓、消费更多元和分散等不利因素下,晨光文具的增长也遭遇了挑战,曾经风光无限的岁月已逐渐消逝去。

对企业基本面十分敏感的资本市场也反应迅速,晨光文具股价在今年2月初创下100.27元的历史最高点后萎靡不振,6月以来股价加速下挫,至今较历史最高点累计被削了逾40%。在12月3日,晨光文具股价还一度跌至54.08元的阶段低位,创下去年7月以来的新低。

三季度业绩大幅放缓,传统文具业务受考验

10月底,晨光文具公布了三季报。

数据显示,今年三季度,晨光文具实现营收44.65亿元,同比增长18.24%;净利润4.51亿元,同比微增0.57%。

尽管晨光文具三季度的业绩摆脱了疫情带来的冲击,成功实现了复苏。但上图可以看出,公司在三季度结束了去年上半年以来高速增长的势头,也不及疫情前2019年单季度的高增长。

突然调头而下的业绩增速,让市场不得不重新审视晨光文具的发展后劲。而造成晨光文具三季度动能不足的原因,财华社认为主要是其传统文具业务遇到了增长的阻力。

按业务模式划分,晨光文具将业务分为三大板块:传统核心业务,包括书写工具、学生文具和办公文具;科力普办公业务;以及零售大店业务,主要为晨光生活馆和九木杂物社,其中科力普办公业务和零售大店业务被晨光文具列为新业务。2020年,传统核心业务收入比重占了逾60%。

根据计算,2018年以来,尽管晨光文具号称每年都推出上千款产品,但传统核心业务收入的增长依然乏力,2018年-2020年增幅分别为16%、21%及9%,同期新业务则均取得高速增长,其中2020年增速达到了32%。

在今年三季报中,晨光文具没有列出传统核心业务具体收入数据,按照该业务的增长情况看,该业务或许是公司整体营收净利润增幅放缓的主因。

对于传统核心业务增长乏力的原因,财华社认为主要归于两大外界因素:

其一,我国出生率持续下滑造成小学招生人数增长放缓,文具用品市场增长遇阻。Wind数据显示,在连续大幅增长4年后,我国普通小学的招生人数在2019年增长停滞不前,为1869万人。而到了2020年,这一数据下降了超过60万人,为1808万人。同时,我国2020年的人口出生率首次跌破1%,创下43年新低,意味着未来几年小学招生人数将会持续下降。

晨光文具的终端零售门店遍布全国大江南北各个地区,包括新疆和西藏这些人口密度较小的市场。所以全国性的小学招生人数下滑,也影响到文具用品的需求增长。在2019年,公司零售终端超过8.5万家,而在2020年报和2021半年报中,公司表示有超过8万家零售终端,或许是因为部分门店关闭导致数量不足8.5万家而如此表述。

削减部分门店,其实也是晨光文具止损的重要途径。在人口红利消失的今天,门店房租不降反增,对于营业额不尽如人意的一些门店,利润会十分微薄,公司需要进行门店收缩才是最好的应变之道。

其二,三季度是国内“双减政策”落地实施的时间,在中小学教育培训市场生变的背景下,参与课外培训的学生骤降,对文具用品的需求也带来冲击。

近期,新东方(09901.HK)、高途(GOTU)和好未来(TAL)等教培龙头企业纷纷宣布在年底前停止K9培训业务,大量教学中心陆陆续续关闭。学生们学习减负,那对文具用品的消费频次也会随之减弱,文具用品市场增量也会受到考验。

新业务:增长迅猛,新零售扭亏尚需时日

对于传统文具用品市场趋于饱和以及增速放缓的市场环境,晨光文具也早已意识到这一点。为了保持这条大船能持续航行,晨光文具在多年前就开启了转型之路。

晨光文具选择了两条新道路,即上文所指的办公直销业务以及零售大店业务,该两项业务分别诞生于2012年及2013年,彼时国内文具市场还处于蓬勃发展的阶段,消费升级还未在社会上形成共鸣,可见晨光文具的市场敏感度有多高。

办公直销业务,挑起了晨光文具近年来带动营收增长的大梁。该业务采用To B模式,主要为政府、企事业单位和其他中小企业提供办公用品、办公设备、IT 数码、食品饮料、商务礼品等产品,全部商品均是由厂家直供。同时,拿下单位和企业的直销产品订单,也有利于将这些客户资源转化为书写工具和办公文具产品的用户,可谓是一举两得。

该业务过去几年收入均取得中高双位数增长,营收占比逐年提升,成为晨光文具最大的业务板块。

其他业务,则主要是晨光文具的零售大店业务,包括了晨光生活馆和九木杂物社,也是公司的新零售业务。进军新零售业务,表明晨光文具开始研究年轻人的喜好,开发新的产品,以求跟上时代。

定位在全品类一站式文化时尚购物的晨光生活馆是文具类品牌的升级版,除了文具外,还有生活用品和玩娱品类,主要设于书店内部;九木杂物社则为年轻品质女生而设的生活百货店,销售产品包括文具文创、益智文娱、实用家居等品类,这种模式,更像是无印良品门店的翻版。

在零售大店近年来不断扩大布局的基础上,该业务收入也增长迅猛,今年上半年更是实现翻倍增长,在很大程度上抵消了传统业务增长乏力的不利局面。

但新零售业务的成绩也并非完美,营收的增长更多是建立在九木杂物社门店的快速开拓上,在市场残酷的竞争环境中实现盈利也是一个摆在晨光文具面前的难题。

晨光生活馆和九木杂物社本质上还是偏向文具方面的销售模式,与无印良品和名创优品等杂货品牌并无太大的区别,而且与不断追求精细化、高端化的其他连锁门店品牌存在竞争关系。在这种竞争环境中,面对线下以及线上其他品牌的双重夹击,晨光文具模式尚未成熟的新零售业务还未形成规模效应,供应链不够完善,这无异于是一场豪赌。

所以可以看到晨光生活馆的扩张之路遇到了麻烦。2019年上半年,晨光生活馆的数量还有129家,今年三季度就减到了60家。零售大店的增长主要还是靠九木杂物社来支撑,2018年至今,九木杂物社门店接近翻倍,达到三季度的436家。

因品牌力尚未打开、店铺运营管理不成熟以及货品结构不完善等原因影响,造成客流量不高,每年都交着高店租的零售大店业务迟迟未能实现盈利。

2016年-2021年上半年,晨光生活馆(含九木杂物社)分别亏损2663.71万元、4114.99万元、3030.04万元、804.67万元、5022.93万元、1500.6万元,五年半时间累计亏损1.71亿元,给公司带来了一定的财务压力。

控股股东计划增持,股价颓势有望扭转?

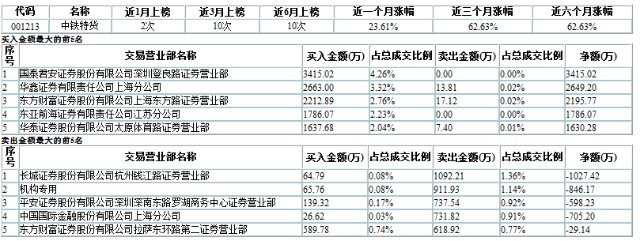

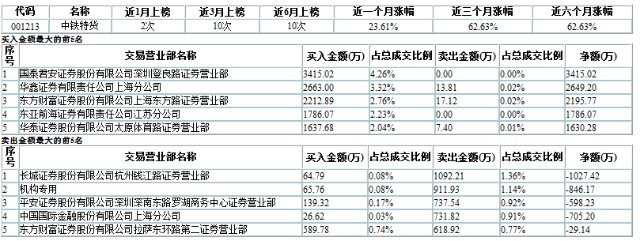

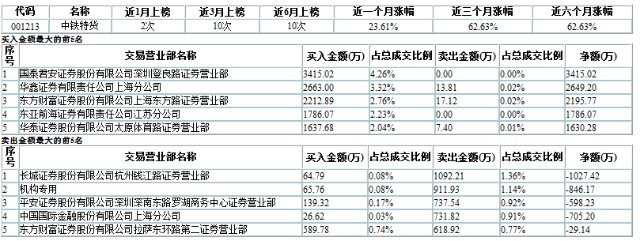

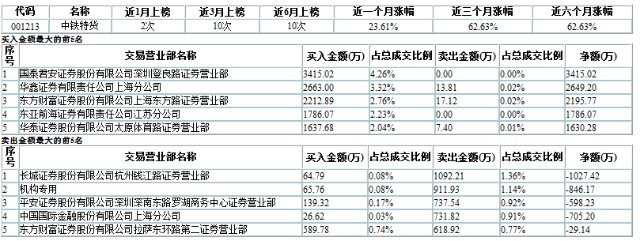

有意思的是,当晨光文具转型并不顺畅造成股价持续下跌的同时,公司高管、控股股东,以及一些机构投资者对持有公司股票的信心却不尽相同。

首先在高管和控股股东方面,Wind数据显示,今年1月-5月底,也就是晨光文具股价高位大幅震荡之时,公司多位高管不断套现。减持的高管中,主要包括董事长陈湖文、副董事长陈湖雄和董事陈雪玲。这三人是姐弟关系,掌舵着公司发展航向。

根据统计,晨光文具高管在今年1月-5月底累计减持公司约976万股,总额8.3亿元。

此外,陈湖文、陈湖雄分别控制的上海科迎投资管理事务所(有限合伙)(下称“科迎投资”)、上海杰葵投资管理事务所(有限合伙)(下称“杰葵投资”)期间分别减持438.7万股和433.1万股,套现金额分别约为3.77亿元和3.72亿元。值得注意的是,该两家公司是晨光文具的控股股东晨光控股(集团)有限公司的一致行动人,而陈湖文、陈湖雄和陈雪玲三姐弟共持有晨光控股(集团)有限公司100%股权。

也就是说,晨光文具控股股东以及多位高管今年以来在公司股价高位时累计套现了高达15.82亿元资金。

截至2021年9月30日末,晨光文具共计有股东2.87万户。如果按照5月下旬最高位到当前所蒸发掉的市值估算,2.87万户股东户均或浮亏约122万元。

然而,当晨光文具股价创阶段新低时,公司控股股东突然又出现了,但这次并非减持,而是“精准”在低位增持股份。

晨光集团近日发布公告称,于12月3日,控股股东晨光集团一致行动人科迎投资和杰葵投资分别增持了公司10万股及13万股。同时,基于对公司未来发展前景的信心和对公司长期投资价值的认可,晨光集团一致行动人科迎投资及杰葵投资计划自12月3日起的3个月内,将择机以适当的价格增持公司1亿-5亿元(含本次已增持股份金额)。

但科迎投资和杰葵投资12月3日之前的年内时间内已在晨光文具上套现了超过7亿元,此次计划增持的金额则不超5亿元。这一波低买高卖的操作,科迎投资和杰葵投资还是大赚了一番,背后的陈氏三姐弟亦收获颇丰。

公告发出后,科迎投资和杰葵投资在资本市场上的号召力也显现了出来,12月6日,晨光文具开盘快速拉升,早盘盘中一度涨超5%。

另外,在晨光文具高管忙套现的同时,一些机构股东则托盘相救,显得很有“义气”。

今年以来, 中国工商银行股份有限公司-景顺长城新兴成长混合型证券投资基金不断增持晨光文具,累计增持约650万股,持股比例由2.32%提升至3.02%;香港中央结算有限公司(陆股通)累计增持约2500万股,持股比例由3.55%提升至6.25%。

而近半年,晨光文具不断获得多家投行看多。根据同花顺数据统计,半年来累计有8家投行给予公司“增持”评级,另外有30份研报给予公司“买入”评级,没有投行给予公司“卖出”或“减持”评级。

作者:遥远