山东国信(1697.HK):结构优化驱动稳健发展 主动管理与家族信托转型亮眼

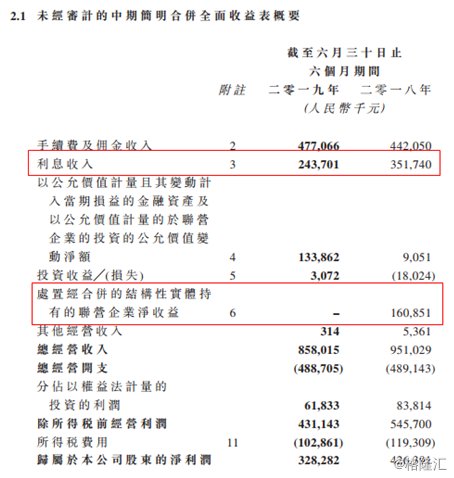

8月27日港股信托第一股山东国信(01697.HK)发布2019年半年报,报告显示,截至今年6月末,山东国信实现经营收入8.58亿元,同比下降9.8%,实现归属于公司股东的净利润3.28亿元,每股基本及摊薄收益0.07元。

在上半年国内严峻复杂的外部环境及整体经济增长承压的大背景下,山东国信交出的中期业绩报告表现可圈可点。虽然业绩增速有所下滑,但公司不断调整优化业务结构,持续发力提升主动管理能力,创新业务家族信托板块更是捷报频传,公司在行业回暖的大环境下,透过调结构、优布局、强运营,不断修炼内功,未来增长仍旧值得期待。

一、转型发展凸显发展后劲

尽管此次中期财报利润表现较之过往稍显逊色,不过从公司给出的解释来看对公司而言并非"利空",其原因主要在以下两个方面:

一方面是上半年公司处置经合并的结构性实体持有的联营企业净收益、利息收入同比减少。财报相应的数据显示,公司利息收入为2.44亿元,较上年同期下降1.08亿,降幅达44%。

而另一方面,公司在2018年上半年处置经合并的结构性实体持有的联营企业获得净收益1.61亿元,而2019年上半年公司则未产生该部分收益。

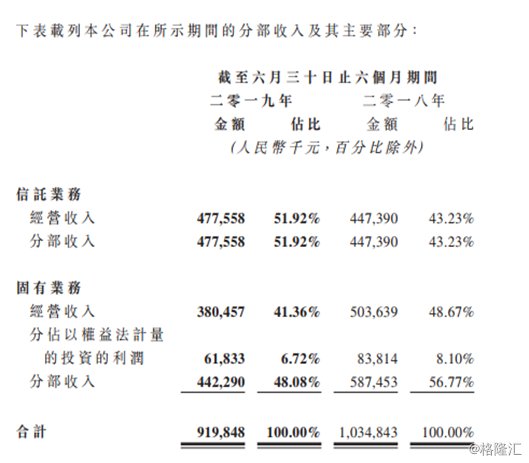

从利润影响因素来看,公司固有业务中的处置收益大幅减少,反映的更多是公司业务结构调整带来的影响,尽管短期盈利虽有承压,但长远而言,更有利于公司在行业整体转型过程中健康长远发展。而透过财报也可以看到,今年上半年山东国信信托业务收入和固有业务收入分别占总收入的51.9%和48.1%,而去年同期信托业务收入和固有业务收入分别占比43.23%和56.77%。固有业务收入占比明显下滑,较去年同期下降了24.7%至4.42亿元。

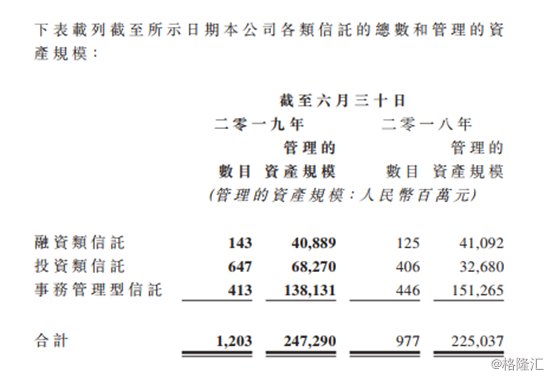

实际上,今年上半年公司在主动管理上持续发力,与此同时不断调减通道业务,令公司整体的业务结构实现了进一步的优化升级。反映在资产规模上,截至2019年6月末,山东国信信托资产管理规模2472.9亿元,同比增长9.88%,其中,主动管理型信托资产规模1091.59亿元,占全部信托资产规模的44.1%,同比提升11.3个百分点,主动管理型信托产生的收入为3.68亿元,占全部信托业务收入中手续费和佣金收入的77.1%,同比上升7个百分点。而通道业务方面,其事务管理型信托为1381.1亿元,同比去年1512.65亿元下降了9.52%。可见,公司整体业务结构实现了较大幅度的调整优化。

当前在严监管的形势下,行业吹响了回归本源的号角,公司前瞻性地推进自身业务升级,不断增强主动管理能力,令报酬率较高的主动管理业务占比持续提升,这无疑也为公司后续业绩的增长带来了更强劲的内生动力。

二、家族信托表现亮眼,独具品牌价值和市场效益

业务创新作为近年来信托行业重点发力领域,各家信托公司都在不断积极探索。其中家族信托作为信托公司最为关注的转型方向更被公认为是信托业务的新蓝海。自2016年以来,国内家族信托发展呈现加速趋势,多家信托公司积极在这一领域布局,山东国信亦在这其中顺势而为,不断在家族信托业务上主动作为,走出了一条具有自身特色的差异化发展之路。

去年山东国信还正式发布了"德善齐家"家族信托品牌。公司将家族信托的财富传承功能注入引导家风传承的新内涵,凭借特殊的产品设计理念,其品牌知名度迅速打响,得到了市场的高度认可。今年以来公司亦在加强研发标准化家族信托,积极抢占标准化家族信托产品发展先机,锁定目标客户,增强客户粘性,提升公司客户保有量,为公司创造新的长期稳定的利润增长点。数据显示,截至今年6月,山东国信管理的家族信托已签订合同金额突破93.79亿元,其中,实际交付的信托资产规模约81.76亿元,同比增长74.2%。

家族信托作为信托本源性业务之一,山东国信不断在其中实现业务突破,这背后公司可谓尽享天时地利人和。

从天时来看,公司作为进入家族信托较早的机构,有着领先优势,透过前期不断摸索,已经形成了相对成熟的业务模式和产品,并且品牌实力也得到市场相应认可,公司此前的财富传承系列家族信托还荣获《银行家》评选的十佳家族信托管理创新奖。由此而言,透过这一系列的优势,叠加公司不断精进业务,为客户提供优质、专业的服务,公司的业务也一直能够保持着快速成长的良好势头,并在行业中占据领先地位。

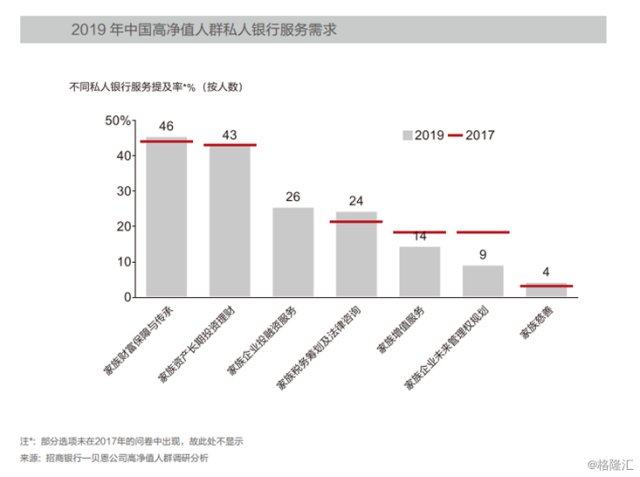

而就地利及人和而言,公司所在的山东地区,自改革开放以来经济持续高速增长,巨大的财富效应也诞生了数量庞大的高净值人群。根据此前招商银行与贝恩公司联合发布的《2019中国私人财富报告》,山东可投资资产在1000万人民币以上高净值人群首次突破十万人,迈入广东、上海、北京、江苏、浙江五省市所在的第一梯队。

随着改革开放起来的创一代们步入老龄化,家族财富代际传承问题迫在眉睫,家族信托凭借其财富传承、家族事务管理和税收筹划等方面优势越来越得到这些创一代高净值人群的青睐,其需求亦在不断提升。

作为老牌信托公司,山东国信在行业创新浪潮之下,加快转型步伐,不断做大做强家族信托业务,培育成长新动能。除了家族信托,山东国信还发展了私人及机构财富管理业务,截至今年6月末,该公司管理的全权委托财务管理信托数量10个,信托资产规模17.53亿元。此外,慈善信托方面也积极与家族信托联动展业,截至今年6月末,该公司管理的存续慈善信托6个,信托资产规模约4530万元。

在创新型业务助力下,山东国信还将透过这一系列产品的融合发展,持续深挖自身业务"护城河",形成核心竞争力,在行业持续站稳脚跟。

三、短期股价逆风,长远价值凸显

当前国内经济下行压力加大、国际市场的波动及冲击依然较大,无论是金融市场还是实体企业都将面临一定的挑战,这也对信托业务的开展带来影响。而伴随着资管新规的推进,大资管行业的竞争也将更趋激烈,信托行业各家公司如何脱颖而出也将深刻考验经营者的智慧。

就山东国信而言,公司正不断推进业务转型,优化业务结构,加强主动管理能力,提升信托报酬率,同时持续加强内部控制,不断优化产品设计,全面防控市场风险,整体提质增效取得的成绩也非常显著。此外公司加码布局家族信托等新兴领域,在未来的蓝海市场狂奔突进,取得了喜人的成绩,随着公司在业务及产品上的不断精进,未来山东国信的业绩表现也将值得进一步期待。

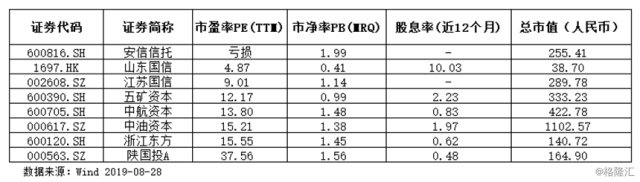

回归到投资层面,当前公司的总市值不到43亿港币,市盈率2.6倍,市净率0.4倍,与市场其他信托公司相比估值优势明显,尤其是作为港股信托第一股,公司在市场也具备一定的稀缺优势,伴随整个行业回暖,公司后期业绩增长有动力。

在当下动荡的市场情况下具备较强吸引力,亦有一定的安全边际,值得关注。