大唐新能源(1798.HK)发电量稳步提升,业绩增长弹性大

2019年8月28日,大唐新能源(1798.HK)召开了2019年上半年的业绩发布会。

2019年上半年,大唐新能源主动适应电力改革所带来的新变化,生产经营局面保持平稳。截至2019年6月30日止6个月,大唐新能源实现营业收入44.92亿(人民币,下同),同比增长2.9%;归母净利润8.83亿,同比减少6.7%;资产负债率为79.08%,同比下降0.39个百分点。

据财报的披露,大唐新能源期内收入的增长主要是由于装机容量增加以及限电状况显著改善,进而推动发电量的上升。同时,公司净利润小幅下滑主要是由于1)受部分区域风资源状况变化影响,高电价区域电量比重下降;2)受应收补贴电费拖欠影响,致使收入增幅小于财务费用增幅;3)部分不具备继续开发条件的项目计提资产减值损失。

一.弃风限电率进一步缓解,发电量得到改善

2019年上半年,大唐新能源风电消纳情况在去年基础上实现进一步改善,风电限电量同比减少4.33亿千瓦时,风电限电率下降至5.62%,同比降低4.18个百分点。其中,公司风电装机占比较大的内蒙古、黑龙江、吉林、辽宁等省份的风电限电率依次同比下降7.21、9.80、3.03、0.73个百分点,均高于同区域风电限电率的平均降幅。

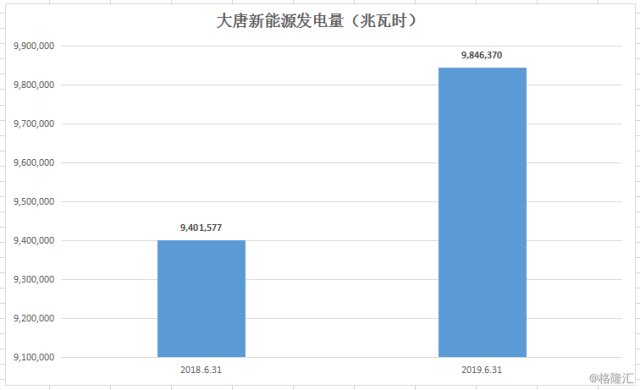

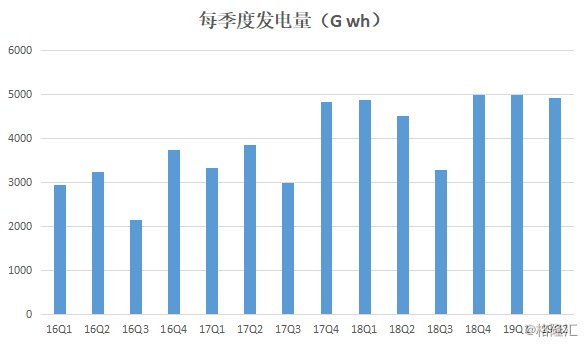

受益于弃风限电的持续缓解,大唐新能源的发电量也在期内得到进一步提升。截至2019年6月30日,公司风电控股发电量达到984.64万兆瓦时,较2018年同比增长4.73%。其中,内蒙古、黑龙江、河南、安徽、广西、云南、广东、福建等省份均实现双位数的增长。单看2019年第二季度,公司完成风电发电量为484.98万兆瓦时,同比增加7.54%。

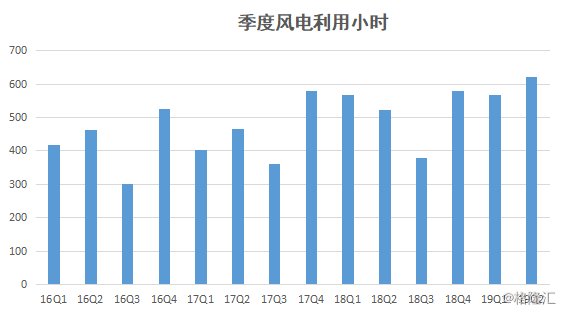

在部分区域的风资源质量不及去年的情况下,2019年上半年公司风电平均利用小时数依然实现1,135小时的新高水平,位于全国风电利用小时数平均值以上,同比增长13小时,较于行业平均增幅还高23小时。

值得注意的是,公司在内蒙古、黑龙江、甘肃、河南等区域的风电平均利用小时数较行业同区域平均增幅依次高61、12、26、144小时,区域龙头地位凸显。

二.装机容量稳健增长,业务聚焦三北地区弹性高

2019年上半年,大唐新能源已实现在广西、黑龙江、安徽等多个省份的全面开工建设,江苏滨海等大型风电项目现已陆续投产,下半年公司有望根据电网建设进度实现即时投运。

截至2019年6月30日,公司在建项目容量为1,947兆瓦,累计控股装机容量为9,014.92兆瓦。其中,风电控股装机容量为8,835.45兆瓦,较2018年同期增加141兆瓦,增幅为1.62%。从风电的区域装机分布来看,大唐新能源于内蒙古、东北、中西部的装机比重分别为34.0%、17.2%、35.1%,很大部分均集中于三北地区。

众所周知,三北地区过去是我国弃风现象最严重的地区,不过近几年在国家对可再生能源发展的重视及推进下,这样的情况却在大大缓解。2017年,新疆、甘肃、内蒙古、宁夏、吉林、黑龙江被定为红色预警区域;2018年,内蒙古、黑龙江转为橙色区域,宁夏转为绿色区域;根据今年的预警监测结果,吉林直接由红色转为绿色区域,黑龙江由橙色转为绿色区域。随着弃风限电持续改善,国内风电预警监测的影响逐步解除,三北地区风电发电量弹性将逐步释放,尤其利好大唐新能源这样聚焦三北区域布局的风电企业。

三.静待风电平价时代来临,高效企业潜力足

根据中国电力企业联合会公布的资料,2019年1月至6月,全国风电发电量、全国平均风电利用小时数均出现了增速放缓的情况,导致多家风电企业招致亏损,很大的原因是由于风电的补贴退坡机制,使得整个行业经历短暂的阵痛。

不过,行业的进化所带来的阵痛只是暂时的,熬过去的企业将焕发出更强劲的生长力。在国家对环保问题日趋重视的背景下,提高可再生能源在一次性能源中的消费比重是未来的大势所趋。在今年中旬国家发展改革委发布的《关于完善风电上网电价政策的通知》中,明确自2021年开始,新核准的陆上风电项目将全面实现平价上网,国家不再补贴,为风电全面进入平价时代指明了路劲,稳定了市场的预期。一旦平价上网时代来临,装机及发电量的需求将被大幅释放,行业主要参与者在盈利上无疑将得到质的跃进。

对于风电发电企业来说,目前很重要的指标就是谁控制成本的能力高,能够在补贴退坡之际依然保持稳健的盈利及现金流水平。2019年上半年,大唐新能源净利润率达到23.28%,大幅领先于同业平均水平,显示其的优良营运效率。

四.问答环节重点

Q1、上半年折旧成本上升6个点,但负债表上18年底或是19年上半年的固定资产都是下降的,是否有会计准则变动或其他原因?

A:折旧费用上升主要是由于装机容量上升导致,千瓦折旧水平跟去年基本持平,还略有下降。

Q2.上半年经营费用中有8100多万计提减值,请问主要来自哪个部分?

A:公司有部分项目不具备继续开发建设条件,公司严格根据会计准则对其进行了计提减值。

Q3.上半年人工成本上升13%,但发电量、装机量分别只增长4个点和2个点,为什么人工成本增加与发电、装机量不是很匹配?

A:人工成本增加是由于装机容量增长导致的费用成本增加,以及各基层员工薪资变化影响。

Q4、全年装机量、利用小时数和资本开支指引是否有改变?

A:全年资本开支计划是70亿左右,上半年发生近19亿,后续公司会根据投资计划有序推进,保证装机项目投产;关于2019年度投产容量,年初我们给出的指引是今年投产新机100万千瓦,目前目标没有变化;关于利用小时数,上半年公司完成利用小时数1135小时,预计年底能够完成2100小时以上。

Q5、上半年应收账款有多少属于补贴,是否会考虑资产证券化的操作?

A:截止上半年补贴电费在84亿左右,后续公司会根据各公司的流动资金需求,开展资产证券化业务,包括ABN、ABS业务的开展。

Q6、公司上半年的弃风率已经降到了5.6%,跟能源局规划的5%已经非常接近,今年的指引和今后的长期目标大概是多少?

A:公司上半年的限电比是5.62%,全国上半年的弃风限电率平均值是4.7%,公司高于全国平均0.9个百分点,预计到年底公司弃风限电率会达到5%以内。

Q7 上半年电价的折价比例和幅度是多少?

A:上半年电价执行情况,不含税每兆瓦时460元,比去年同期468元降低了7.86元/兆瓦时;上半年发生的市场实际结算电量是14.90亿千瓦时,同比增长了0.32亿千瓦时,同比增幅2.19%,市场交易电量的上网电价是不含税每兆瓦时397.22元,比去年同期增长了每兆瓦时17.22元,折价率为17.45%,较上年同期的22.51%下降了5.06个百分点。

Q8.关于在建容量和投产目标的情况介绍

A:目前公司在建容量是194.7万千瓦,今年的投产目标是100万千瓦,新开工80万千瓦。到2020年底,在2019年之前核准的所有项目力争全部投产,实现补贴电价项目如期投产,为公司后续发展奠定基础。

Q9.近期有新闻称下半年能源局可能会把尚未纳入第一至七批目录的项目统一登记在目录上,在补贴发放方面,相关情况是否会影响前七批的补贴回款?

A:关于补贴电费方面,今年5月财政部发布的通知,可再生能源电价附加补助资金的结算金额大概近80亿元,其中风电和光伏的补贴分别是42.3亿元和30.8亿元,内蒙古各类可再生能源补贴合计71亿元,0.6亿元左右,7月份按照指引加大了回款力度,当月回款金额在6.7亿元左右,后续公司会及时关注补贴电费结算政策的变化情况,及时指导回收补贴电费。

Q10.听闻最近风机招标价格上升,是否可能会影响明年投运项目的回报率,请问管理层如何看待?

A:受政策影响,2019-2021年的风机装机量会明显增加,风机价格确实有所上涨,从年初的3300元上涨到3500-3600元左右,上涨幅度不大。

市场价格的变化对大唐新能源今年和明年的影响有限,因为今年公司的风机采购价格是年初已锁定的价格。

Q11.目前公司拿到了多少平价上网项目的核准?公司对平价上网项目的收益率怎么看?

A:大唐新能源目前已经拿到2个国家平价上网项目,一个是黑龙江绥滨项目,15万千瓦,已列入开发计划;还有一个吉林向阳项目,60万千瓦,合计投产达75万千瓦。

关于平价上网项目的收益率情况,大家知道过往公司对风电项目和光伏项目都是有一定的收益率要求的,公司对平价上网项目的收益率要求不会降低。

投资者担心平价上网项目电价低,会影响收益率,但实则不然。过去十年,风电在发展过程中,风机效率大概提高了35%左右,风电厂的整体造价降低了30%左右,成本的降低保证了在电价降低的同时收益率不会降低。