维信金科(2003.HK)2019中报:收入大幅增长,助贷模式深化

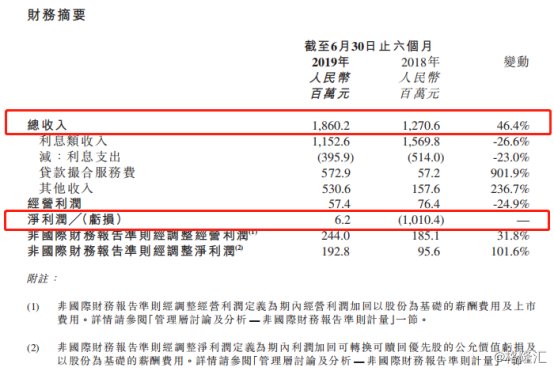

8月23日盘前,港股在线消费金融公司:维信金科(2003.HK)公布其2019年中期业绩。财报显示,公司于2019年上半年实现总入18.6亿元(人民币,单位下同),同比大幅增长46.4%;同时,期内实现净利润约620万元,相比去年同期亏损10.1亿元,实现扭亏。

作为头部上市平台之一,维信金科的这份中期成绩单喜人,释放出了积极的信号。不过当下行业仍然面临宏观及监管的双重挑战,“合规”成为当下企业生存的关键注脚。以上市公司为代表的头部平台显然已找到生存之道,纷纷对接机构资金、转型助贷,并掀起行业转型风潮。

至于行业最新境遇变化如何,还需细致地透过维信金科这份财报,来一窥究竟。

收入增长46.4%,扭亏为盈,账面现金充裕

财报显示,公司于2019年上半年实现总入18.6亿元(人民币,单位下同),同比大幅增长46.4%;同时,期内实现净利润约620万元,相比去年同期亏损10.1亿元,实现扭亏为盈。

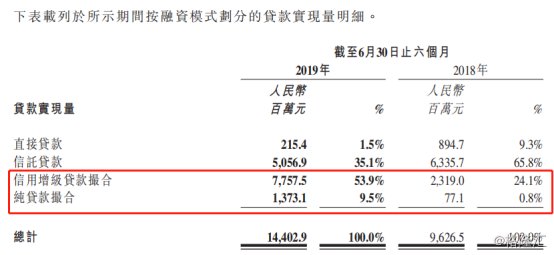

一方面,总收入之所以大幅增长,信用增级贷款撮合模式功不可没。据财报,期内新增贷款总量144.03亿元,同比增长近五成。其中,信用增级贷款撮合实现量由2018年同期23.19亿元同比增长235%至77.58亿元,占总贷款量比重由24.1%增至53.9%。

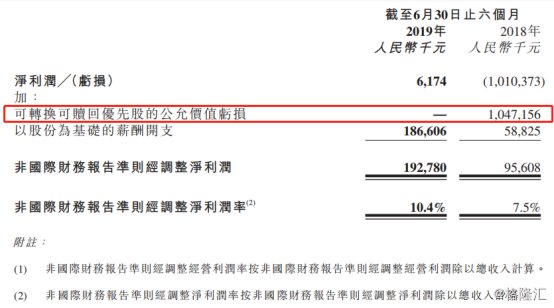

另一方面,至于扭亏为盈,主要是由于2019年可转换可赎回优先股的公允价值亏损不再增加。实际上,剔除优先股公允价值变动带来的非经常性损益后,公司在去年就已实现盈利。

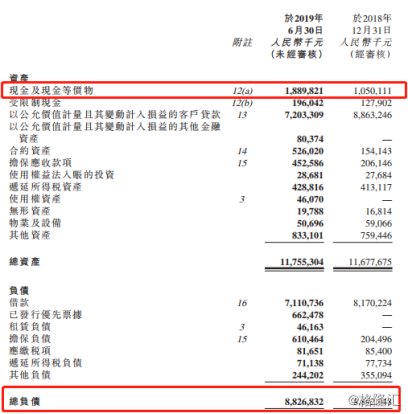

另外,财报显示,2019年上半年末,公司账面现金余额近19亿元,足以完全覆盖同期近9亿元的总负债,而且相比去年同期不到12亿元,安全垫进一步增厚,增强了抗风险能力,也为公司长期发展提供了充足的弹药。

完成纯线上化转变,深化助贷模式转型

从收入构成来看,利息收入在收缩。2019年上半年为11.53亿元,同比减少26%。至于这一变化,财报给出的解释是,由直接及信托贷款模式向信用增级贷款模式的转变。

而得益于信用增级贷款的强劲推动,贷款撮合服务费成为爆点。期内,撮合服务费为5.73亿元,较去年同期增长了9倍,占收入比重约31%。其中,信用增级撮合模式下产生的撮合服务费达5.17亿元,同比增幅高达836%,占总贷款撮合服务费比例高达九成。

另外,纯贷款撮合模式目前贡献较小,不过增势迅猛。从贷款量来看,该模式下的贷款量由2018年的中期的7710万元同比增长了超过16倍至13.73亿元,实现爆发式增长。

据了解,公司于今年1月发布公告称,线上至线下业务出售事项已于2018年12月31日完成。同时表示,出售事项完成后,其将不再经营线上至线下业务平台。这表明公司已实现业务纯线上化。而信用增级与纯贷款撮合模式均属于助贷业务,其合计超过六成的总贷款量权重,表明其已占主导地位,进一步意味着其转型助贷收效显著。

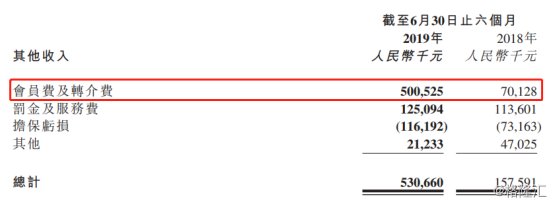

值得一提的是,以会员和转介费为核心的其他收入成为新的增长点。期内实现5.31亿元,同比增加236.7%。财报指出,这主要由于增加与业务合作伙伴的合作及提供交叉销售机会,导致转介费增加所致。

资产质量整体稳健,智能风控系统价值外溢

资产质量是信贷企业的生命线。而M3+逾期率被业内普遍视为评价资产质量的有效指标。

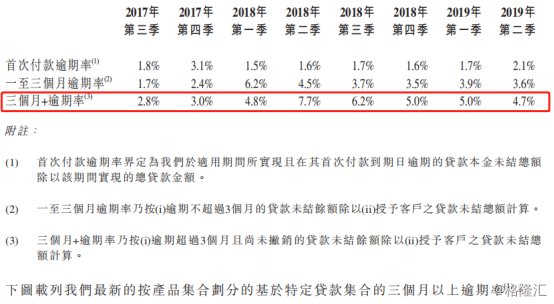

从下图可以看出,维信金科从2017年第三季度至2019年第二季度期间的M3+逾期率呈现先升后降的态势,2018年第四季度以来,整体控制在5%左右水平,2019年第二季度下降为4.7%。

其实,再来看M1及M1~M3逾期率指标变化,会发现均有波动,不过都控制在一个平稳水平,其中M1逾期率整体控制在2%左右水平,而M1~M3逾期率整体变化趋势更像M3+,呈先升后降,2018年第四季度以来,控制在4%左右。表明资产质量整体较为稳健,风险整体可控。

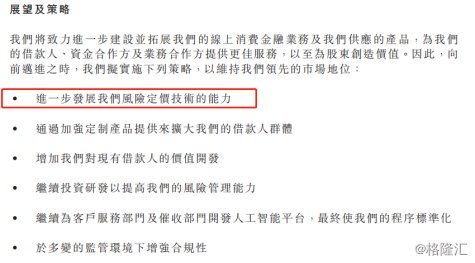

风控是信贷乃至整个金融行业的核心能力。对于维信金科来说,其自主研发的“蜂鸟系统”是其核心风险管理系统,以大数据应用及机器学习为核心技术驱动,实现对借款人的线上自动化、智能化风险评估及定价。

期内维信金科亦成为多个资金合作方的风险管理系统SaaS(软件即服务)供货商,助力其提升风险管理及合规能力。可见,其在技术端的优势正促使其逐步加深与资金合作层面的关系。

此外,财报披露,今年6月公司将与成都金融梦工场投资管理有限公司(简称“成都金融梦工场”)在程度设立合资企业:维信金科交子数字科技有限公司,为传统金融机构提供技术支撑。据了解,成都金融梦工场是首家在成都市委、市政府及中国人民银行成都分行支持下成立,服务于中小微金融企业的金融技术创新空间。

而在未来策略的部署中,公司对于技术层面重视度,可见一斑。而其研发费用由2018上半年的3350万元增加22.5%至2019上半年的4110万元。

资金渠道及场景覆盖持续扩容,获客效率进一步提升

对于信贷企业而言,资金、用户两大核心增长要素。维信金科从合作机构及场景拓展两方面持续发力,以提升贷款规模以及高效获客,并且都取得了明显的进展。

在资金端,公司在今年上半年新增助贷合作持牌金融机构15家,包含一家全国股份制商业银行。而算上30家现有合作金融机构,维信金科已与45家金融机构建立了不同程度的合作关系。此外,公司也表示开始引入第三方担保机构来丰富供应链生态,来进一步提升贷款规模及风险管理能力。

在场景端,公司在2018年与三家运营商(电信、移动、联通)战略合作的基础,再度推进。2019年上半年与电信的合作范围由全国150多个城市扩展至25个省228个城市,实现新增信贷金额4.7亿元,是2018年全年实现量的3倍多。

据财报显示,2019年上半年,公司新增贷款交易量达184.7万人次,同比增长72.3%。而销售及营销费用由2018年上半年的1.02亿元大幅减少55.5%至4540万元。这其实也能看出,在精准化场景的推动下,获客效率得到明显提升。

结语

总体而言,维信金科这份财报表现喜人,亮点较多。其实现了逆势地强劲增长,既维持了其行业领先的地位,也给予了行业不少信心。此外,纯线上化的转变,将带来高效的运营效率;助贷模式的转型深化,将进一步提升合规的适应及经营的稳定性;合作机构及场景的持续拓展,将推进业务规模的进一步提升;智能风控系统逐步赋能金融机构,实现关系的进一步绑定,并可促进系统的持续迭代。

据观察,行业在声势浩大的助贷转型浪潮中,以互联网及地产巨头为代表的大玩家已悄无声息地进场,预示着行业迎来新一轮并购整合。这会加速市场集中度提升,行业格局优化,对于行业是好事,也利于发展势头良好的头部平台。