正荣地产(6158.HK)公布中期业绩:营利双增,效率提升

2019年8月25日,正荣地产公布了中期业绩,公司业绩保持稳定增长。截至2019年6月30日,公司上半年营业收入为136.48亿元,同比增长10.8%;公司净利润为11.79亿元,同比增长23.2%;公司核心净利润为11.51亿元,同比增长33.4%;而归母核心净利润为9.05亿元,同比增长21.3%。

下面来详细看看,正荣地产2019年上半年以来的经营“成绩单”。

核心净利增长33.4%,运营效益推升盈利能力

由2019年上半年业绩数据可见,公司的利润保持较高增速增长,核心利润保持33.4%的增长,这一增速超过了结转收入的10.8%增速。由此可见,公司运营的效益有明显提升。

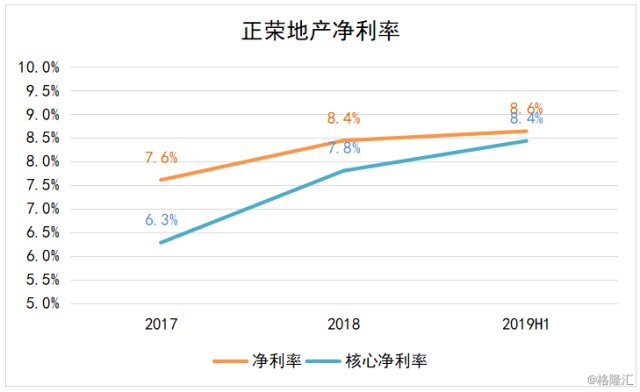

公司的近年来净利率一直维持提升趋势。截至2019年中期,公司的净利率为8.6%,对比2018年同期的7.8%上涨了0.9个百分点。

通常而言,地产企业利润增长比营收快主要由企业的效率提升推动公司净利率提升。由于公司主要布局强二线城市,多数受到限价影响,但公司一直能够有效的控制土地成本,精准拿地,最终保持了利润率的平稳。

那么由此看来,正荣此次利润提升主要源于公司运营效率的提升。那么正荣运营效率何以提升的呢?

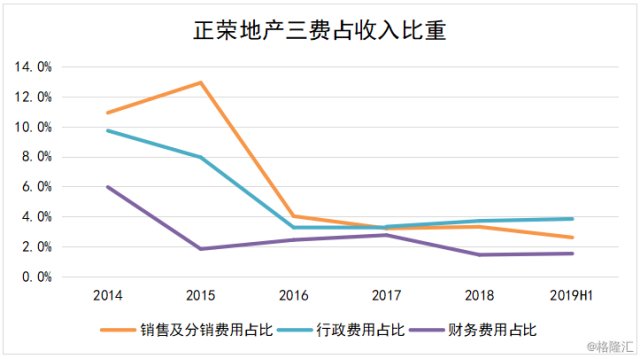

从公司三费占收入比重可以看出,公司2016年以来三费占收入比重同步快速下滑,其中销售费用以及财务费用的占比下降最为明显,截至2019年中期,销售费用占比从去年3.3%下降至2.6%。

先看正荣的销售费用占比为何得以持续下降。销售费用占比的下滑关键指标在于周转能力的提升。据悉,正荣在2019年开始,便陆续升级公司的供销管理体系。

2019年上半年以来,正荣地产项目首开时间缩短至平均7个月,首开去化率达到70%。如此高的去化率,但公司的销售费用占比却下降了,说明并不是促销或者营销投入放大推动的,而是公司的销售效率提升了。

提升销售效率的两个路径:1.提升产品力;2.团队赋能,提升单位效率。

产品力方面,公司在年报中曾提到,公司在产品定位上做出如下战略:在”1+6+X“全国布局基础战略下,正荣凭借聚焦一二线城市,深耕城市群的纵深布局,以及“改善大师”的产品定位,把握住了行业景气下行周期下的“微观繁荣”。

简单而言,正荣在产品定位上是瞄准一二线城市的改善型需求。改善型产品有两个特征:1.通常多口之家置换房屋需求最大,因此以中大户型为主;2.不同于刚性需求,改善型需求更注重居住质量。而正荣主要就是通过区域、产品、品质三个维度打造产品力。

同时,正荣近年通过产品线整合,推出了“正荣府”、“正荣·紫阙台”及“正荣·云麓”三大标杆产品品牌,并加快了产品标准化进程。2019年上半年,正荣的项目标准化复制率达到100%。

产品力提升了,公司产品及品牌受到消费者认可,最终便呈现出70%的去化率,从而带动销售效率提升则是水到渠成的事情。

足够成熟优质的产品是房企”高周转“的载体,而利用好这些载体离不开团队的支持,因此下面便来看看影响销售效率的第二点,团队赋能。团队的赋能必定需要相匹配的放权和激励,而这一点正荣在2018年开始便加速推进,这是投资者需要给予关注的。

2018年底,正荣提出“精总部、强区域”战略调整,不仅是正荣,基于中国房地产行业面临政策调控、市场存在变数的大环境下,各大头部房企,都不约而同得做出战略调整。

自正荣于2018年底提出“精总部、强区域”的战略以来成效明显,具体调整为:将上海和苏州的区域业务进行整合,成立苏沪区域公司;济南区域公司与天津区域公司进行整合,升级成立新的“环渤海区域公司”,管理项目接近20个;广州区域公司与长沙区域公司进行整合。

《房企扩张的黄金十八年》报告中指出,从十大房企历史战略和组织架构来分析其发展之路主要分为3个阶段:上半场(2000-2008)为向全国扩张,管理架构二级变三级;中场(2009-2014)为地域扩张和业务探索同时进行,职能部门精简化;下半场(2015-至今)以区域深耕为主,管理架构扁平化。

目前正荣便是进入第三阶段,公司意在开启关于组织和架构的变革和调整,提升一线的效率和战斗力,进一步深耕区域,成立和打造百亿实力的区域公司,将管理和资源更加集中和优化。

这不单单推动了销售资源的投放效率,激励了团队,同时通过精简架构是正荣降低行政成本的核心动力。

财务持续优化,融资与投资形成“良性循环”

看完销售、行政成本下对公司盈利能力带来的提升作用后,下面再来看看公司财务费用下降的主要原因。

正荣地产作为房地产企业,其同时具备金融企业属性,因此公司财务费用其实便是融资成本。而融资与投资是相辅相成的,因此对正荣地产的财务管理能力分析,主要通过目前的融资及投资能力进行分析。

先看公司的融资端情况。截至2019年6月30日,正荣的加权融资利率同比下降,从2018年年底的7.8%,下降至7.6%。

这主要得益于公司多元的债务结构和均衡的债务期限,截至2019年中期,正荣有息负债之中,境内银行借款额占总负债比重为40%;境内其他借款占比为29%;境内公司债总额占比为7%;而境外优先票据占比24%。

利率下降是一方面,重要的是公司有效实现“去杠杆”,在量上实行“减负”。公司2018年以来一直严格控制了借贷规模的增长,实现借贷与现金平衡的动态管理,有效把公司的净负债率下降至70.8%(调整后)。这样的负债水平对同行具有较大优势,目前行业规模前20企业平均负债率已超过80%。

降低负债率意味着公司债务风险下降,从而提升公司信用等级,打开更多融资渠道并降低融资成本:

1.2019年5月,中诚对正荣企业主题信用评级从AA+上调至AAA(稳定);

2.2019年4月,穆迪将公司信用评级从B2(稳定)上调至B1(稳定);

3.2019年4月,标普将公司信用评级从B(稳定)上调至B(正面)。

在良好信用评级下,截至2019年6月30日,正荣还可运用的融资空间包括金融机构战略授信额度2449亿元人民币,外债额度8.9亿美元,以及小公募债额度31亿人民币。充足资金能够为公司投资带来远远不断资金支持,而近年正荣的投资是是否对公司形成正面影响呢?

答案是肯定的,从上半年来看,公司的投资端效益对公司盈利能力的提升带来了正面影响。其中,关键在于公司近年的加速推进收并购及与同行进行联营。

众所周知,随着行业调控常态化,招拍挂竞争越发激烈,合作共赢成为房企的共识。

正荣同样如此。正荣作为品质房企,且深耕改善型产品,因此可以利用自身优势与各大品牌开发商强强联合,通过并购、联营模式获得优质项目,无形中便为公司的盈利能力带来持续提升。

其中,较为典型的案例为佛山金茂碧桂园正荣府,该项目为正荣首个打入大湾区的项目。而凭借着三大开发商出色的品牌力,项目首开去化率便超过90%。

通过融资与投资的良性循环,公司保持突出规模的稳健扩张。至2019年8月,正荣地产上半年新增土地储备323万平方米,新增项目25个,2019年新增土储中有87%位于强二线城市。

目前,正荣地产土地储备丰厚,截止2019年中期,总土储建筑面积为2634万平米,货值接近4500亿元,权益占比提升至57%,其中71%布局一二线城市。

小结

从中报数据来看,正荣地产2019年以来实现营收与利润稳健双升。同时,盈利能力的提升较为“亮眼”,公司通过成立以来第三次的变革实现质变。稳定增长的利润体现出公司较强的逆周期管理实力,而国内外的评级机构对公司评级上调将对公司估值形成支撑。公司在产品、团队及财务上迎来提升,这的确能为公司在未来下行的周期中获得优势。

截至2019年7月,公司合约销售规模687亿元,完成全年1300亿元销售目标的53%,公司拥有近4500亿土储货值,按照推盘计划,下半年销售目标将大概率完成。