财华洞察|大哥还是大哥,中信证券的中期业绩有何启示?

券业一哥中信证券(600030.SH, 06030.HK)公布了2021年上半年业绩快报。业绩表现优于7月初发布的半年预增,因此A、H股价在公布业绩后均有所上涨。

在7月初时,中信证券预计其截至2021年上半年归母净利润将按年增长20%-30%,但业绩快报显示,该公司的归母净利润实际按年增长36.66%,至121.98亿元,增长幅度高于之前的盈利预告。

2021年上半年,中信证券实现营业收入377.21亿元,同比增长41.04%,扣非归母净利润同比增长36.66%,至121.98亿元。该公司解释,强劲的业绩表现主要得益于国内资本市场蓬勃发展,市场交投活跃,带动该公司的各项业务均衡发展。

笔者留意到,这也是中信证券自2015年A股牛市以来收入最高的半年业绩。见下图,中信证券的2021年上半年收入规模较2015年上半年的311.11亿元高出21.24%,但扣非归母净利润表现仍不及上次大牛市,不过已是2015年之后的最高水平。

第二季业绩增长加快

按照上半年数据可以估算出中信证券的2021年第二季表现:第二季收入同比增长53.51%,至213.24亿元,增幅高于第一季的27.58%;季度扣非归母净利润同比增长47.36%,至70.6亿元,增幅高于第一季的25.1%。显然,中信证券的第二季业绩表现要优于第一季。

与同行相比,中信证券的表现又如何?

暂高于行业平均值

包括中信证券在内,目前已经公布业绩的A股上市券商有十家。从收入规模、资产规模、归母净利润规模来看,中信证券无疑名列第一,不过从盈利能力、增长表现和回报率来看,中信证券却未必能称得上一哥。

见下表,中信证券的上半年收入增幅达到41.04%,明显高于平均数,不过低于浙商证券(601878.SH)的58.84%。

净利润增幅方面,方正证券(601901.SH)为已公布中期业绩的券商中的最高,但应主要得益于第一季信用减值显著下降而带动季度收益翻倍。中信证券的净利润增幅尽管高于投行业务排名第二的中信建投(601066.SH, 06066.HK),却低于十家券商的平均值,海通证券(600837.SH)、东方证券(600958.SH)和国元证券(000728.SZ)的净利润增幅都高于中信证券。

对比于去年上半年的纯利率,中信证券今年上半年的纯利率其实下降了1.04个百分点,中信建投则下降了9.5个百分点,或反映它们利润较低的业务增长较快,而方正证券、东方证券、海通证券、东北证券、国元证券以及长城证券等的纯利率均见改善。

整体来看,中信证券的上半年盈利能力中等偏上。

加权平均ROE(股本回报率)的对比显示,中信证券和中信建投两大发力投行业务的券商回报率最高,上边已经对比过,它们的纯利率表现并不突出,而ROE回报能够领先同行,依靠的是高杠杆。

从下表可见,中信证券截至2021年6月30日的杠杆率最高(即每一股本投入所对应的资产),达到6.24倍,即每一元股本可撬动6.24元资产,中信建投次之。杠杆率高,意味着能够以较少的股本撬动数倍资产赚取收益,所以其股本回报率也较高。

综上所述,在已经公布业绩快报的十家券商之中,中信证券的2021年上半年业绩处于同行平均水平以上。再来看A股估值,按2021年6月末净资产值计算,中信证券的市账率为1.59倍,高于平均水平。

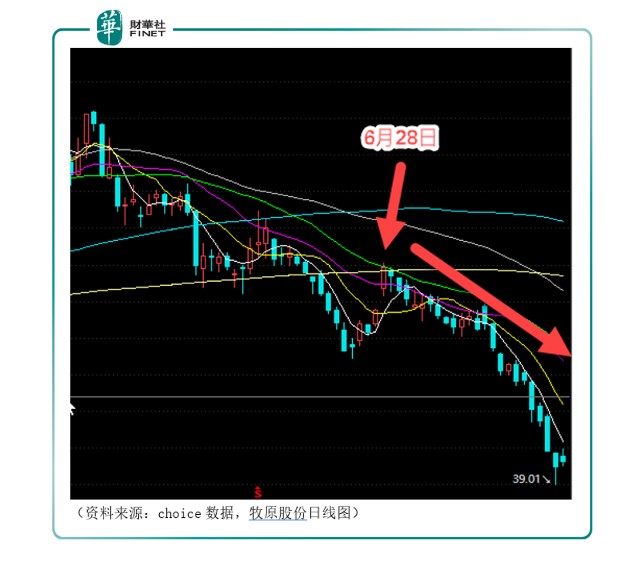

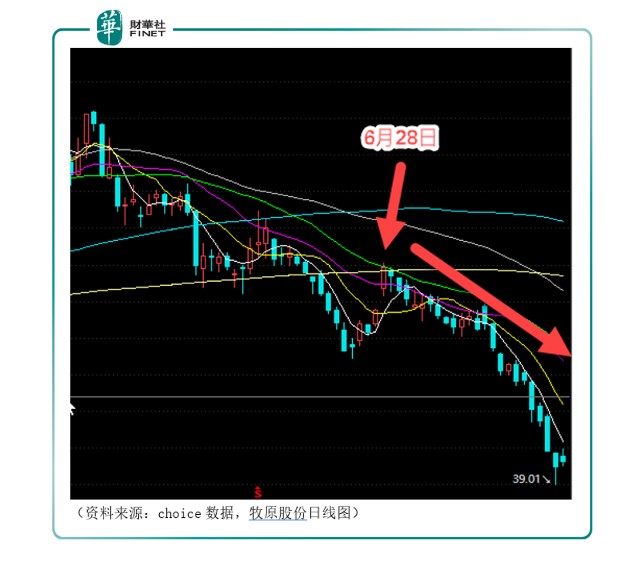

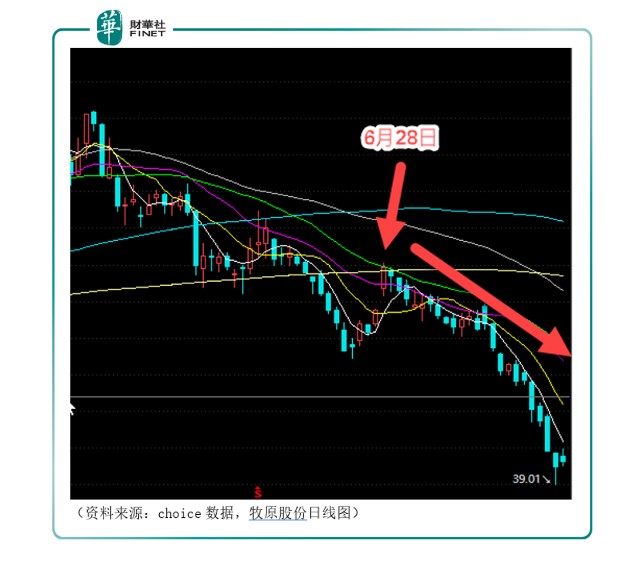

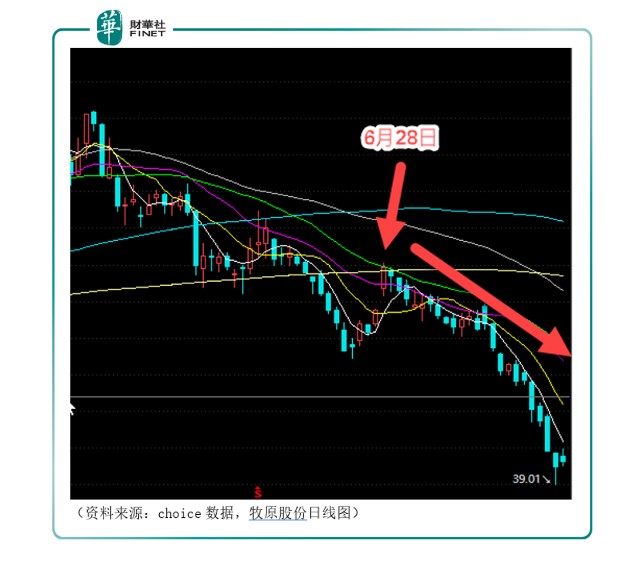

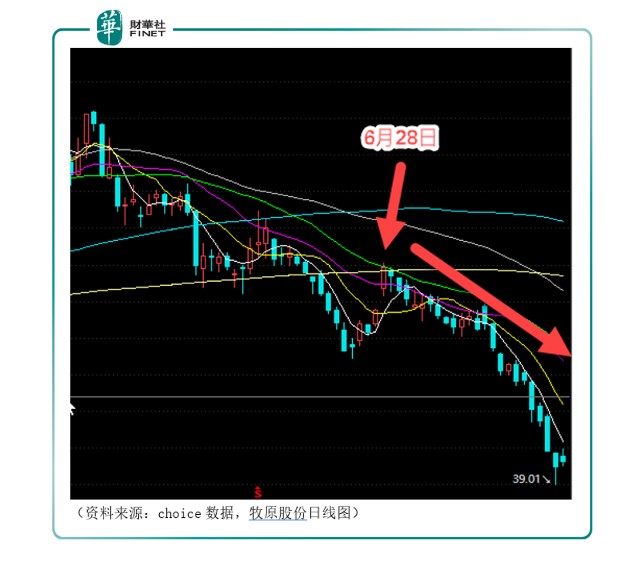

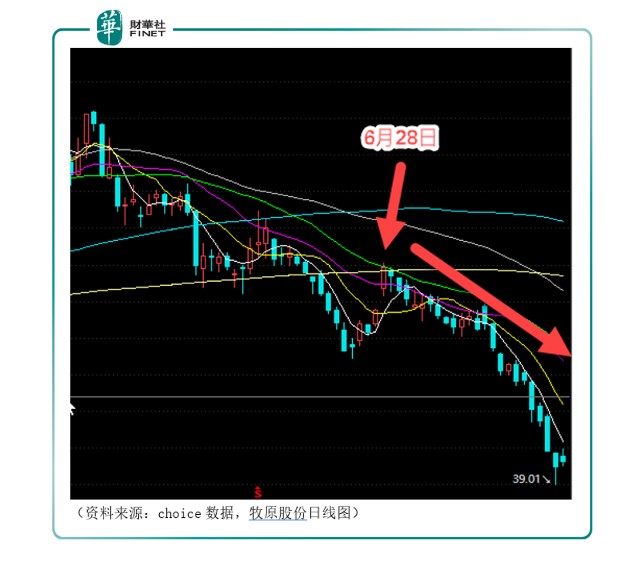

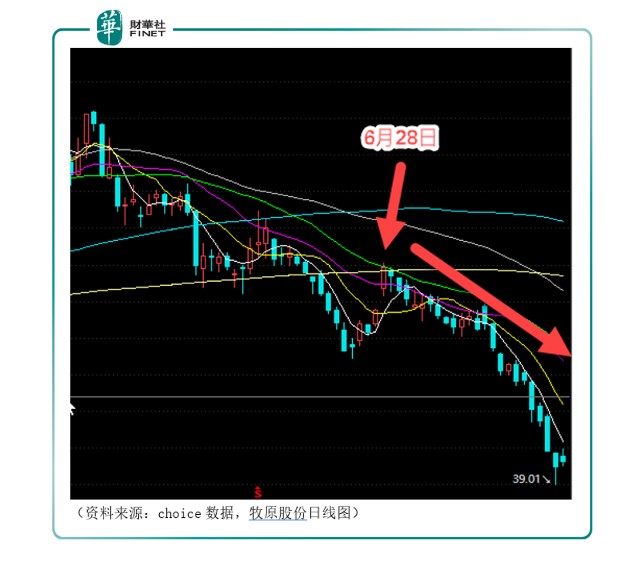

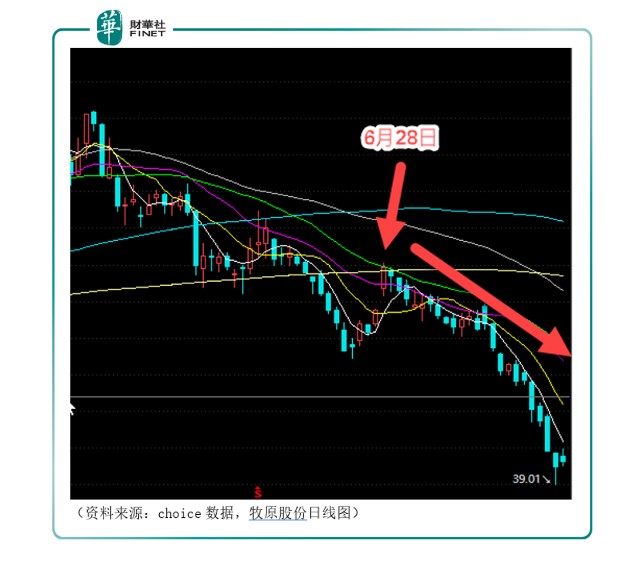

再从纵向来看,按期末的每股净资产和A股股价计算得出的市账率,在2014年见顶之后回落,主要因为2014年末A股开始大幅上涨,中信证券的股价在年末飙升至接近34元,随后这场牛市在2015年下半年结束,该公司的估值打回原形。

见下图,中信证券的2020年往绩市账率处于2015年牛市之后的最高水平,而在最近已出现调整,回落至1.5倍左右。

中信证券还有何看点?

中信证券也在中期业绩快报披露了华夏基金的财务数据。截至2021年6月30日,华夏基金母公司管理资产规模为1.6万亿元,较年初扩大了9.96%。上半年,该基金实现营业收入36.52亿元,同比增长53.24%,净利润同比增长40.26%,至10.49亿元。

相比之下,Wind的大数据显示,2021年第二季公募基金净利润为8779亿元,较第一季的净亏损2121亿元见显著改善,两个季度合计为6658亿元,较2020年前两季的7328亿元下降了9.14%。

以此来看,华夏基金的表现颇为出色。

中信证券的投行业务依然保持优势。见下表,2021年上半年,中信证券的股权承销规模和主承销商承销收入依然占据第一。

在基本由国有银行主导的债券承销市场,中信证券也取得了突破。

Wind的数据显示,于2021年上半年,中信证券的债券承销规模已超越建设银行(601939.SH, 000939.HK)等国有大行和其他商业银行,成为第三大债券承销商,仅次于工商银行(601398.SH, 01398.HK)和中国银行(601988.SH, 03988.HK),见下表。

这些亮点或是其2021年上半年业绩增长的主要驱动力。但是另一方面,也要提防相关的风险,这包括高杠杆。前文已经提到,当前中信证券的杠杆率是已发布中期业绩的券商中最高,甚至高于过往因为高杠杆而经常被诟病的中信建投。

最近,A股和外围中资股受到环球资金环境、政策风险等的影响而出现大幅波动。地缘风险加上政策变更,可能会促使更多中概股回A股或H股上市,以及让有意上市的公司放弃境外资本市场而回流中国市场,在此情形下,投行业务已具规模的中资头部券商中信证券和中信建投等将可受惠,但另一方面,外资机构已在部署亚洲的投行业务,未来势必掀起激烈竞争,中信系券商恐怕难以高枕无忧。

此外,2021年下半年以来的股票日均交易活跃度已有所放缓。2021年7月A股股票交易日均交易金额同比下降11.11%,日均融资买入额同比下降27.52%,而日均融券卖出量同比下降22.22%,相对于活跃的上半年,市场气氛似乎已经有所转变,或影响到券商的业务增长。

综上所述,中信证券交出了一份表现不错的2021年中期业绩和第二季业绩,这一正面消息已反映在股价中,其未来将要面对的风险不小,市场对此的谨慎衡量也将反映在未来的股价走势中。

毛婷