主打中秋送礼需求,广州酒家产品供不应求每年稳稳提价4%,后期还有一波产能释放提振业绩

中秋佳节即将临近,食品饮料行业即将迎来旺季,其中品牌月饼带有节日礼品属性,长期来看具有持续提价能力。

国盛证券深度报告覆盖广州酒家,认为公司出品的月饼与“喜诗糖果”都有节日礼品属性,具备长周期提价能力,过去7年公司平均每年超成本提价3.8%。后续提价驱动力来自高端品类产品结构占比增加以及同品类售价提高。

目前公司产能不断释放,缓解产品瓶颈后业绩预计保持稳定成长,给予公司19年目标价42.73元,对应PE为40倍。

一、食品制造为主,月饼贡献主要利润

广州酒家主营餐饮服务及食品工业,其中食品制造包括月饼、速冻和腊味及其他食品业务。

18年公司营收25.37亿元(+15.9%),净利3.81亿元(+12.0%)。

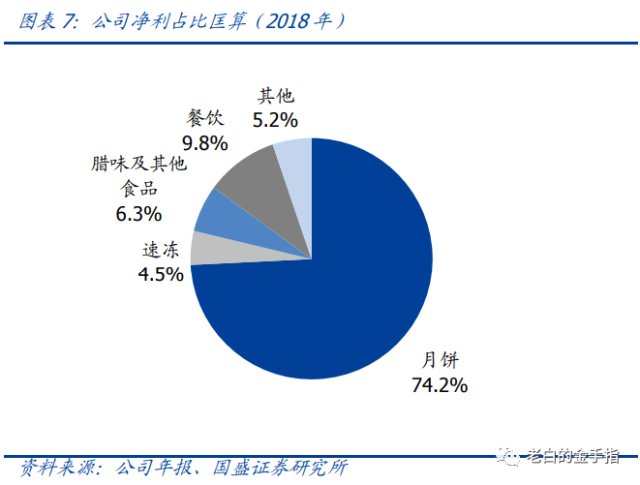

18年月饼/速冻/腊味及其他食品/餐饮/其他业务收入占比分别为40.9%/16.2%/18.1%/23.7%/1.1%。月饼是主要利润来源,18年月饼业务贡献净利2.84亿元,占比约为74.2%。

公司历年业绩保持稳定增长,归母净利历史上从未负增长。公司主要利润来源于月饼,而月饼的销售季节在第三季度,因此公司的收入和利润高峰期在第三季度。

二、月饼具备长期提价能力,利润率有望逐步上扬

“广州酒家的月饼”与“喜诗糖果”都有节日礼品属性,广州酒家售卖给消费者的并不是月饼本身,而是赠与人对亲朋好友的美好祝福,消费者对其价格的敏感性很低。

公司月饼产品具备长周期提价能力,提价驱动力来自高端品类产品结构占比增加以及同品类售价提高。

广州酒家月饼定位中高端,目前单价约24.9元/100g。过去7年平均每年超成本提价3.8%,毛利率从52.3%提升至63.2%,带动公司净利率每年以0.4%左右的速度逐步提升。

国盛预计其月饼产品未来有望保持平均每年4%左右的提价幅度。

三、产能持续投放,保障公司业绩稳定增长

公司产能利用率接近饱和,产能问题成为制约公司业绩增长的主要矛盾。公司月饼/馅料/速冻产品的产能利用率在2018年分别已经达到108.2%/100%/108.4%。产能问题已经成为制约速冻业务增长的主要因素。

公司正积极在新建梅州和湘潭两个新工厂,梅州工厂生产月饼、速冻及腊味,预计在2020年上半年投产;湘潭工厂生产月饼、速冻和馅料,预计在2019年下半年投产。

国盛证券预计到2022年,月饼/馅料/速冻产能分别将增加69%/137%/99%。

估值讨论:与公司业务相似的食品企业PE估值区间介于15至50倍之间,目前公司估值31倍,处于行业中游。公在公司销售量不增长的情况下,仅靠提价也可实现长期的业绩增长,其稳态估值在30倍以上。

在目前还有增长,远期仍有产能投放的背景下,国盛认为公司合理市值为173亿元,19年目标价42.73元,对应PE为40倍。