斗鱼(DOYU.O):变现力持续突破,估值能否后来居上?

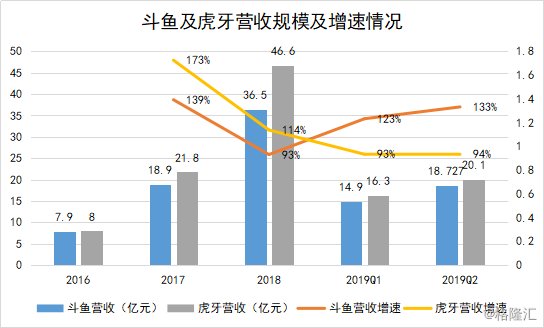

近日,游戏直播平台斗鱼(DOYU.O)公布了最新季度业绩,利润持续扭亏为盈。财报显示,斗鱼2019年二季度营收为18.73亿元,相比上年同期增长133.2%,净利润为2320万元,相比去年同期亏损的2.29亿元增长了110.1%;调整后净利润达5260万元,较去年同期增长2.745亿元。这是斗鱼连续两个季度实现盈利,发展一片大好。

从公布业绩后,各大投资机构发表了对公司的评级报告,国内外机构并不吝啬对斗鱼的喜爱。截至2019年8月13日,花旗集团公布报告显示,维持斗鱼的“买入”评级,同时上调目标价为12.5元。

但与良好业绩相对的是近期股价的反复波动。对于投资者而言,更关注的是公司未来股价的走势。总结一下,跌的因素有几个:

1.近期纳斯达克中概科技股普遍下跌,其中主要受到美股整体市场不确定性提升导致的;

2.斗鱼所处游戏直播细分领域受游戏行业及流媒体行业同时影响。游戏行业方面,过去主要因监管影响一度增长受抑。而流媒体行业方面,国内外流媒体整体行业线上流量增速日渐放缓,即便奈飞(Netflix)近期也因业绩不及预期而下滑。最后,短视频的冲击以及快手的入局也会引起市场对直播行业形成分歧。

3.斗鱼与虎牙的对比效应。斗鱼、虎牙同步公布业绩,但是之后虎牙表现相对平稳,其中主要因为虎牙已持续多个季度盈利,而斗鱼盈利才刚刚开始。即使成长性上,斗鱼表现更为突出,但在不确定性加大的市场预期下,投资者更偏好“看得见的利润”。

不过,市场的机会总在分歧中产生,下半年的游戏直播行业其实不乏值得期待的转变,而斗鱼的估值也有望随着盈利能力的提升迎来提升。

游戏业下半年迎接回暖,爆款游戏或扭转市场预期

从虎牙股价的历史走势可以看出,美股市场的投资者对中国直播行业的预期已有所转变。

虎牙过去作为唯一一家美股上市的游戏直播企业,在2018年上市后迎来快速上升。但不就便迎来了打击:1.游戏行业调控力度提升;2.短视频冲击下,直播行业加速洗牌,流量增速逐渐降低。整体市场对直播行业的高预期开始消退,虎牙也迎来了大幅下跌。斗鱼便在此环境中上市。

(资料来源:WIND)

首先看游戏行业。

其实,游戏行业从2019年便开始反转,主要原因为18年年底,首批游戏版号正式开放。而今年8月16日,第15批游戏版号放出,审批间隔只有20天,累计全年近千款游戏过审。这意味着,2019年下半年游戏审批仍在加速,这有望超越市场预期,这将对游戏直播行业带来刺激。

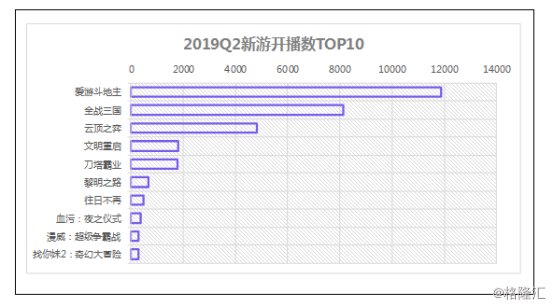

游戏直播业务的一个特性,就是短期增长有可能受到爆款游戏而产生影响。下半年游戏行业不乏爆款游戏。

根据小葫芦数据显示,热度和吸金能力最强的依然是王者荣耀,但是如和平精英今年5月正式公测,至今一直霸占收入及热度榜前5。

(资料来源:小葫芦)

值得注意的是,根据小葫芦数据显示,自走棋类游戏已从2019年2季度以来成为当下最火热的游戏,其中英雄联盟、刀塔分别推出自走棋模式。这两款游戏主播与自走棋游戏主播的协同性十分强,自走棋有望成为2019年下半年又一款爆款游戏。

(资料来源:小葫芦)

游戏业的复苏,无疑有望逆转行业对游戏直播行业的悲观预期,同时行业调控的放松也将进一步刺激游戏用户向直播用户迁移。下面进一步看看置身于流媒体行业,斗鱼等游戏直播平台面临什么变化。

头部主播建立重度内容生态,斗鱼流量保持优势

下面,再来看看流媒体行业的情况。

流媒体分析核心便在流量。近年,整个流媒体行业都面临短视频的冲击。虽然短视频和直播是流媒体的两种形态,但现在最大的两家短视频平台快手和抖音都开始在做游戏直播,它们背后的流量和资金基数对行业冲击不小。

但是,如果从内容从轻度到中度排一个顺序,结果会是:短视频、秀场直播、游戏直播。

这样也就一定程度奠定这三种类型用户和主播特性不同。内容越轻度,越短而精,用户粘性越弱,但是短期及情绪性付费欲望越高,主播的可复制性也越高;内容越重度,则用户粘度更高,付费习惯培养时间更长,因此国外平台对应使用多为订阅型付费模式,主播的可复制性越低。

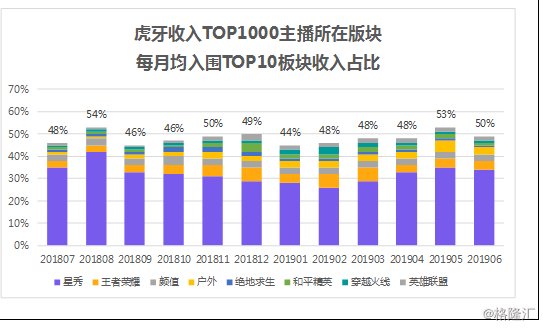

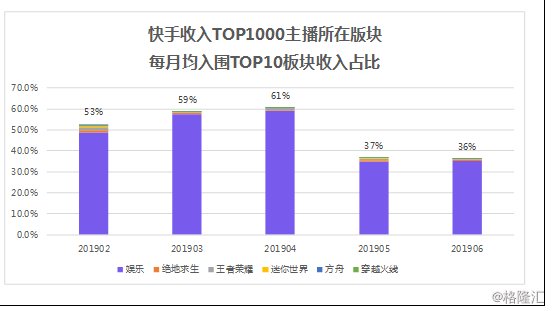

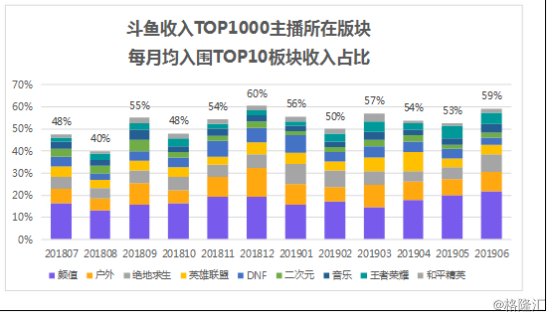

这些特点对应了直播行业三类参与者的不同基因。现在,我们再把视角转回游戏直播。目前行业最为关注的三个参与者:虎牙、斗鱼、快手,他们各个TOP10板块分布情如下。

(资料来源:小葫芦)

根据小葫芦数据显示,平台直播业务中秀场类型主播收入占比程度按高低排序分别为:快手、虎牙、斗鱼。对于快手而言,其优势在于庞大的流量以及轻度内容主播,因此最有优势的切入口必定是秀场类型,虎牙有YY秀场及YY流量的基因,所以秀场占比更高。

因此以快手为代表的短视频向游戏直播进军,对轻度内容(如秀场、手游)占比较高的直播平台冲击较大。而对于游戏直播两大巨头而言,快手和虎牙的用户重合度、内容重合度都要更高一些,未来或许虎牙受到冲击会更大一些。

而把轻度内容的用户转向重度内容用户存在较高门槛,因此在目前格局下,斗鱼在重度内容上更具优势,并靠着头部主播反而获得了更高的流量优势。

(资料来源:小葫芦)

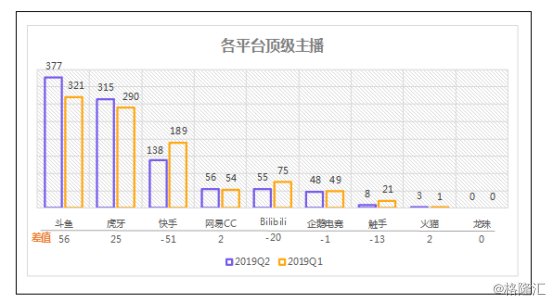

根据小葫芦数据显示,截至2019年Q2,斗鱼顶级主播数达到377位,净增长56位,对比同期虎牙、快手的顶级主播数量差距开始拉大。

由此可见斗鱼的生态在头部主播中更“深得人心”。某种程度上看,头部主播的变动是平台流量变动的先行指标。而短期内,似乎快手并未能对两大巨头形成较大冲击。

其次,作为电竞价值链的开拓者,斗鱼近年来投重金深耕电竞领域,这一块无疑进一步提高斗鱼吸引流量的能力。背靠腾讯,斗鱼在电竞资源的利用程度明显更快更优。

数据显示,仅2019年第二季度,斗鱼直播和转播了114场大型电竞赛事,赞助了英雄联盟S8全球总决赛冠军IG战队和王者荣耀KPL职业联赛春季赛冠军Estar战队。今年6月,斗鱼举办的嘉年华活动,更是引入了33个电竞项目,在线累计观看人次超过3.1亿。凭借着斗鱼在电竞领域影响力的逐步提高,斗鱼对用户的吸引力更加不容小觑。

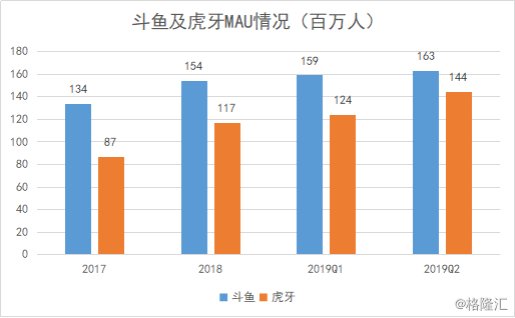

根据斗鱼2019年第二季度财报,其平均月活跃用户数量(MAU)达到1.628亿,比2018年第二季度的1.228亿增长32.6%;平均移动MAU达到5060万,而去年同期为3550万,增长42.5%。

(资料来源:公司公开资料)

游戏直播行业,行业进入门槛越来越高,双寡头斗鱼和虎牙将坐享行业集中度提升的红利,而其中斗鱼目前流量保持行业第一的位置。

最后,在估值呈现上,二者有差距,究其原因,主要体现在二者基因不同,所带来的短期变现效率的差距,那么这个短期差距能否弥补,是投资者需要重点关注的。

变现竞赛斗鱼后来居上,盈利成为估值关键

过去,斗鱼在跟虎牙的变现竞争中,虎牙由于具备秀场优势,因此发挥公会模式的优势,快速培养的中长尾主播,既能够控制成本,又能提高的付费率。而斗鱼过去重心在打造重度内容的生态,向外吸引头部主播。但是由于前期成本高,变现能力相对弱一些。

但是如今形势正在发生悄然逆转。

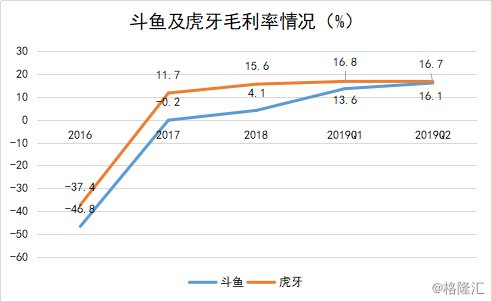

(资料来源:公司公开资料)

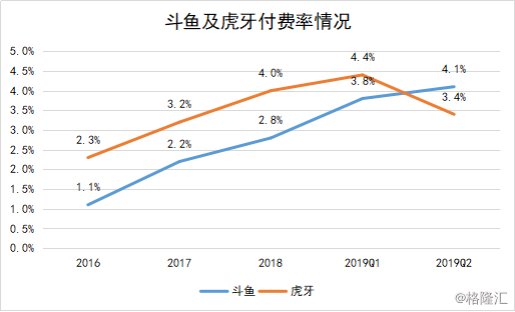

截至2019年中期,斗鱼付费率已上升至4.1%,而虎牙则下降至3.4%,斗鱼实现超越。短期能实现超越有两大因素:1.以增强用户体验,促进用户消费;2.公会模式快速发展,中部主播迅速崛起。

第一个方面,增强用户体验,提高消费,主要通过三个模式:1.小额礼物、月付贵族等培养长尾用户付费率;2.抽奖模式,通过小礼物或弹幕抽奖提高用户付费率及用户体验;3.竞猜模式。这一模式结合重度的游戏内容产生了“奇效”,极大增强了直播互动,从而提升付费率。

这里需要注意的是,竞猜模式并未形成直接变现。从竞猜这一玩法上看,用于竞猜的“鱼丸”是通过充值或赠送礼物获得附加礼物,且主播及用户无法变现,因此只能通过增强互动方式提升付费,无法直接变现。

在业绩电话会中,陈少杰也提到,目前竞猜“玩法”并不直接形成盈利,因此未面临监管风险。综合判断,这一模式短期受监管限制风险并不高。

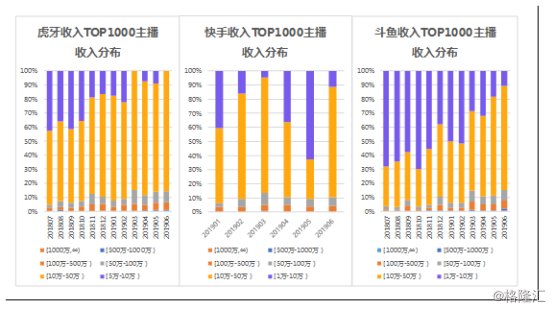

第二个方面,则关于公会模式。斗鱼在2019年以来,加大力度推进公会模式,快速培养中部主播,同时把成本快速“分摊”出去(例如,抽奖带来的成本)。根据小葫芦公布的直播平台2019年Q2数据,斗鱼收入TOP1000主播收入分布中,10万-50万区间的主播占比以极快速度上升至90%。

(资料来源:小葫芦)

当然,论公会模式的效率和优势,虎牙仍有优势,虎牙2019年Q2中,10万-50万收入主播占TOP1000主播比重达到100%。

但值得注意的是,斗鱼对重度内容及头部主播的前期投入已经进入了收成期。

(资料来源:公司公开资料)

截至2019年第二季度中期,斗鱼毛利率上升至16.1%,几乎与虎牙持平,意味着盈利能力斗鱼已追上虎牙。背后主要原因在斗鱼通过平台品牌吸引主播,而由于行业趋于稳定,前两年的天价转会与随意挖角行为已经很少见了。平台定价权提升推动了斗鱼的毛利率提升。

总体而言,斗鱼其实在2019年二季度已在营收规模和盈利能力两个方面追赶上了虎牙。因此斗鱼与虎牙估值上的差距缩小只是时间问题,因为目前在没有持续盈利的情况下,投资者更偏向“确定性”更高的标的。

(资料来源:公司公开资料)

但是对比目前,斗鱼与虎牙的估值,斗鱼明显更具备吸引力。

斗鱼业务更为多元,在未来游戏行业回暖周期内,出了直播业务外,广告业务也有望受到刺激提升。同时受益于行业集中度提升,公司目前拥有行业最高的MAU及付费用户群,斗鱼业绩增长更具备想象空间。

随着市场阴霾扫尽,斗鱼持续释放利润,未来估值有望获得重估。