净利增长25%,股价就涨停,青岛啤酒有什么“魔力”?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

调整了好几年的啤酒行业,今年来终于稳住了,根据国家统计局数据,2019年上半年全国规模以上啤酒企业产量为1948.8万千升,同比增长0.8%。

随着整个行业的企稳,行业内龙头公司的销售数据,则有了比较明显的变化,尤其是终端利润数据。

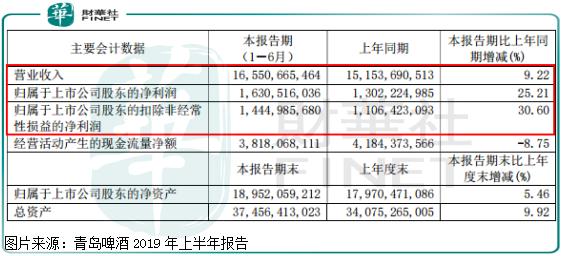

青岛啤酒(00168-HK;600600-CN)作为啤酒行业内的龙头公司之一,2019年上半年实现啤酒销量473万千升,同比增长3.6%;实现营业收入人民币165.51亿元(单位,下同)同比增长9.22%;实现归属于上市公司股东的净利润16.31亿元,同比增长25.21%,扣非后的净利润增长30.6%。

青岛啤酒2019年上半年销量数据和利润数据都不错,利润增速高于营收增速高于销量增速,也就是说,公司不光终端销售放量了,盈利能力也出现了比较明显的回升,整个公司在向好的方向发展。这点也在青岛啤酒的股价上体现出来了,半年报披露次日,公司股价在港股、A股均纷纷高开大涨。

接着,我们再来看看导致公司净利润大幅增长的原因是什么?

产品结构优化、升级是主因

首先,净利润增速高于营收增速,肯定公司的净利率提升了,整体公司每单位销售额的盈利提高了,这是好事。

从成本端来看,青岛啤酒毛利率由2018年6月30日的39.25%,提升至2019年6月30日的40.11%,提升0.83个百分点,这是导致公司净利率提升的一个因素。

毛利率提升这背后的原因是公司品牌及品种结构优化,使公司终端销售价格出现一定幅度的上涨,这对于净利率不高的公司影响是非常大的,第一,终端销售价格提升,在公司终端销量不变或者小幅增长的背景下,营收则可能出现较高的增长,这点在青岛啤酒上面体现出来了,第二,每单位产品的价格提升,在原材料成本没有增加的背景下,公司毛利率则会出现提升,这在青岛啤酒上面也体现出来了。

毛利率提升是导致青岛啤酒净利率提升的一个主要原因,另外,公司费用优化也是非常重要的原因。

截至2019年6月30日,前六个月青岛啤酒的研发费用、营业税及附加、销售费用、管理费用和财务费用总计约52.2亿元,占比营收约31.5%,2018年同期,公司这几项费用总计约48.9亿元,占比营收约32.8%,同比下跌了1.3个百分点,增厚了公司过亿的税前利润。

归根到底还是终端销售价格的提升,因为,销量变动不大,每销售一单位产品的费用变动不大,而营收大幅增长,所以,费用端占比也就下降了。

整体来看,青岛啤酒2019年上半年的半年报非常棒,虽然销量增加不多,但是,公司通过优化产品结构,使整体的盈利能力出现明显提升,净利润保持较快的增长。

行业进入存量竞争阶段

今年增长不等于明年还增长,毕竟青岛啤酒这几年的净利润离历史高点差一大截呢。

我们从行业来看,2018年全国共完成啤酒产量3,812万千升(数据来源:国家统计局规模以上企业产量),同比微增0.5%,实现了2014年以来的首次正增长。

2014年至2018年整个啤酒行业具体的产量数据,我们也不找了,就从上面那一段话可以得出一个结论,整个啤酒行业在量上进入了瓶颈期,未来很可能进入存量阶段。长期看,加上人口老龄化,整个啤酒行业放量的概率不大了。

对于青岛啤酒有什么影响呢?行业进入瓶颈期,行业类的公司肯定都有影响。

啤酒行业不同白酒行业,例如,白酒行业消费者对于品牌忠诚度高,而头部公司销量占整个行业总需求的比例非常小,所以,就算行业销量进入瓶颈期,随着消费升级高端白酒通过提价和提高市场占有率,还可以继续保持量价齐升;啤酒行业就没有白酒行业那么好赚钱了,哪怕是头部公司青岛啤酒,因为,啤酒行业作为快消品,大家对其品牌忠诚度并不高,最多也就个别区域对于个别品牌会有较高的忠诚度,另外,青岛啤酒2019年上半年总销售量为473万千升,占到上半年行业总产量24.3%,这个比例已经不小,要想提升非常困难(区域性对个别品牌忠诚度高),不然公司近几年的净利润也就不会止步不前了。

整体来看,2019年上半年青岛啤酒的各项盈利数据非常棒,市场给公司的预期也比较高,但是,行业长期存在的问题,我们也不得不考虑。

作者:郑鹏超

编辑:李雨谦