邮储银行(01658.HK):独具零售优势的成长性银行

今年2月11日,银保监会在官网的信息披露栏目披露了最新的银行金融机构法人名单,邮储银行(01658.HK)加入国有大型银行队伍,正式同工、农、中、建、交同列,成为六家国有大行之一。

与此同时,在香港上市近3年后,邮储银行也迈出A股上市的关键步伐。6月28日,证监会官网披露了邮储银行A股招股书,据招股书显示,邮储银行A股发行数量将不超51.72亿股,不超过A股发行后总股本的6%,且不包括根据超额配售选择权可能发行的任何股份。

实际上自2016年完成H股上市以来,邮储银行A股上市工作一直备受市场关注。如今伴随招股书的披露再加之"身份"的转变,邮储银行此番A股上市后无疑也将迈向一个全新的征程。

接下来不妨复盘邮储银行的发展历程及业绩亮点,一起来看看这家银行究竟有何特色?

1. 承载百年历程仍是最年轻的国有大型商业银行

邮储银行脱胎于中国邮政,最早可以追溯到1898年开办的邮政汇兑业务及1919年开办的储金业务,可以说有着悠久的历史传统和深厚的行业积淀。

不过尽管历经百年历史沧桑,但邮储银行正式挂牌成立却是在2007年,作为一家年轻的商业银行,邮储银行才走过短短十余年。如今其已经跻身中国六大行,并在2016年创下当年融资规模最大的H股IPO纪录,如今更是有望再创今年A股最大IPO纪录,表现可谓不俗。

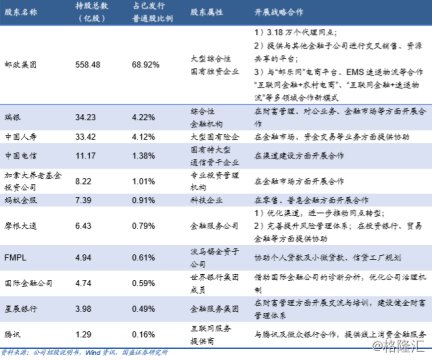

回顾2007年成立之初,公司的注册资本为200亿元,在经历2014年、2015年相继两次增资后,邮储银行的注册资本达到570亿元。而2015年12月,邮储银行还相继引入国际知名金融机构、大型国有企业和互联网企业等十家境内外知名机构作为战略投资者,令其股东结构更趋多元化。

截至2018年末,邮政集团对邮储银行内资股的持股比例为68.92%,中国人寿、中国电信、蚂蚁金服、深圳腾讯四家内资股股东对邮储银行分别持股4.12%、1.38%、0.91%和0.16%,而H股股东持股比例则为24.50%。

一览邮储银行过去的发展历程,从成立到引入战略投资者、再到港股上市,其不断扩大自身的股东阵容,优化资本结构,拓宽资本补充渠道,实现了自身的不断进化和快速成长。

伴随新经济时代的到来,邮储银行借力豪华的股东阵容,有效切入到电商、IT等多个领域,与这些领域的龙头共舞,在业务模式创新、数据资源共享等方面持续发力,未来也还将在与各大股东业务协同与合作上打开更为广阔的空间。

2. 独特运营模式 零售银行生力军

作为我国银行业中唯一一家以"自营+代理"模式经营的大型商业银行,邮储银行独具运营特色。

目前,邮储银行拥有近4万个营业网点,对比1.6万个网点的工商银行和2.6万个网点的农业银行,其无愧为中国拥有网点最多的银行。值得注意的是,这4万个网点中,有近3.2万个网点委托中国邮政代理,主要分布在县域地区,而自营网点则为8000个左右。

邮储银行依托大股东邮政集团的大量营业场所作为代理网点扎根于广阔的基层市场,面向更多的长尾客户。通过长期稳定的合作,邮储银行能够借力邮政的网点优势实现自身业务的拓展,在客户、渠道、资金成本上获得优势,在场景运用上赢得机会。

作为银行零售业务生力军,邮储银行的零售业务更是公司战略发展的核心所在。从其在零售业务的优势来看,一方面其拥有着庞大的客户群体及零售网络,数据显示,邮储银行服务个人客户5.78亿户,覆盖超过中国人口总量的40%。而另一方面,得益于客群及网点优势,公司在存款端更是具备较强竞争力。邮储银行的存款业务尤其是个人存款方面一直保持高增长的趋势。邮储银行2018年年报显示,截至2018年末,邮储银行银行存款余额达到8.63万亿元,其中个人存款7.47万亿元,存款占总负债比重为95.43%,个人存款占总存款比重86.56%,两项指标均居行业第一。储蓄存款市场占有率10.96%,居行业第四位。

作为一家非常有特色的商业银行,邮储银行定位于服务“三农”、城乡居民和中小企业,借助国家乡村振兴战略和新型城镇化战略等政策优势,及自身"自营+代理"的经营模式,持续在零售领域发力,通过不断丰富业务品种、拓宽服务渠道、提升服务能力,在持续为广大客户提供更加全面、便捷的金融服务的同时,亦实现了自身高质量的发展。

3. 资产质量优异 业绩亮眼

从经营表现上来看,邮储银行2018年营业收入保持强劲增长达2,609.95亿元,增速达17.98%;净利润更是首次突破500亿元,达到523.84亿元,同比增长9.80%。而此前公布的2019年一季报显示,公司净利润同比增速已经提升至12.28%,重新回归两位数增速。各项数据展现出公司强劲的业绩增长动力。

公司资产负债规模平稳增长,截至2018年末,邮储银行总资产规模达到9.52万亿元,较上年末增长5.59%,负债规模突破9万亿元,达到9.04万亿元,贷款总额还首次突破4万亿元,达4.28万亿元,较上年末增长17.82%,贷款总额占总资产比重达到44.94%,存贷比达到49.57%,

而2019年一季报数据显示,截至2019年3月末,邮储银行资产规模更是首次突破10万亿元,达到了10.14万亿元。负债规模已经达到9.65万亿元,存款余额9.14万亿元,存款占总负债比重94.74%,其中个人存款占存款比重86.79%。

资产质量方面,邮储银行持续保持优异。2018年末,不良贷款率0.86%,不到行业平均水平的一半;不良+关注类贷款比例1.49%,不到行业平均水平1/3;关注贷款率仅0.63%;逾期贷款率仅0.99%,显著低于行业平均水平;公司拨备充足,2018年末拨贷比达2.99%,拨备覆盖率达到346.80%,是行业平均水平近两倍。另外根据最新2019年一季报数据显示,邮储银行不良率仅为0.83%,较上年末下降0.03个百分点,继续保持较低水平;拨备覆盖率363.17%,较上年末进一步提升16.37个百分点。

此外邮储银行具备较强的抵御风险能力,2019年一季度数据显示,邮储银行核心一级资本充足率9.61%,一级资本充足率10.66%,资本充足率13.44%,均满足监管要求。

由上可以看到,邮储银行是一家处在高增长阶段的银行。并且持续维持着稳健安全运营。实际上邮储银行的分红也相当厚道,近年来增长迅速,2019年股利支付率达到30%。最后,再从投资回报指标来看,邮储银行的ROE亦长期维持较高水平。

4. 结语

1919年,邮储银行前身邮政储金局成立,开办邮政储金业务。如今时间过去了100年,邮储银行已经成为国有六大行之一,其在英国《银行家》"2018年全球银行1000强"排名中,按资产总额排名更是居于第21位。

2019年作为邮储银行纳入大行序列的第一年,公司也即将迎来A股上市,过往邮储银行无论是在经营业绩方面还是资产质量、稳健运营等方面都交出了一份靓丽的答卷,如今站在新的起点上,邮储银行凭借差异化零售定位,借助多元的融资渠道,强大的股东阵容、稳健的盈利能力和有效的成本管控,未来还将带给市场更多的期待。