东方电缆(603606.SH)上半年净利增长220%,电缆事业开始“走俏”了?

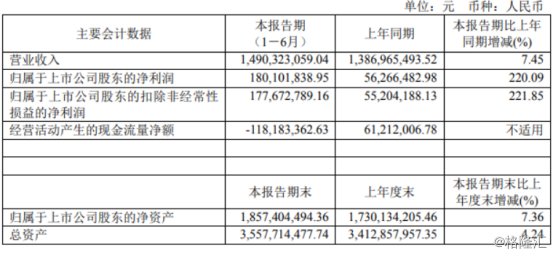

8月6日,东方电缆(603606.SH)发布2019年半年度报告,净利润1.80亿元 同比增长220%,相关业绩表现较为亮眼。

具体而言,受益于2019年上半年,超高电压等级海洋输配电、海洋新能源等高端产品收入占比提升,海洋缆产品销售额同比增长约37%,该公司实现营业收入14.90亿元,同比增长7.45%;归属于上市公司股东的净利润1.80亿元,同比增长220.09%;归属于上市公司股东的扣除非经常性损益的净利润1.78亿元,同比增长221.85%;基本每股收益0.28元。此外,上半年重大海缆项目累计中标约13亿元,截止目前订单保有量约26亿元。

图片来源于:Wind

然而值得注意的是,利好的消息并没有支撑股价上涨,8月7日,东方电缆大跌至9.67元,跌幅为6.12%。

图片来源于:富途牛牛

海缆是最大功臣?

宁波东方电缆股份有限公司(以下简称“东方电缆”)成立于1998年, 2014年10月在上海证券交易所主板挂牌上市,属于国家级高新技术企业、国家创新型企业,致力于电力、建筑、通信、石化、轨道交通、风力发电、核能、海洋油气勘采、海洋军事等领域的光、电、复合缆的设计、研发,制造,安装和技术支持。公司承担了3个国家863计划项目、1个国家科技支撑计划项目和1个国家海洋经济创新发展区域示范项目,并牵头起草了海底电缆国家标准,是国内唯一掌握海洋脐带缆的设计分析并能进行自主生产的企业。

而上述的半年度数据过于亮眼引发市场较多的关注,复盘该公司近来的业绩,看来是属于“厚积薄发”型的选手。

图片来源于:Wind

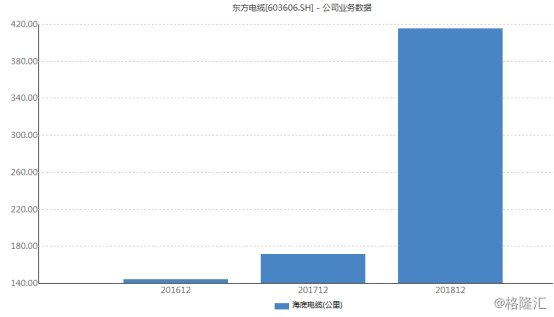

经查询显示,2018年其营业收入30.2亿元,同比增长46.67%;归属于上市公司股东的净利润1.71亿元,同比增长241.55%。基本每股收益0.34元。与此同时,公司订单金额从2016年的6.97亿元上升至2018年的23.92亿元。

图片来源于:Wind

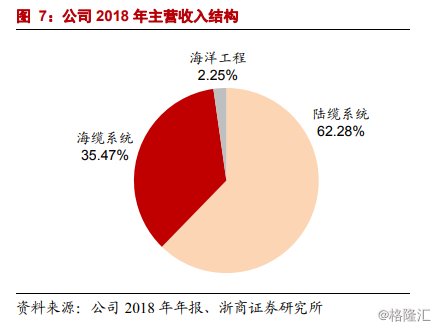

实际上,该公司的主要产品为电缆,包括陆缆和海缆。2018年前的收入主要由陆缆业务贡献,相对平稳, 而近一年来其业务发力点主要源于具有高成长性、高利率的海缆业务,2018年该板块收入10.72 亿元,同比增幅达8.03 倍,毛利率29.8%,进而也使得这一业务成为了保证业绩高增势头的最大功臣。此外,2019年1-7月份订单金额达到20.53亿元,其中2018年海缆订单金额高达19.63 亿元,同比增长49.51%,占总订单金额的82.08%。

图片来源于:Wind

显而易见,电线电缆是输送电能、传递信息和制造各种电机、仪器、仪表,实现电磁能量转换所不可缺少的基础性器材,按用途可分为电力电缆、电气装备用电线电缆、通信电缆、绕组线、裸电线及电线电缆配件,广泛应用于电力、能源、建筑、交通、通信、汽车以及石油化工等产业领域,而随着社会的不断发展,城镇化的进一步深化,其在国民经济中起着不容忽视的建设作用,再加上激增的相关基础建设以及配套设施建设的市场需求,使得这一市场拥有较大的乐观前景。

国民经济的“动脉”

经查询显示,2011年我国电线电缆行业销售收入已突破1万亿。2015年中国电线电缆行业销售收入下降至至1.22万亿,同比下降2.68%,到了2016年中国电线电缆行业销售收入增长至高峰为1.39万亿元,同比增长14.43%。截止至2017年中国电线电缆行业销售收入达到了1.35万亿元,同比下降2.95%,2018年中国电线电缆行业销售收入有望将超过1.4万亿元。

与此同时,从2011-2018年我国电力电缆生产情况来看,2011年到2014年电力电缆产量呈现较快增长的态势,2016年达到最高产量5677.83万公里,此后便开始陷入增长瓶颈,受国内电源工程投资额下降以及电线电缆行业整体规模回落等因素影响,再加上上游原材料价格波动性较强,2017年电力电缆产量下降为4933.6万公里,2018年我国电线电缆产量为4532.07万公里,进而对行业毛利率的影响也较为明显。

而值得注意的是,得益于政策和行业的双重支撑,电线电缆的需求或将在以下几个领域获得助力。

首先,电力行业是线缆行业最大的下游行业,每年消费的线缆产品规模超过线缆行业销售总额的30%,因此,这一发展增长点或将来源于高压、超高压电力电缆市场。随着环保力度的不断加大,相对于传统的中低压电力电缆,由于可以广泛应用于长距离、大跨度输电线路,以“高能效、低损耗”为主要特征的高压、超高压输电方式已然成为电力行业发展的必然趋势之一,进而驱动相关细分市场的需求。

图片来源于:Wind

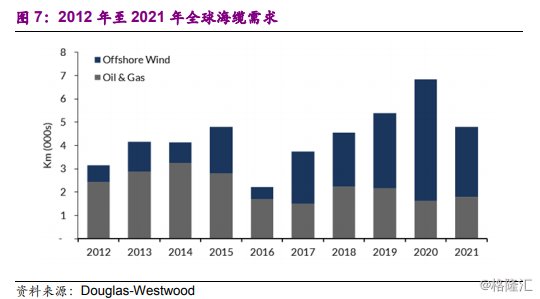

与此同时,根据《“十三五”现代综合交通运输体系发展规划》,“十三五”期间,我国铁路及城轨交通仍将继续保持快速增长、良性发展之势,因此随着城市轨道投资力度的加大,这也将对电线电缆行业的发展扩容带来正向作用;此外就是来源于本文公司的最大助力——海缆,毕竟在相关政策的推进之下,海上风电的装机热情有所保障,由此一来便驱动了海缆方向的需求,包括东方电缆在内的企业也因此有所受益。

图片来源于:Wind

行业陷入低端困局?

但不得不说的是,尽管就目前而言,这一行业的发展前景较为光明,但行业痛点较为显著,且其消费市场的潜力和市场规模还存在一定的成长空间,即由于行业集中度较低,使得国内品牌无法获得相应的产品附加值和竞争力去抢占更高的市场份额。

经查询显示,目前全球前10名线缆制造商(如通用、百通、康宁、南线等)占据了其市场份额的70%左右,日本7大线缆企业(如古河、住友、滕仓、日立、昭和等)占其市场份额的66%以上,法国五大线缆企业(耐克森、新特等)更是占据了法国市场份额90%以上。而相比之下,我国规模以上企业数量仅为4000多家,排名前十名的线缆企业占国内市场份额不足10%。

具体而言,就目前来看,我国电线电缆行业产品主要出现以下问题,即产品结构性矛盾较为突出,一方面,大批企业集中在中低压电线电缆市场领域进行激烈竞争,产能严重过剩,且基于这一市场,不少企业只能通过低价招标而获得订单又或是偷工减料引发质量问题,不利于行业的良性发展;而在具有“三高”(技术含量高、进入门槛高、产品附加值高)的在特种电缆市场领域后劲不足,甚至未形成批量产品仍需进口,无法真正拔高自己的行业地位。

基于上述,以东方电缆为首的相关入局的企业依旧需要紧跟市场形势,在产业步入整合和转型阶段之时,加大对特种细分产品的科技投入,优化产品结构,提高其技术附加值,进一步巩固或强化既有优势。

结语

而就整个行业而言,我国是最大电线电缆消费国,同时也是最大电线电缆制造国,由于电线电缆行业属于配套行业,因此其应用会在经济的发展中越发多元化,电力、通信、交通、家电、汽车等行业依旧是其需求来源的主要领域,值得注意的是,这一行业易受制于宏观环境的变化所影响,且对以铜材为首的原材料价格波动较为敏感,基于目前较为不稳的宏观环境之下,相关市场投资者应对其抱有审慎乐观的态度。