近两年股价领跑全市,春立医疗背后的推手及风险

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

前言:

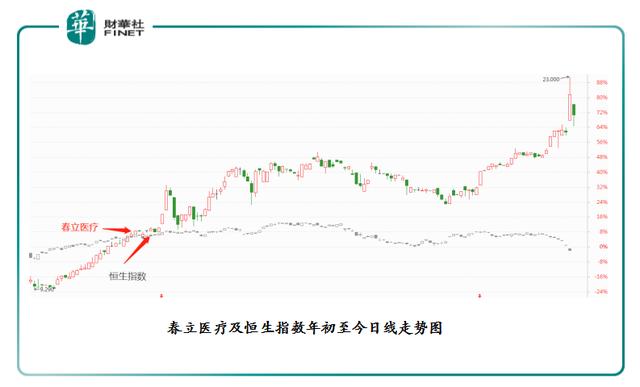

截至2019年8月6日收盘,香港主板市场约有30家上市企业年初至今股价涨幅超100%。其中,表现较为亮眼的应属春立医疗(01858-HK),公司自上市以来,股价一路走高至今,已连续近两年领跑全市。

要知道,近两年受中美贸易局势紧张、英国脱欧前景不明朗及环球流动性收紧影响,亚洲资本市场整体表现平平,而春立医疗却能在此环境下领跑全市。那么,春立医疗股价能领跑全市的驱动因素是什么?公司又有潜在哪些投资风险呢?

业绩稳增长带来的硬支撑

近两年,我国医疗行业受带量采购及两票制的影响,整个行业处于结构性调整阶段。但作为医疗器械行业细分领域的骨科植入领域,因其非标品的属性,进入全国集采的存在一定难度。因此,骨科植入市场受负面影响有限。

在行业政策性风险影响有限的环境下,骨科关节行业又受到我国人口老龄化日益严峻及国产器械品牌的渗透的影响,市场需求量不断增加,引发可骨科关节行业出现逆周期增长。

在行业市场规模出现刚需的业态下,作为国内主要骨科关节器械供应商的春立医疗及爱康医疗(01789-HK),也受惠于行业发展红利,公司经营业绩出现不同程度的增长。

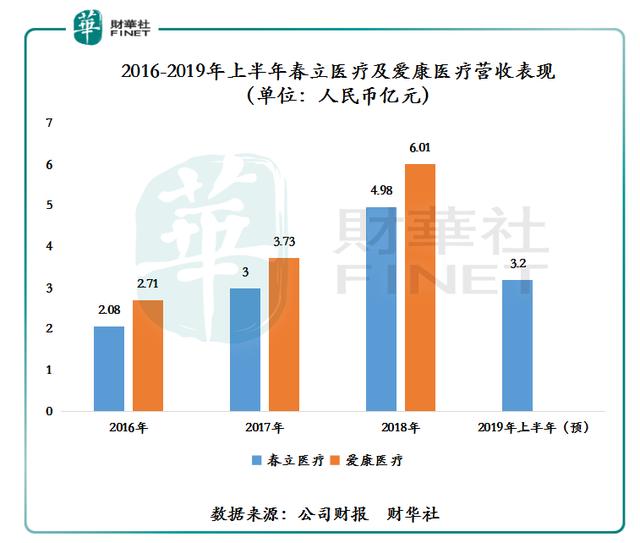

截至2018年底,春立医疗的营业收入从2016年的2.08亿元人民币(单位下同)增至2018年的4.98亿,年复合增长率为54.73%。同期爱康医疗从2.71亿增至6.01亿元,年复合增长率为48.91%。

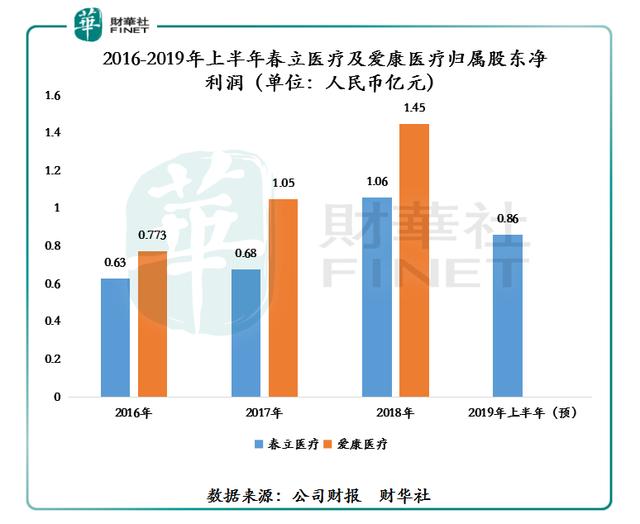

与此同时,公司的净利润均取得双位数增长。截至2018年底,春立医疗归属股东净利润从2016年的约6340万元增至2018年的1.06亿元,年复合增长率为29.3%。同期爱康医疗归属股东净利润从7730万元增至2018年的1.45亿元,年复合增长率为36.96%。

值得注意的是,从春立医疗今年上半年业绩预告保守估算,公司上半年营业收入预计为3.2亿元,约占2018年全年度营收的64%。而净利润预计为8568万元,约占2018年全年度净利润的81%。作为竞争对手的爱康医疗虽然未公布上半年业绩预告,但从春立医疗业绩预告及两者过往业绩表现来看,今年上半年度爱康医疗的经营业绩保持双位数增长应该没什么太大问题。

因此,从今年上半年度国内两家主要骨科关节器械供应商业绩表现来看,上半年年度我国骨科关节器械市场景气度仍高涨。在行业景气度不断提升同时,春立医疗经营业绩又保持双位数增长,二级市场股价自然就有了硬支撑。

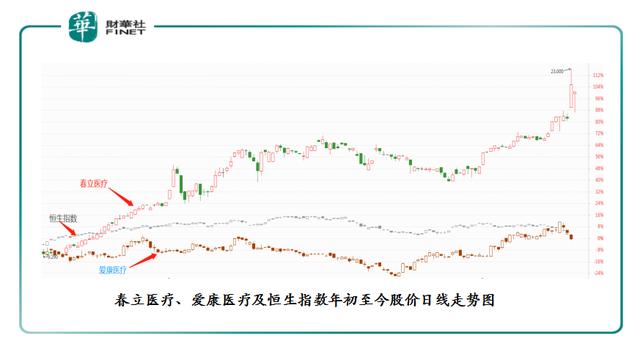

股价高走的助推器:股权高度集中

从上述的“业绩稳增长带来的硬支撑”可以发现,爱康医疗的经营业绩要优于春立医疗。那么爱康医疗的股价表现应该好于春立医疗。然而,恰恰相反的是爱康医疗年初至今的股价涨幅仅有7.78%,与春立医疗超100%涨幅存在较大的反差。

两者股价涨幅反差之大,不排除受以下两方面影响因素:

1.从两者的港股股本来看,春立医疗港股股本为3834.08万,而爱康医疗港股股本为10.44亿。很显然,春立医疗股本与爱康医疗股本不再同一级别上,两者港股股本相差约27倍左右。

2.从两者的股本结构来看,春立医疗及爱康医疗的均存在股权高度集中的情况。截至2018年底,春立医疗及爱康医疗前十大股东的持股比例均超70%。

若从二级市场筹码供需来看,春立医疗因其港股股本较小,流通的筹码自然就少,而爱康医疗港股股本流通盘较大,筹码供应比较足。叠加了公司股权高度集中,春立医疗可流动的筹码自然更加惜少,市场自然存在惜售或庄家锁仓的情况。这也是为何同属一个行业,盈利能力不相伯仲的情况,春立医疗股价要比爱康医疗股价值钱的原因。

股价持续走高,市场风险也在加大

虽然春立医疗股价近两年领跑全市,看似是港股资本市场的“优质标的股”。但是财华社认为公司股价持续走高,市场风险也在加大,投资者慎入。

从资产规模来看,春立医疗属于中小型企业,抗风险性较弱。与此同时,公司流动盘较小,且股权高度集中,股价极易受到操控,投资者风险自然就加大。就股权高度集中而言,未来二级市场只需少量的交易,春立医疗的股价就有可能存在大幅波动的风险。另外,在股权高度集中的体系下,控股股东的存在会影响到独立董事、监事会和中介机构的独立性,这极易引起公司治理制衡机制的“失灵”,是不利于公司长远健康发展的。

从市场信息披露来看,因小股东与大股东存在某种意义上的信息不对称。当公司经营业绩存在不及预期或出现“黑天鹅事件”时,股价就存在大幅波动的风险,而往往为这些风险买单的就是小股东。

因此,这也是为何财华社认为公司股价持续走高,市场风险也在加大的原因所在。

尾语:

春立医疗股价能逆市上涨,除了受经营业绩稳增影响外,公司流动股本较小及股权高度集中也脱不了关系。作为投资者,面对这类股票,需了解公司潜在的风险,以防因信息不对称等因素影响,引发股价剧烈波动,而交了不必要的“学费”。

作者:沈少鸿

编辑:彭尚京