中植系欲接下29亿“烫手山芋”法尔胜4连板后股价继续上扬

财联社(南京,记者 王俊仙)讯,踩雷“罗静案”的法尔胜(000890.SZ)正在上演“悲喜二重奏”。

一方面,“中植系”火速介入,并接盘法尔胜全资子公司上海摩山商业保理有限公司(下称“上海摩山”)近29亿元债权,公司股价因此在本周前4个交易日录得“四连板”。另一方面,深交所于8月1日下发关注函,直指29亿元债权转让中的四大问题。

不过,关注函并未阻止法尔胜股价上涨的趋势,虽然8月2日大盘低开低走,但法尔胜仍然逆势上扬,盘中涨幅一度高达8.63%,截至当天上午收盘,涨幅为4.24%。

原价转让“烫手山芋”

法尔胜原本是一家特种钢丝绳领域的龙头企业,之所以和“罗静案”扯上关系,是因为公司近年来的转型战略。

Wind数据显示,2009年至2015年,公司的主要业务为金属制品类产品,收入占比均超过80%。2016年,公司并购上海摩山100%股权后,转型为一家商业保理企业,从而开始涉足金融业务。2018年,公司的金融业务收入占比已经略高于金属制品类产品。

但危机却也由此而来。

2018年年报显示,法尔胜出现了近十年来的首次亏损,实现归母净利润-1.45亿元,同比暴跌201.46%。而导致公司净利润亏损的最主要因素,就是商业保理业务相关的商誉减值。

一位保理业内人士透露称,在法尔胜入主前,上海摩山的经营风格就发生了较大改变,变得较为激进。数据显示,2014年末,上海摩山的资产规模还停留在5亿多,到了2015年10月,资产规模已经增长至25亿以上,短短不到一年的时间增加了4倍,且主要是依靠负债的增长。“资产规模的大幅增加源自于公司加杠杆,自然也提升了经营风险。”该人士认为。

雪上加霜的是,在这一背景下,上海摩山踩雷“罗静案”。

7月16日,法尔胜在其发布的《关于媒体报道的说明公告》中承认,由罗静实际控制的中诚实业及中诚实业相关方向上海摩山申请保理融资,截至2019年6月30日,尚未清偿保理融资款本金28.99亿元。

在市场一片哗然之际,7月25日,法尔胜披露的2019年上半年业绩预告显示,上海摩山基于上述28.99亿元债权交易进行相应会计处理,计提了减值准备约1亿元,导致上市公司半年度业绩亏损7000万元至1亿元。

计提减值准备的同时,法尔胜还公布了上述债权转让的接盘方——深圳汇金创展商业保理有限公司(下称“深圳汇金”),转让价格为28.99亿元。

著名经济学家宋清辉向财联社记者分析称,这29亿债权牵扯上了“罗静案”,回收的不确定性大大增加,对于上市公司来说,能把“烫手山芋”甩掉固然是一件好事,这可能也是法尔胜受到资本市场追捧并连续涨停的原因所在。

不过,既然是原价转让,为何还计提了减值准备约1亿元,对此,8月2日,财联社记者致电法尔胜证券部,其工作人员仅回复称:“你等我们公告吧。”

实际上,在深交所下发的关注函中,也要求法尔胜结合公司会计政策说明上述坏账准备计提的原因、计算过程、计提金额的充分性及是否符合会计准则的相关规定。

与受让方渊源颇深

关注函除关注1亿元的计提减值准备外,还要求公司补充披露深圳汇金的历史沿革、主要业务最近三年的发展状况等。值得一提的是,穿透股权关系后,深圳汇金的实控人为“中植系”掌门人解直锟。同时,法尔胜的第二大股东江阴耀博泰邦投资中心(有限合伙)的实际控制人,同样为解直锟。

财联社记者注意到,“中植系”接过“大雷”时也还“留了一手”——上海摩山与深圳汇金签署的《债权转让协议》中,标的债权在相关协议签署并生效之日起即转让给深圳汇金,但后者的付款期限却延长到了一年后的2020年12月31日。

这也成为深交所重点关注的内容,在关注函中,深交所要求法尔胜详细论证深圳汇金“是否具备支付全部债权转让款的履约能力,是否已就履约担保或其他履约保障措施进行约定,按期收到债权转让款是否存在重大不确定性,并充分揭示相关风险。”

另外,财联社记者查阅资料后发现,上海摩山成立于2014年4月,主要发起人正是“中植系”旗下中植资本,成立时,中植资本持股达90%。成立后两个月,中植资本就将其持有的90%股权全部转让给法尔胜控股股东法尔胜泓昇集团。

此后,2016年3月,法尔胜以12亿元向泓昇集团等三名交易对手收购上海摩山100%股权,完成战略转型。

在这种千丝万缕的关联中,为何中植系解直锟缘何愿意接手近29亿元“大雷”,更让市场感到疑惑。对此,财联社记者将持续关注。

存在财务危机和财务粉饰双风险

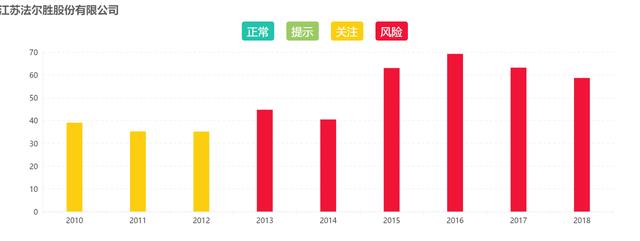

而财联社记者根据红岸风险挖掘系统得知,从2013年以来,法尔胜的财务危机得分就一直处于“风险”状态。而2015年以来,法尔胜的违约预警征兆、涉嫌财务粉饰、盈利健康水平均处于异常状态。

此外红岸风险挖掘系统显示,2018年法尔胜的财务粉饰风险骤增,风险分高达66.27,相比2017年增加了近20分。