李嘉诚旗下尚乘集团赴美递交招股书 Q1利润2亿港元

日前,李嘉诚旗下尚乘集团向美国证监会(SEC)递交招股书,拟在纽交所挂牌交易,股票代码为“HKIB”。根据招股书,尚乘集团预计本次IPO发售价格为8.1至8.48美元,拟发行20759700股。由此计算,尚乘集团最高募集金额为1.76亿美元。

招股书披露,尚乘集团募集资金的50%,将用于业务和基础设施扩张,包括设立新的子公司、申请新的营业执照等;大约30%用于资助对互补业务的潜在收购和投资;剩余部分将用于一般的公司经营。

据了解,尚乘集团成立于2003年,是一家总部位于香港的综合金融机构,其股东方包括小米、摩根士丹利、中民投和瓴睿资本等。2015年,尚乘集团开始提供投资银行、资产管理和战略投资业务,并成为公司主营业务。

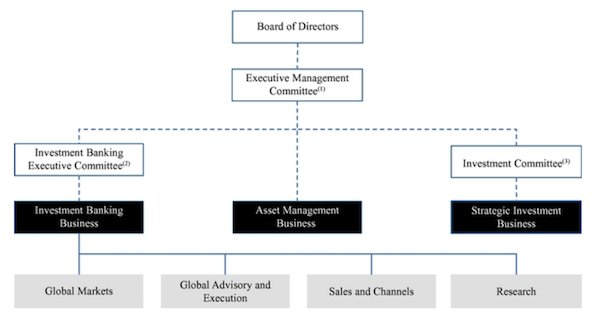

尚乘集团业务结构

根据招股书,目前,尚乘集团通过AMTD Global Markets Limited提供投资银行服务及资产管理服务,该公司为香港证监会持牌公司。同时,尚乘集团通过AMTD Investment Solutions Group Limited等4家公司提供战略投资业务。

而在递交招股书前,经香港证监会批准,2019年2月至4月,尚乘集团进行了重组。在2019年4月至6月期间,尚乘集团已经通过发行A类普通股并通过行使权证筹集了6350万美元。

业务规模方面,根据中投公司的报告,以2018全年和2019第一季度完成的香港和美国IPO的数量和总发行规模为衡量标准,尚乘集团亚洲第一大独立投资银行公司。

根据截至2019年3月31日的管理资产(AUM)衡量,尚乘集团也是亚洲最大的独立资产管理公司。报告期内,尚乘集团资产管理规模为208亿港元(26亿美元),其中24%归属于中国区域银行,71%归属于新经济公司。

招股书显示,2018年全年,尚乘集团营收为7.23亿港元(约9213万美元),利润为5.25亿港元(约6689万美元),上年同期为6.73亿美元。2019年第一季度,尚乘集团营收3.06亿港元,利润为2.14亿港元(约2728万美元),上年同期亏损1.74亿港元。

尚乘集团在招股书中指出,尚乘集团从其投资的银行客户支付费用和佣金中获得了大部分收入,这些费用和佣金通常在成功完成特定交易后支付。截至2017年、2018年以及2019年3月31日,尚乘集团投资银行业务的收入分别占总收入的20.1%,39.9%及49.0%。

而作为联席全球协调人、联席账簿管理人和联席牵头经办人,尚乘集团协助上市的客户包括广东省农村商业银行广州农商银行(1551.HK)、河南省城市商业银行中原银行(1216.HK)、山东省城市商业银行青岛银行(3866.HK)、环渤海地区城市商业银行天津银行(1578.HK)以及光大证券(6178.HK)、美团(1357.HK)等。

此外,还有港交所上市新规实施后首家成功挂牌上市的“同股不同权”企业——小米。招股书显示,小米于2018年6月以54亿美元的香港IPO聘请尚乘集团作为其联席账簿管理人。

同时,尚乘集团还与小米公司的全资子公司共同成立了洞见金融科技有限公司,并于2019年5月获得香港金融监督管理局发布的虚拟银行牌照