先声药业(2096.HK):创新“成色”亮眼,未来可期

3月25日晚间,先声药业(2096.HK)发布2020年业绩情况。次日公司股价高开,截止收盘公司股价8.14港元/股,最高涨幅达到5.58%。这是先声港股上市以来首次披露年报,内有多项年度进展通报以及研发管线详细介绍,如何解读这份年报以及看待现在的先声?资本市场已经给予了最直接的回应。

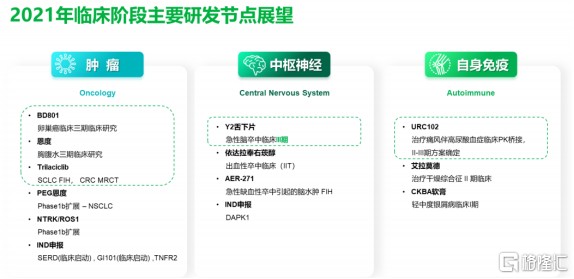

图表一:公司股价走势图

数据来源:WIND,格隆汇整理

布局三大领域,创新“成色”亮眼

从公司业绩来看,在新冠疫情大考之下,公司依旧保持高研发投入,创新“成色”表现亮眼。

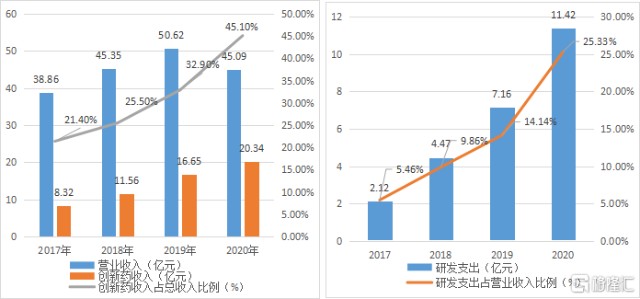

2020年公司营业收入45.09亿元,净利润6.64亿元。研发投入11.42亿元,研发投入同比增长59.4%,占全年收入25.3%,同比增长11.19pp。其中,2020年创新药收入占总收入的45.1%,同比增长12.2%,其研发投入和创新药占比,已呈现明显的正向关联和良性循环态势。

图表二:公司营业收入与创新药收入情况(图左)与研发支出(图右)

数据来源:WIND,格隆汇整理

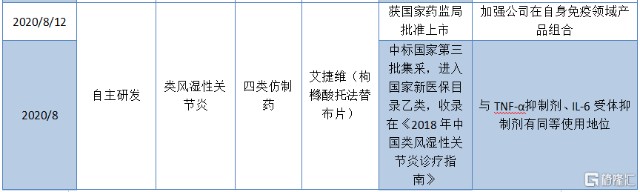

对于先声药业而言,公司在2020年获得了多个主要里程碑事件。

值得关注的是,公司共计有3款药品获批上市,其中包括:一类创新药先必新(依达拉奉右茨醇注射用浓溶液)获批上市并进入2020年国家新医保目录,进口创新药恩瑞舒(阿巴西普注射液)获批上市,以及艾捷维(枸橼酸托法替布片)获批上市并进入2020年国家新医保目录。另外,公司获得了5个临床批件/临床默示许可、1个已上市创新药新适应症拓展临床批件和2个产品获批一致性评价。

图表三:公司在2020年主要里程碑事件

数据来源:公司公告,格隆汇整理

公司的主要收入来自于已上市产品的销售,主要覆盖领域包括肿瘤疾病、中枢神经系统疾病、自身免疫性疾病,具有多元化的产品组合,多项产品具有FIC/BIC属性。

2020年,公司在肿瘤疾病领域收入12.55亿元,占总收入的27.8%,主要包括恩度(重组人血管内皮抑制素注射液)、捷佰舒(注射用奈达铂)和中人氟安(5-氟尿嘧啶植入剂)等。

其中,恩度是抗血管生成靶向抗癌药,是中国第一个、国内外唯一一个获批销售的内皮抑制素,首个中国获批的非小细胞肺癌的一线生物创新药。

2020年,公司在中枢神经疾病领域收入7.04亿元,占总收入的15.6%,主要包括2020年新上市的创新药先必新(依达拉奉右茨醇注射用浓溶液)和首仿药必存(依达拉奉注射液)。

其中,先必新是公司自主研发的一类创新药,是近5年以来全球唯一获批销售的脑卒中药物。目前,先必新已获批上市,其Ⅲ 期临床研究结果发布于美国心脏/卒中协会(AHA/ASA)官方期刊 STROKE 杂志,并在上市5个月后就成功进入2020年新国家医保目录。根据Frost&Sullivan数据统计显示,中国脑卒中每年新发患者达到330万人,预计2024年将达到1940万人。

2020年,公司在自身免疫性疾病领域收入11.19亿元,占总收入的24.8%,主要包括艾得辛(艾拉莫德片)、恩瑞舒(阿巴西普注射液)和英太青(双氯芬酸钠缓释胶囊/凝胶)等。根据Frost&Sullivan数据统计显示,中国自身免疫性疾病药物市场在2020年至2024年将以27.2%的年复合增速增长,预计2024年市场空间将达到53.2亿元。

其中, 艾得辛是全球首个上市的艾拉莫德和国内唯一上市的艾拉莫德药物,也是近十年唯一上市的中国自主研发的小分子DMARD。恩瑞舒是国内首个也是唯一一个获批销售的CTLA-Fc融合蛋白,也是在中国自身免疫性疾病领域中第一且唯一的T细胞选择性共刺激免疫调节剂。

2020年,公司在其他领域收入11.52亿元,占总收入25.6%,主要包括首仿药安信(注射用比阿培南)、舒夫坦(瑞舒伐他汀钙片)、再林(阿莫西林颗粒/分散片/胶囊)和欣他(苯磺酸左氨氯地平片)等。

在研产品:研发进程加速,差异化竞争

除了公司已经销售的产品外,在研产品线才是未来无论是对于传统药企还是新型的Biotech企业,研究公司质地必然离不开观察其储备的研发管线。一家公司未来的发展情况如何,与其研发布局情况密不可分。

根据天风证券预测,中国创新药行业已经进入黄金时代,保守估计我国创新药行业将存在十年十倍的成长空间。虽然成长赛道还是存在十足的魅力与想象空间,但不可否认的是,有些热门靶点存在高度聚焦情形,这也会导致未来相关产品上市后竞争情形将会是腥风血雨。因此,无论是当前还是未来,从开始研发立项到产品落地,进行差异化竞争或许将会是一个不错的选择。

从先声药业在研发上的布局来看,公司就是选择“差异化立项”的方式来进行竞争。

以当前的热门PD-(L)1为例,公司与康宁杰瑞与思路迪合作的恩沃利单抗(KN035)是皮下注射的PD-L1单抗药物,存在患者用药便捷,可以室温储存等其他同类产品难以做到的优势。另外KN035产品将MSI-H作为首个适应症,也是考虑到可以通过生物标记物的高低来实现跨瘤种高效推广。无论是选择的合作产品特性还是适应症的选择,公司都是从拥有差异化的竞争优势角度来进行考虑,从而能够更好满足医疗市场上未被满足的需求。

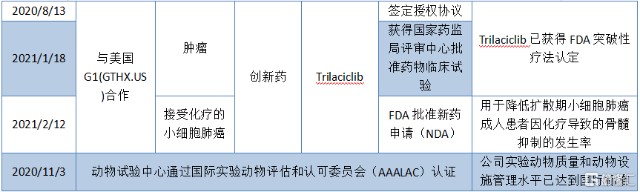

总体来看,先声药业在研创新药项目50项,聚焦在肿瘤及细胞治疗、中枢神经系统疾病(CNS)以及自身免疫性疾病三个方面,涵盖小分子药物、大分子药物和细胞治疗领域。截止2020年12月31日,创新药研发管线11个产品处于临床研究阶段,包括:

(1)肿瘤领域:专注于靶向药物和肿瘤免疫疗法以及改良型新药,例如赛伐珠单抗(已完成与CDE关于临床III期研究方案的沟通);注射用聚乙二醇化重组人血管内皮抑制剂素、注射用多西他赛聚合物胶束、SIM-201(NTRK/ROS1二代抑制剂)等;

(2)中枢神经领域:着眼于多病种全病程布局,例如依达拉奉右茨醇舌下片(已完成与CDE关于临床III期研究方案的沟通);

(3)自身免疫领域:关注患者数量大、需求高的适应症,通过产品间组合应用领先的自身免疫治疗,例如SIM-335(IL-17通路调节剂)、艾拉莫德片(干燥综合症)和SIM-295(URAT1)。

图表四:公司在研产品管线

数据来源:公司官网,格隆汇整理

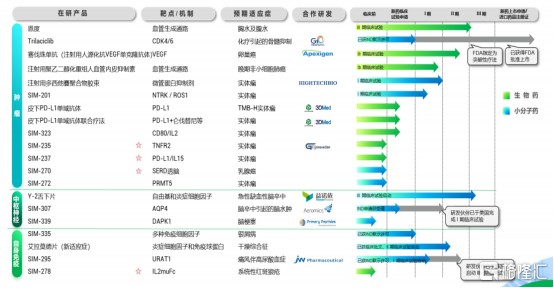

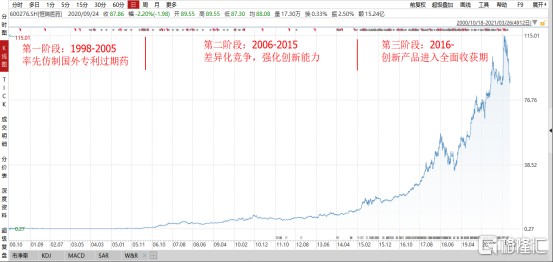

另外,值得关注的是,公司的研发进程已呈现明显的加速趋势。根据公司披露的在2021年临床阶段主要研发时间节点来看,公司将会继续推进研发进展,包括多款产品进入临床III期试验。

图表五:公司在2021年临床阶段主要研发时间节点

数据来源:公司资料,格隆汇整理

如何看待当前的先声药业?

这是先声药业港股上市后的首份年报答卷,那么作为投资者应当如何看待当前的先声药业?我们通过对标的方式来看先声药业的发展历程。

我们先来看一下对标的企业恒瑞医药。之所以选择恒瑞作为对标例子,一方面是因为恒瑞医药是国内医药企业当之无愧的龙头企业,具有企业发展的参考价值。另一方面,恒瑞的发展历程也是从仿制向创新转型,采取的策略是从me-too到仿创结合的Me-better,从而逐步成功转型成为创新药企,这与先声药业的发展战略有相似之处。

回顾过往,恒瑞医药经历了以下几个阶段:

(1)率先仿制国外专利过期药(1998-2005):公司经销市场扩展全国,产品不断进入中端市场,技术水平显著提高,并率先开启了仿制国外过期的专利药潮流。此后,公司开始不断完善研发体系,并且在“抢仿”的战略实施下,公司市值上升了11倍。

(2)通过差异化竞争,强化公司创新能力(2006-2015):2006年后,公司开始面向全球市场,产品逐步走向中高端市场,研发投入从2005年的8.5%增加至2013年的9.08%。公司通过差异化竞争,实现了从化学工艺优化、新制剂研发到新药创新申报的一体化。

(3)创新产品进入全面收获期(2016至今):公司在近2-3年里,在研品种多达70个,其中一类创新药超过20个,三类新药接近30个。公司从2015年开始,基本能够实现每年有4个以上品种(适应症)获批,公司将迎来几个数亿级别创新产品的全面收获期。在资本市场上,公司自从2016年以来开启快速上涨过程,5年股价翻接近6倍。

图表六:恒瑞医药股价走势图

数据来源:WIND,格隆汇整理

回到此次我们探讨的先声药业,不难发现,先声药业目前的阶段,正处于创新转型阶段,对标恒瑞医药,正是第二阶段(差异化竞争,强化创新能力)阶段,而且目前先声药业的研发投入已经达到25%,创新药收入比例已经达到45%,远高于当年的恒瑞转型时的研发投入力度。这也意味着,未来先声药业有望将其研发投入转换成产品获批,带领公司进入全面收获期。

除了关注产品研发进展之外,商业化能力是否强大也越来越成为考量一家公司实力的重要指标。举个最简单的例子,哪怕是同样热门靶点并且均进入国家新医保目录的创新药,拥有强大商业化能力的恒瑞医药可以全年销售单款产品上百亿,而同期其他的竞争对手销售金额不及其一半水准。

而对于先声药业而言,商业化能力也是非常能打的。以公司在2020年7月29日获批上市的先必新为例,从拿到生产批件到第一批产品出库,仅仅用了15天。从首批产品发出到触达全国30个省市自治区的患者,仅用80个小时完成。这一系列的快速动作的背后,正是公司商业化实力的体现。

与此同时,公司的销售团队也在不断提升,目前销售人员达到近4000名,相比于2020年6月30日,增加了近1100名,远超于同市值水平的其他企业销售团队数量。而正是看到了先声药业商业化的实力强大,康宁杰瑞与思路迪才会将全球首个可皮下注射的PD-L1单抗药物KN035的中国独家销售权赋予先声药业,为产品未来商业化铺平道路。

小结

在医改进入新十年之际,对于传统药企而言,需要做的就是创新转型。然而,并不是所有的企业都能够如同恒瑞一样成功转型成创新企业,研发实力,商业化能力缺一不可。

当前的医药行业,可以说是百花齐放,但也不乏在热门领域扎堆而行。这也就存在一个风险,在研发浪潮过后,会有人在裸泳。那么如何避免出现这种情况,这就需要做到差异化竞争,人无我有,人有我优。存在产品管线自己独特的优势,才能在竞争中争得上游,也更能避免在红海市场竞争中折戟。

另一方面,创新药PK开始进入下半场,商业化实力也摆在了投资者的参考因素表中。相较于需要依靠外部力量的Biotech企业,传统药企通常拥有完善的生产销售的商业化能力括。但是并非每家企业都能做到优秀,或许实力的高低在前期表现的不明显,但越到后期,伴随着公司的创新药开始进入收获期后,公司的销售峰值高低与企业的商业化团队有直接关系,这也直接导致了同样产品市场对于不同企业有不同的估值表现。

对于先声而言,首次年报表现还是不错,创新转型能够看出来进行的非常顺利并且让人惊喜。我们探讨的关于医药行业拥有的两项实力(研发与商业化)均具备。对标恒瑞过往的走势来看,当前仅有27.5倍的PE(TTM),219亿港元的市值处于同业较低水平。伴随着公司未来进入产品爆发期,将迎来新一轮估值提升。而当前能够做的,应当是持续关注,与时间做朋友,静待花开。

- 先声药业(02096)