两次杀估值之后,湿法隔膜龙头恩捷股份到底怎么样?

一方面新能源汽车抱团板块稍有回温,但整体没有大的起色;另一方面3月4月密集的业绩公布期,券商们一直在上调整个行业一季度甚至全年的销量预期。新能源汽车下游整车厂一季度的销量,券商们预测45万辆左右,全年销量预期在230-250万辆。这是什么概念呢,去年全年国内新能源汽车销量136.7万辆,2021预期同比增长68%-83%,非常高的增速了。

新能源汽车中游锂电板块的公司更别说,一季度同比不是翻倍都不好意思拿出来展示。

然而,3月18日恩捷股份预告 2021年一季度归母净利润为 3.9 亿-4.5 亿元,同比增长182.13%-225.54%,环降 17%-5%,扣非归母净利润 3.7亿-4.3 亿元,同比增长251.25%-308.22%,环降 14%-0%。表面上看上去数据似乎不差,但是当日在发布公告后,恩捷的股价下挫将近6%。

来源:同花顺

一季度业绩不及预期加上之前两次杀估值,投资者们看到的是恩捷的市值缩水再缩水,是真的公司不好还是另有隐情?

01

恩捷是谁?

恩捷股份是全球最大的锂电池湿法隔膜龙头,前身为云南创新新材料集团,成立于2013年,于2016年在深交所上市。2018年完成对上海恩捷90.08%股权的收购,引入锂电池隔膜业务,并将公司股票名称更改为恩捷股份。

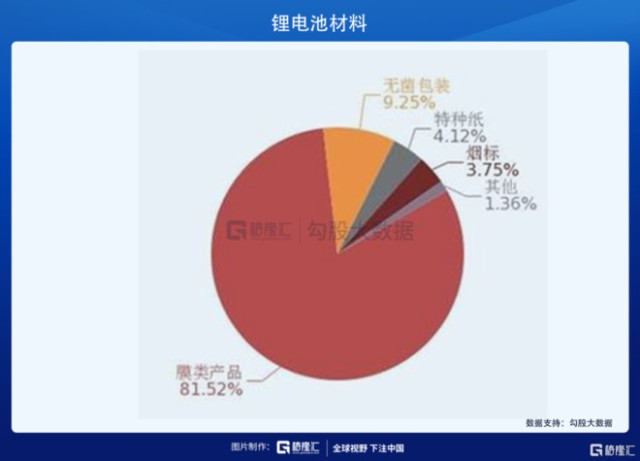

恩捷隔膜类业务占自身总体的80%以上,国内大客户包括市场超过80%的前五家锂电池生产企业:宁德时代,比亚迪,国轩高科,孚能科技,天津力神以及其他超过20 家的国内锂电池企业。海外客户包括松下、三星、LG Chem,三家客户已占海外锂电池市场80%以上。

这里需要解释下,锂电池隔膜是锂电池四大材料之一,主要起到将正极和负极分开,防止两极接触造成短路的作用。隔膜是锂电池材料中技术壁垒最高的环节,性能的好坏直接对锂电池的安全性产生影响,主要影响锂电池的电池内阻、循环使用寿命和电池容量,是锂电池完成充放电电化学过程的重要构件。

市占率方面,2019年开始国内隔膜企业产量平均增速超过75%,其中恩捷产量增速为47%,产量达到8.6亿平。在众多竞争者中,上海恩捷和苏州捷力合计市占率已经从2016年的15%上升至2020Q3的47%,恩捷一直处在龙头地位。

产能方面,公司积累多年产业化经验,产能转化率在逐渐提高,从2018年的78%逐渐提升至现在的将近100%。2019年江西通瑞8条基膜生产线、无锡恩捷4条基膜生产线完成建设并投产。截至2019年底,公司在上海、珠海、江西、无锡四大基地共有30条湿法隔膜生产线,产能达到23亿平方米,产能规模位居全球第一。同时,公司收购苏州捷力100%股权,目前苏州捷力已达产的湿法隔膜产线共8条,产能规模每年可达4亿平米左右,产品良率较好且稳定。此外,公司将持续加快珠海、江西和无锡基地的投资建设进度,在2020年底达到33亿平的产能规模。

从业绩快报来看,2020年营收42.83亿元,同比增长35.56%,归母净利润11.1亿元,同比增长30.65%,略好于市场预期。公司2020年全年出货量约11.88亿平,略好于预期。

02

基本面没问题,公司下跌为何?

先来复下盘,最近两个月,恩捷经历了两次杀估值。

图表来源:同花顺

第一波要从2021年1月初讲起,蔚来蓄谋已久的“固态电池”发布:150kWh电池包,采用固态电池技术,单体能量密度360Wh/kg,续航能力最大能达到1000Km+,会在2022年四季度开始交付,消息一放出来市场哗然。

资本们担忧后续新能源车的电池不会再用到隔膜和电解液,恩捷开始大跳水。

但实际情况是什么呢?

“固态电池”目前还处于实验室阶段,而蔚来宣称会量产的新电池包实际属于“半固态电池”,仍然会用到隔膜和电解液。

目前主流的新能源车电池使用的是液态锂电池,虽然能量密度有天花板,比不上固态电池,但半固态电池”也还处于实验室阶段,并且它的缺陷比如“低温性能差、寿命短、内阻高”等问题还没有被攻克。而全固态电池,距离落地至少还有5年的时间,导电率可能做不到液态的导电率。

蔚来一味地去宣传固态电池博眼球,宣称1000Km+续航吸引消费者,现在看来有些急于求成。退一步说,即使未来固态电池成为主流,恩捷也有准备支持固态电池的技术路线,隔膜可以为负极提供结构支撑。

即使是这样,等弄清楚状况,恩捷股价已经刹不住车了,呈现连续踩踏事件。

第一波股价下跌之后恩捷进入了近一个月的横盘震荡,在大家都以为A股会迎来春节后的开门红,市场却出其不意,给所有人下马威。

图表来源:同花顺

2月18日高位抱团板块集体下跌,大盘损失惨烈。那一周央妈前前后后公开市场共3800亿元逆回购和2000亿元MLF到期,紧货币的态度十分明了。随后A股市场情绪随着10年美国国债的利率影响一路震荡向下。而随着疫情情况好转,顺周期板块复苏,之前的新能源、医药、光伏等高估值板块泡沫被戳破。

恩捷作为新能源汽车中游板块的中流砥柱,自然是没有逃过围猎,股价回撤26%,直到2月底公布业绩快报才有所好转。

03

一季报预告后股价下跌的原因

1、和券商预测有差距

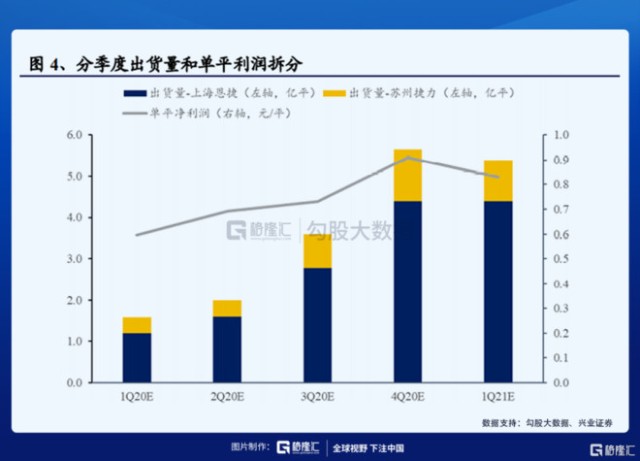

根据天风电新之前的预测,恩捷2月份预计出货超过1.8亿平方米,3月份估计1.9亿平方米,整个一季度预计出货5亿平方米以上。其中上海恩捷一季度出货量约4.5亿平,捷力和纽米一季度出货量预计0.9亿平,若是按照单平净利润0.9元计算,一季度净利润会在4.5-5亿元之间,同比增长300%+,全年预计利润会超过20亿元。

对比一下天风的预测和恩捷自己的一季度预告,可以看出恩捷的一季度预告跟天风是有些差距的,这样的差距导致在没有弄清楚具体原因之前十分影响投资者对恩捷的判断,属于情绪化的导火索之一。

2、恩捷2021年一季度单平利润下降

实际的原因是大家对恩捷的单平利润下降十分在意。

2020全年出货约13.1亿平隔膜,其中预计上海恩捷出货10亿平,同比+25%。2020 全年平均单平盈利预计约 0.8~0.85 元/平米。恩捷年中产能利用率逐季提升使得公司利润快速增长,摊薄折旧成本。上半年因为海外客户受疫情影响出货较少,下半年疫情缓和后,出货量回升。

恩捷四季度出货约5.6亿平,而受益于产能利用率提升,Q4平均单平利润预计升至 0.9 元/平米,环比+25%。2021一季度预计出货 5.4亿平,环比基本持平,但是单平净利润 0.83元,环比微降0.07元。主要原因是国内大客户占公司出货比例提升。像宁德时代、比亚迪这样的大客户,在定价上更有话语权,恩捷的单平利润稍降也情有可原。

3、一季度发布年终奖同时研发费用有所提高

公司方面的解释是一季度发了年终奖,按惯例一季度计提,2020年年终奖发放比例总金额高于以往年份;加上一季度研发多支出几百万。年终奖和研发费用加起来是千万量级累计起来对一季度净利润有一定影响。

整合原因来看,其实一季报的预期并没有那么不好。往前看,即使是2020年的冰火两重天的时候,恩捷下半年出货量也持续再创创历史新高,4季度更是出了将近4亿平的历史最高。

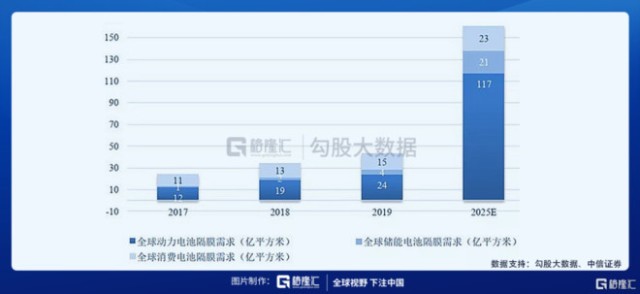

大环境方面,天风预测新能源汽车进入渗透率加速期。国内新能源汽车行业2021年销量预计230-250万辆,全球2021年预计510万辆,同比增长约68%。国内动力电池2021年预计装机量139Gwh,宁德时代2021年动力电池装机量预计101Gwh,同比增长约167%。而中信预测到2025年,全球动力电池隔膜需求约117亿平,储能电池隔膜需求约21亿平,消费电池隔膜需求约23亿平。

那么作为全球锂电池隔膜龙头,恩捷的高增速扩张是站得住脚的。

估值方面,预计公司 2021 年隔膜出货量提升至 24.3 亿平(上海恩捷 20.3+捷力/纽米 4亿平),对应全球份额提升至48.3%。预计2021~2023年公司归母净利润 21.5、32.7、43.0 亿元,对应PE 值分别为 47x、31x、24x。

04

总结

最近很多核心资产遭到连续踩踏,但是在高景气的赛道上,加上基本面向好的公司,杀估值只是一时,并不影响公司的长期逻辑。从PE-Band来看,恩捷的估值已经进入了中部区间,不如保持持续关注的状态,等进入舒适区之后一举拿下。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。