第三家百亿净利券商来了!仅低于中信成第二赚钱券商,以超四成净利实施分配,详解年报十大看点

财联社(上海,记者 刘超凤)讯,第三家百亿净利券商来了!

3月25日,国泰君安证券发布年报,2020年实现营业收入352亿元,归母净利润111亿元,成为中信证券、华泰证券之后第三家百亿级净利润券商。

据财联社记者此前根据业绩快报统计,国泰君安大概率成为净利润排名第二的券商。值得注意的是,中信证券、国泰君安总收入占整个行业的两成。

国泰君安证券另有两项数据值得关注,即加权平均净资产收益率(ROE)8.54%;每股分配现金红利0.56元(含税),占当年归母净利润的44.80%。

国泰君安董事长贺青表示,三个三年三步走战略路径构想顺利开局,公司设立了四大协同发展委员会,实施投行事业部制改革……坚持向创新要发展,首家保荐发行红筹企业CDR、首批获得基金投顾试点资格、首批开展QFII融资融券业务、首倡“开放证券”理念……在证券行业首推A股限制性股票激励计划,推动干部公开竞聘和跨单位交流任职,大胆提拔使用优秀年轻干部等,推动了公司稳健发展。

2020年,国泰君安IT投入超12亿元,此前已连续3年排名行业第一;并着力打造“开放证券”的平台生态。

看点一:归母净利润111亿元,第三家百亿级券商

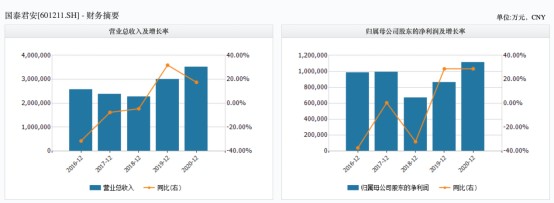

3月25日,国泰君安发布2020年年报(合并报表),公司全年实现营业收入352亿元,同比增幅18%;实现归母净利润111亿元,同比增幅29%。根据wind数据,国泰君安2020年营收、净利润规模均创五年来新高。

图-国泰君安2020年营收、净利创五年新高(来源:wind)

从行业数据来看,2020年,我国证券业实现营业收入4484.71亿元、净利润1575.29亿元,同比分别增长24.41%和27.97%。其中,中信证券、国泰君安2020年的总营收为895.83亿元,占行业的比重约为20%。

目前,国泰君安证券加权平均净资产收益率(ROE)8.54%,较上年增加1.79个百分点,经营业绩和主要业务排名稳中有升、继续保持行业前列。

国泰君安为每10股分配现金红利5.6元(含税),若按照公司截至2020年末的总股本(约89.08亿股)扣除同日回购专户股份,约占当年归母净利润的44.80%。

近三年来(2018-2020年),国泰君安的每股股息从0.28元增至0.56元,分红比例从36.52%增至44.80%,股东回报稳步提升。

截至2020年末,国泰君安(合并报表)总资产为7028.99亿元,较上年末增加25.67%;净资产1243.20亿元,净资本885亿元。

根据证券业协会统计的口径,国泰君安证券2020年总资产、净资产、净资本分别排名行业第3位、第3位、第1位。

2020年,国泰君安计提信用减值损失13.12亿元,同比下跌35.97%,主要是由于计提融出资金和股票质押式回购的减值准备同比减少。

看点二:投资净收益收入占比最高,代买净收入排名第一

从收入结构来看,国泰君安投资净收益占比最高,高达26%。

紧随其后的是经纪手续费、利息净收入、大宗商品交易,分别占比24%、16%、15%;此外,投行手续费占比11%,资管手续费占比4%。

值得注意的是,国际业务实现收入33.85亿元,同比增幅21.78%,对营收的贡献度为9.62%。

图-国泰君安(合并报表)2020年的业务构成(源自2020年年报)

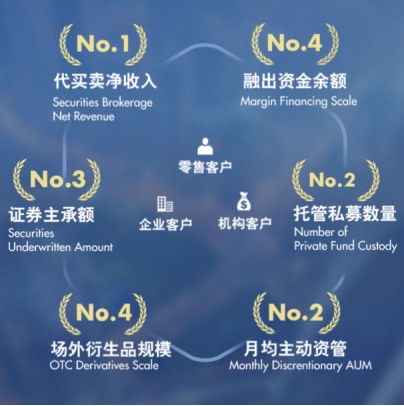

按照证券业协会统计的母公司口径,2020年,国泰君安证券代理买卖证券业务净收入(含席位租赁)市场份额5.77%,继续排名行业第1位。

此外,国泰君安证券多项主营业务居于行业前列。

2020年,国泰君安证券的证券承销家数和承销额均排名行业第3位,托管私募基金数量排名行业第2位,融资融券业务融出资金余额排名行业第4位,国泰君安期货金融期货成交量居行业第2位,国泰君安资管月均主动管理规模排名行业第2位,国泰君安国际主要经营指标继续排名在港中资券商前列。

看点三:金融产品销售额2664亿元

财富业务颇具成效。贺青表示,我们坚决推进财富管理转型卓有成效,年末富裕客户和高净值客户较上年末分别增长了25%和28%;投顾业务服务客户超过2万户,资产超过20亿元;金融产品月均保有量增长22%。

截至2020年末,国泰君安机构客户数约4.8万户,较上年末增长11.8%;个人金融账户数约1449万户,较上年末增长7.0%。

金融产品销售方面,2020年,国泰君安金融产品销售额2664亿元,同比增长6.7%;金融产品月均保有量1975亿元,同比增长22%。

国泰君安着力打造数字化财富管理平台,围绕业务线上化、交易智能化、服务综合化,打造专业高效、协同一体、全面覆盖的综合财富管理平台,在业内首批获得基金投资顾问业务试点资格并正式展业,发布国泰君安STS智能交易服务,为量化客户提供极速交易、策略定制、专属融券、尊享投研服务,助力构建共建共治共享的数字化财富管理生态。

截至2020年末,国泰君安拥有投资顾问人数3347人,较上年末增长24.1%,排名行业第3位;投顾业务服务的客户人数超过2万人,客户资产规模超过20亿元。

截至2020年末,君弘APP手机终端用户3656万户,同比增长9.9%;年度平均月活跃用户数506万户,排名行业第2位;道合平台创新客户服务模式,机构用户超过7000家。

看点四:IPO主承规模增长超2倍

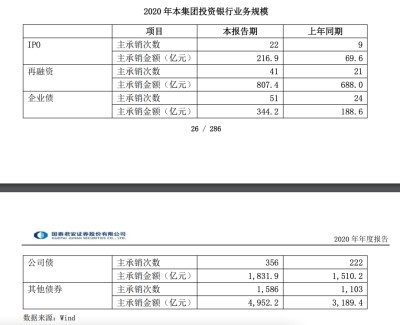

报告期内,国泰君安的证券主承销额8152.6亿元,同比增长44.4%,排名行业第3位。其中,股权承销额1024.2亿元,同比增长35.2%,排名行业第4位;债券承销金额7128.3亿元、同比增长45.8%,排名行业第3位,并承销发行了全国首单注册制企业债券。

国泰君安IPO主承销规模同比增长超过2倍。就IPO业务来看,全年主承销次数22次,保荐承销额216.9亿元,同比增长211.8%,市场份额由上年的2.75%提升到4.59%,并保荐承销了A股市场首家CDR项目。

看点五:托管公募基金规模1086亿排名第一

截至2020年末,国泰君安企业机构客户数4.8万户,较上年末增加11.8%。

机构经纪业务打造全业务链主经纪商服务平台,优化产品销售机制、加强重点产品销售,提升对公私募、银行理财和海外机构的综合服务能力,席位租赁和PB业务显著增长,QFII在开发优质客户上取得突破。

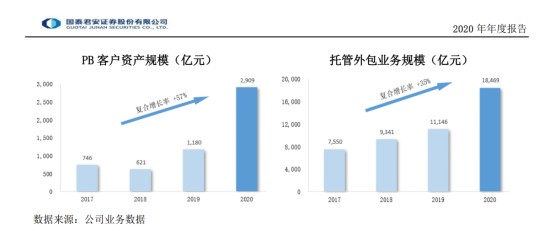

PB交易系统交易量2.5万亿元,同比增长105%;期末客户资产规模2909亿元,较上年末增长146.5%,近四年复合增长率为57%。

报告期末,国泰君安托管外包各类产品11908只,同比增长41.5%;托管外包规模1.85万亿元,同比增长65.7%,近四年复合增长率为35%。从行业情况来看,国泰君安托管私募基金数量排名行业第2位,其中,托管公募基金规模1086亿元,继续排名行业第1位。

看点六:场外衍生品业务快速发展

交易投资业务打造“国泰君安避险”方案,搭建场外金融云系统,场外衍生品业务快速发展。

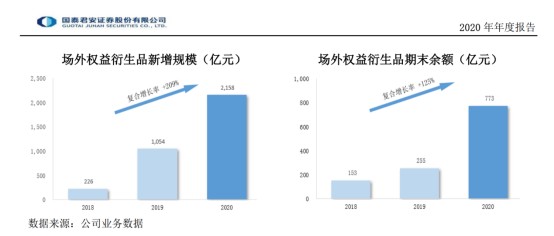

权益业务方面,国泰君安场外衍生品业务新增规模4258亿元,同比增长125.9%。其中,权益类场外衍生品新增规模2158亿元,近三年复合增长率209%。截至报告期末,权益类场外衍生品名义本金余额772.8亿元,较上年末增长202.8%,近三年复合增长率为125%。

固定收益业务方面,固定收益投资加强风险预判和对冲,取得较好投资回报。国泰君安债券通市场份额超过8%,综合排名券商第2位。

此外,国泰君安为从事跨境投融资交易的客户办理结售汇业务获得国家外汇管理局备案,首批成为CME上海金期货做市商,首批获准接入中国票据交易系统。

看点七:融券余额增长4.6倍

信用业务方面,国泰君安完成市场首批QFII融资融券业务及转融通证券出借交易业务。

股票质押方面,截至报告期末,国泰君安股票质押业务待购回余额360.8亿元,较上年末下降12.2%。其中融出资金余额301.7亿元,较上年末下降8.2%,平均履约保障比例248%;本集团管理的资管产品股票质押回购业务规模59.1亿元。约定购回式交易待购回余额9.9亿元,较上年末增长40.1%。

融资融券方面,报告期末,国泰君安融资融券余额957.5亿元,较上年末增加51.4%,市场份额5.91%,融出资金排名行业第4位,维持担保比例为279%。

其中,融资余额868.6亿元,同比增加40.9%,市场份额5.86%;融券余额88.9亿元,同比增加462.2%,市场份额6.49%;转融资余额20亿元,同比增加40%;转融券余额108.3亿元,同比增加15.9%。

看点八:主动管理资产月均规模排名第2位

国泰君安的投资管理业务包含资管、PE、VC、基金业务,对应主体分别是国泰君安资管、国泰君安创投、国泰君安证裕、华安基金。

资管业务方面,2020年,国泰君安资管加快建设高质量的投研框架体系,ABS、量化、FOF等创新业务取得突破。国泰君安资管继首批获得大集合公募改造试点资格后,已累计完成5只大集合产品的参公改造,公募基金管理业务取得中国证监会资格核准。

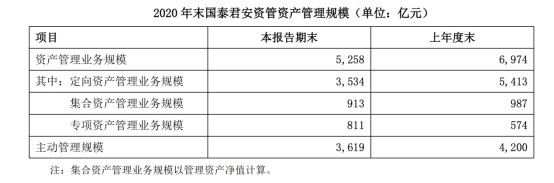

截至2020年末,国泰君安资管的资产管理规模为5258亿元,同比减少24.6%。其中,主动管理资产规模3619亿元,同比减少13.8%;主动管理规模占比由60.2%提升至68.8%。根据基金业协会的统计,2020年国泰君安资管主动管理资产月均规模排名行业第2位。

私募股权基金方面,2020年,国泰君安创投新设国泰君安母基金等3支PE基金,认缴资金规模90.98亿元,其中,国泰君安母基金完成首轮封闭并正式开始投资,参与设立上海生物医药产业基金。

股权投资方面,国泰君安证裕当年累计投资项目24个,投资金额16.4亿元。

公募基金方面,华安基金期末管理资产规模5243亿元,较上年末增长28.1%,其中,非货币公募基金管理规模2,762亿元,较上年末增长66.6%。

看点九:国际业务保持领先,净利增幅74.5%

在国际业务方面,公司主要通过国泰君安国际开展经纪、企业融资、资产管理、贷款及融资和金融产品、做市及投资业务,目前完成了对越南子公司的战略整合,并积极在美国、欧洲及东南亚等地进行业务布局。

据悉,国泰君安国际2020年实现营收48.73亿港元,同比增幅14.8%;实现净利润15.63亿港元,同比增幅74.5%。保持在港中资券商的前列。

截至2020年末,托管客户资产2067亿港元,较上年末增长35.3%;其中,托管财富管理客户资产288亿港元,较上年末增长48.5%。此外,跨境权益场外衍生品新增339亿元,同比增长45%。

看点十:“三个三年三步走”顺利开局,全面布局七类业务

董事长贺青表示,2020年,也是国泰君安历史上具有特殊意义的一年,积极服务中央和上海重大战略部署,全力践行服务实体经济初心使命,融公司发展于国家和区域经济高质量发展大局之中,“三个三年三步走”战略路径构想顺利开局。

“三个三年三步走”战略,即2020-2022年打基础、补短板,2023-2025年提能力、强长项,2026-2028年综合化、国际化,将公司打造成为受人尊敬、全面领先、具有国际竞争力的现代投资银行。

贺青还表示,“我们在证券行业首推A股限制性股票激励计划,将核心骨干人才利益与公司长远利益紧密结合。我们推动干部公开竞聘和跨单位交流任职,大胆提拔使用优秀年轻干部,建立鼓励创新和容错纠错机制。”

对于今年的规划,国泰君安将坚持“稳中求进、强基固本”总基调,按照“综合化服务、数字化转型、国际化布局、集团化管控”要求,全力做好推进人力资源改革、深化协同协作、补齐核心业务能力短板、发挥分支机构战略支撑作用、加强财务精细化管理、打造集团化合规风控体系、推进营运模式变革和数字化转型等八个方面的工作,不断推动公司实现高质量发展。

具体到各业务领域而言,第一,投资银行业务深化事业部制改革,加快IPO发展,围绕重点产业和重要区域,提升全产业链服务能力;

第二,研究与机构业务构建以机构客户综合收入为导向的服务模式,聚焦重点客户全力提高机构综合服务能力;

第三,交易投资业务坚定客需导向,保持并提升主要品种的行业领先地位,实现收入的持续稳定增长;

第四,信用业务着重推动机构两融发展,坚持稳健审慎开展新增质押业务;

第五,财富管理业务以理顺金融产品机制为抓手,完善投顾队伍建设,全面加快转型步伐,并保持代理买卖净收入的领先地位;

第六,投资管理业务聚焦产业深耕、投研定价、产品创设与风控的关键能力,全力提升公司买方业务市场影响力;

第七,国际业务健全境内外协同机制,加快国际化战略布局,拓展新的收入增长点。