500亿基金经理竟也公开道歉!白酒股“滴酒未沾”,最大回撤也超22.8%,表示拉长维度仍有信心

财联社(北京,记者 陈俊岭)讯,谨慎建仓、高光时刻、大幅回撤……经过149天的潮起潮落,这位头部公募的投资总监、新晋“五百亿”基金经理也开始为一只曾大卖152.18亿的爆款基金公开致歉。

3月25日盘后,在一个多小时内,嘉实基金成长策略组投资总监归凯在自媒体平台上连发4篇“微头条”,对春节后市场下跌带来基金净值的较大回撤“深感抱歉”。

“我们努力做到希望能控制回撤,但是整个核心成长类资产达预期波动比较大,所以我们也深感抱歉,整个基金回撤比较大。”归凯称,如果拉长维度,他们依然是非常有信心的。

对此,嘉实基金一位内部人士对财联社证实,上述“微头条”内容均为归凯本人所写。作为一位管理基金资产总规模561.15亿元的基金经理,归凯为人“坦诚”,过去一年他发布了97条原创内容与投资人互动。

“滴酒未沾”,最大回撤也超22.8%!

在2014年5月加入嘉实基金前,归凯曾任国都证券研究所研究员、投资经理。在嘉实基金的7年时间里,他先后任机构投资部投资经理、股票投资部基金经理,目前的身份为嘉实成长投资策略组投资总监。

天天基金网信息显示,归凯目前管理基金资产总规模561.15亿元,目前仍在管理的9只基金中,规模超百亿的就有两只,分别为2018年12月成立的嘉实新兴产业和2020年10月成立的嘉实核心成长。

2020年10月28日,嘉实核心成长混合A和嘉实成长混合C同日成立,其中前者规模152.18亿元,后者7.40亿元。这两只新基金的成立,直接帮助归凯跻身国内屈指可数的“五百亿”基金经理行列。

尽管顶戴五百亿基金经理和百亿爆款基金的盛名,但归凯在嘉实核心成长这只新基金的建仓仍保持十足的谨慎。每日基金净值显示,直到成立三周后,该基金开始脱离1元附近的“舒适区”,一路向上。

回过头来看,从2021年元旦到牛前春节前,这短短一个半月,是归凯和嘉实核心成长净值的“高光时刻”。在2月10日基金净值创造1.2474元后,便进入了噩梦一般的大回撤。

3月8日,嘉实核心成长净值再跌破1元,至0.9915元。尽管此后在3月11日和3月18日两度回升至1元上方,但近期疲弱的走势和高点以来22.83%最大回撤,仍让基金持有人心有不悦。

“亏了15个点的举个手”、“都不忍看了”……在嘉实核心成长基金吧,不少基民吐槽这只基金春节以来的净值走势。一位基民抱怨,“还不如买酒死得明白”。

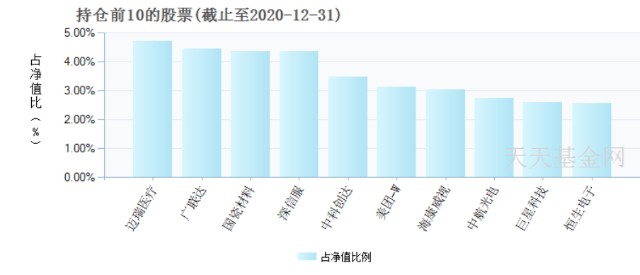

不同于张坤、王宗合等基金经理的集中持股风格,归凯这只百亿新基金持股十分分散,前十大重仓股合计持仓35.37%,即便最重仓的迈瑞医疗、广联达持仓也未超5%,白酒股更是“滴酒未沾”。

连发4篇微头条,对净值回撤“深感道歉”

或许是深感净值压力较大,或者是希望对基金投资人有个交代。3月25日收盘后,春节后甚少露面的归凯一口气发布了4篇“微头条”,对净值回撤、基金抱团等市场关心的话题,一一坦诚以对。

“春节后出现这么一波下跌,我们基金净值也不可避免会受到一些影响。我们努力做到希望能控制回撤,但整个核心成长类资产波动比较大,所以我们也深感抱歉,整个基金回撤比较大……”归凯称。

据归凯介绍,他们一直立足于长期,越短期的事情看得不是特别清楚,包括他们持仓的很多公司都是以比较长期的角度去看,所以拉长维度,他们依然是非常有信心的。

如何控制进一步回撤?归凯认为控制回撤的方法是——寻找最优秀的公司。不排除核心成长类资产大幅下杀情况,但优秀公司超预期的情况还是比较多的,所以它们在大部分情况下回撤风险相对较小。

在成长类资产里,归凯配置并没有倾向于某个行业,希望努力拓宽成长类资产的能力圈,比如科技、消费、医药、先进制造板块中很多核心成长类、长期有空间的资产都进行了比较均衡的配置,希望用这样的策略达到控制回撤的目的。

同时,归凯也透露了会对持仓进行“动态评估”和“调整”——从仓位上并没有做特别大的变化,但从结构上,正努力评估我们的重仓股,如果估值扩张较业绩增长明显过大时,会调整到业绩和估值增长较匹配、或未来有大幅超预期的股票上,这样也可以更快地去消化估值。

“今年应该是分化很大的市场,整个结构性行情还是比较明显的,这就要求基金经理在震荡的行情里不断优化自己持仓股票。我们也在不断优化自己的持仓个股。”

如何对持仓个股进行优化?归凯给出的答案是“研究”——去看公司不断披露出来的年报、一季报,不断去调研、不断去挖掘,尽量使自己持仓股票在业绩超预期的一些优秀的成长公司里不断加仓,不断减持个别业绩不达预期的公司。

部分抱团股跌超20%,反而是“加仓机会”

对于时下饱受争议的“基金抱团”现象,归凯认为“基金抱团”是一种结果,背后抱团的原因是公司商业模式、竞争优势、产业趋势得到市场大部分人的认可,所以大家才会不断在一些好的公司、好的股票上去选择买入行为的结果。

春节以来,基金抱团股出现一波系统性下跌之后,近期已经开始在分化了,也就是说大家关注抱团股背后其实还是业绩的问题。时间越往后推演,这种分化可能会越来越大。

对此,归凯解释称,如果抱团股业绩有不达预期的话,可能前面20%的下跌才刚刚开始,如果对于业绩能够符合预期,甚至能够不断超大家预期的公司,跌了20%之后反而是“加仓机会”。

在归凯看来,未来基金抱团股分化会非常显著,这也非常考验基金经理、基金管理团队对上市公司研究的深度和研究的前瞻性,也是基金经理努力去给基金持有人创造Alpha的努力方向。

“我们在寻找一些未来能够成为基金抱团潜在的股票,如果能找到这些股票的话,超额收益将会非常大,老的抱团股个别会创新高,有可能造成新的抱团股出来。”归凯称。

除非系统性风险,不做大的仓位操作

随着基金管理规模的日趋庞大,归凯也感受到了某种压力。“如果你管理的资金规模越大,肯定就是有操作上的难度,但我觉得这也根据不同基金经理的投资风格或者方法论有关。”他称。

归凯坦言,他属于比较着眼长期的基金经理,持股的周期也比较长。并不是说靠那种频繁换手来做投资,这对管理规模扩大是比较有帮助的,换手率过高往往是投机行为或者投资决策质量低下的体现。

敢于重仓个股背后,是基金经理进行了深度研究。据归凯透露,他对具备持续价值成长的公司一般都做了10年的业绩预测。因为做10年的业绩预测就得对行业、公司有更多的认知才能大概做出来。

归凯认为,要赚长期的价值成长,或者可持续的钱,但这类公司很稀缺,他们就是要找到这类好公司,除非面临系统性风险,否则不做大的仓位操作,主要靠调整持仓结构来应对市场风格变化。

“无论如何,A股市场总在波动、变化中。我们有理由相信,归凯无论现在还是未来,都会秉承他的成长型价值投资理论,并在日后的实践中乘风破浪,发掘出更多的牛股。”归凯称。