分众传媒(002027.SZ)发布业绩,未来看点在哪里?

公司作为楼宇广告行业龙头受益显著。

3月24日晚,分众传媒(002027)发布了2020年度业绩快报及2021Q1业绩预告。年度报告显示,在报告期内,2020年度,公司实现营业收入120.97亿元,较2019年同比下降0.32%;实现营业利润50.80亿元,同比上升114.71%;实现利润总额50.47亿元,同比上升114.95%;实现归属于上市公司股东的净利润40.04亿元,同比上升113.55%;加权平均净资产收益率为26.16%。

2021Q1业绩预告显示,公司盈利122,000万元-138,000万元,同比增长3,120.08%-3,542.39%。公司表示2020年Q1受疫情影响,公司经营情况不达预期。随着国内宏观经济的整体回暖,众多品牌引爆案例大幅提高了客户对公司的认同度,提升了公司媒体资源的整体刊挂率,因此公司2021年第一季度经营业绩较去年同期有较大幅度增长。就业绩而言,2020年度业绩基本符合市场预期,2021Q1略超市场预期。

01

楼媒领域优势扩大,有望迎来量价齐升

由于疫情带来的消极影响,主要竞争对手自身融资情况受困明显,现金流承压严重,选择主动退出竞争市场。因此,行业集中度逆势提升,分众再次确立明显的竞争优势。公司2020 半年报显示,公司目前已覆盖超过3.1亿中国城市主流人群,公司的梯媒覆盖点位数量始终保持全国第一。

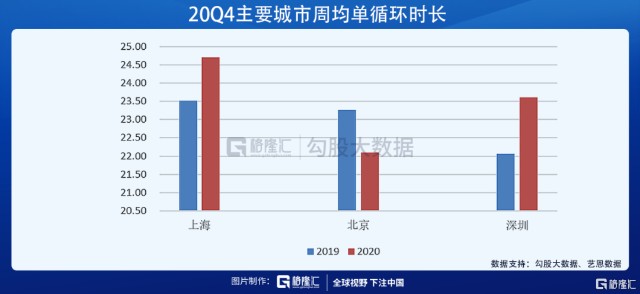

成果反应在2020年业绩上,全年楼宇收入115.76亿元,同比增长15.19%,20Q2疫情缓解后快速反弹。自20年5月起,电梯海报/电视刊例花费同比增速恢复至 20%以上。草根调研显示,20Q4上海/北京/深圳三地周均单循环时长均长于20min,同比变动+15%/+16%/+33%,刊挂情况良好,恢复程度好于预期,疫情期间的积压需求释放,公司分别于20年7月/21年1月实施提价。叠加考虑随着后续经济持续好转,以及公司在业内的高话语权,单广告点位仍具有提价空间,预计2021继续维持量价提升。

02

院线经济复苏,影院广告回暖

受疫情影响,公司营收中影院广告部分上半年受冲击最为明显,2020H1全国影院暂停营业致使收入金额与占总营收比例均大幅下滑。2017-2019 年,影院媒体收入平均超过 20 亿,占总营收比例平均超过 17%,但 2020H1 受到影院暂停营业的巨大影响,全年影院收入仅为4.78亿元,占总营收比例骤降。

值得一提的是公司良好的运营成本控制能力,公司影院媒体由于疫情期间全国影院暂停营业,2020 年实现营业收入4.78亿元,较上年同期减少75.90%。,各地影院停业未发生影院媒体租赁成本,2020年公司影院业务的租赁成本较上年大幅减少了10.39亿元,同比下降达81.73%。

而自 2020 年 7 月影院全面复工以来,根据猫眼数据,到 2020 年 12 月,我国电影市场观影人次、场均观影人次、放映场次、票房与票价等均达到 2019 年同期的 90% 及以上,说明我国电影市场综合恢复程度已基本恢复成疫情前水平。

在21QI数据中,受就地过年政策刺激,今年影院迎来史上最强春节档,21年春节档(初一至初九)票房96.5亿,较疫情前2019年提升34%。除却影院经济的持续恢复,公司资源端新增中影、博纳银幕(目前签约银幕数量已超1.3万块)及中影华夏进口片贴片广告代理权,成本端影院单屏幕租金下降(与上海电影新合同年均租金下降37%)。

同时,叠加考虑到如果观影人数基本恢复,而由于疫情政策限制上座率70%的背景下,院线方采取的对策会是延长档期,加大排片力度,增加电影场次等,相对应的公司院线端贴片广告收入增长会进一步加快。

03

新国货崛起成为未来几年持续增长点

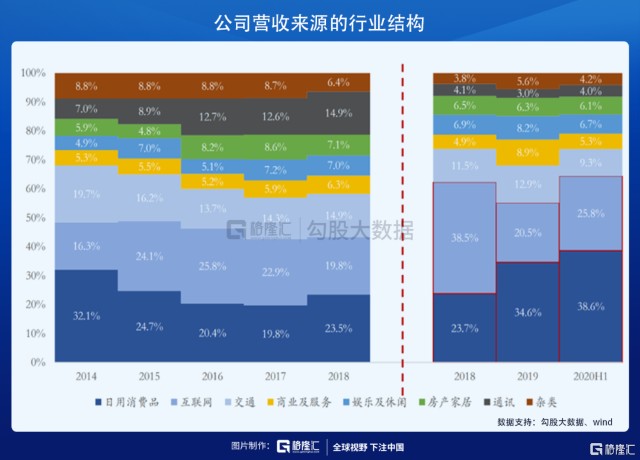

在复苏周期中,一方面前期积压的广告投放需求释放;另一方面品牌价值建设对企业长期竞争至关重要,这也导致对于梯媒等品牌类营销诉求明显增加。从近年的广告投放排名中,看得出投放主体由早期的以汽车和通讯为主,到如今明显多元化。

客户结构日益优化,日用消费及互联网客户占比超过五成。从客户结构来看,2020H1公司日用消费占比 37%、互联网广告占比 25%。这两个领域近年来国产化力度最大,公司对这两个领域广告的高时长占比投放,也契合了公司在这两个领域着重发力的规划,公司客户稳定性的进一步增强将会给公司业绩增长带来持续的动力。

近年来,在各领域的国货化是一个潮流,一方面受影响于整体的舆论氛围;但主要得益于中国企业的成熟化与产业链地位的提升,而品牌建设是企业进入成熟期的重要标志,意味着企业由简单的代工贴牌转换为品牌制造。在国货化过程中,企业倘若要对该领域的已很成熟的外国品牌进行市场争夺,则需要大量的广告投入来树立品牌形象,且这会是一个长达数年的过程,这种持续的投入会给广告行业带来长期利好。

在广告成本方面,由于疫情因素导致线下停摆,各个行业的诸多核心玩家纷纷聚焦于线上部分,随着广告主线上投放力度的加大,砸钱引流的模式让线上流量成本被明显拉升。而新国货品牌大多数为中小型企业与新型企业,在疫情好转之后,这些中小型企业更愿意将大部分广告预算投放在性价比更高的楼宇广告,公司作为楼宇广告行业龙头受益显著。在企业估值方面,公司一季度净利润12.2-13.8亿元,预计全年净利润不低于58亿元,叠加考虑广告传媒行业持续处于上升景气通道,与公司处于行业内绝对龙头地位,保守给予公司今年PE32X,公司股价仍有较大成长空间。

风险方面,其一是疫情反复造成经济复苏不及预期的风险,即影响广告需求端提升,其二,楼媒与影媒之外的媒体平台和广告载体的形式更加丰富多样,媒体结构正在逐步发生变化,外部市场竞争可能抢夺市场份额。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。

- 分众传媒(002027)